Für den Privatkunden spielen die Zinssätze für Festgeld oder Tagesgeld eine wichtige Rolle. Dies gilt auch für die Beziehung von Banken zu ihren Kunden (C2B = Consumer-to-Business). Aber die Banken handeln auch Kredite untereinander bzw. leihen und verleihen Geld zu einem bestimmten Zinssatz. Der EURIBOR® (Euro Interbank Offered Rate) ist ein Referenzzinssatz, der in der Europäischen Union (EU) häufig zur Preisgestaltung von Finanzinstrumenten und zur Ermittlung der Kreditkosten verwendet wird. Er stellt den durchschnittlichen Zinssatz dar, zu dem eine Gruppe europäischer Banken einander auf dem Interbankenmarkt Kredite anbietet. Der wichtigste Referenzzinssatz ist der 3 Monats Euribor. Es handelt sich beim Euro Interbank Offered Rate aber nicht um nur einen Zinssatz, sondern um mehrere, je nach Laufzeit: Euribor 1 Woche, 1 Monat, 3 Monate und 12 Monate (Tabelle 1). Für den Finanzmarkt ist die Euribor Prognose für die nächsten Monate und Jahre wichtig.

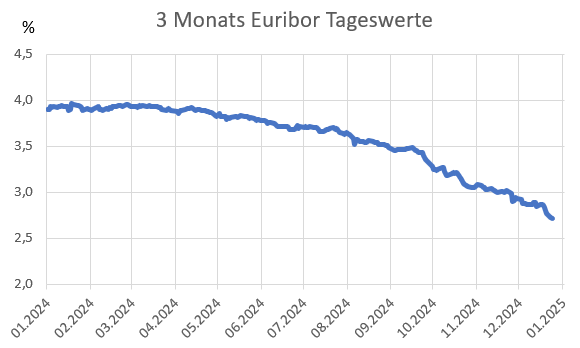

Aktueller Monats Euribor: Am 17. Februar 2025 stand der Referenzzinssatz bei 2,510. Die erfolgte EZB-Leitzinssenkung und die am Markt erwarteten weiteren Zinsreduktionen bis Ende 2025 hinterlassen ihre Spuren, der Referenzzins fällt aktuell deutlich (Abbildung 2). Am 15. November 2024 ist der 3 Monats Euribor erstmals wieder unter die 3% Benchmark gesunken.

Die zum 19. September 2024 wirksam gewordene Leitzinsreduktion führt auch beim Euribor zu Zinsrückgängen.

Tab. 1: Euribor Zinssätze aktuell, 17. Februar 2024. Quelle: bundesbank.de

| Euribor aktuell | Zinssatz in % |

| 1W | 2,639 |

| 1M | 2,616 |

| 3M | 2,510 |

| 6M | 2,489 |

| 12M | 2,424 |

Diese Entwicklung spiegelt die kontinuierlichen Anpassungen der Zinssätze wider, die von der Europäischen Zentralbank (EZB) und den Markterwartungen (z. B. an die Fed) beeinflusst werden. So haben im September 2024 beide große Notenbanken, EZB und Fed, die Leitzinsen gesenkt.

Die Zinslandschaft in Europa wird auch von dem größten Bond Markt beeinflusst: Die globale Finanzwelt schaut deshalb besonders auf die US-Leitzins Entwicklung. Bis Ende 2024 werden von der EZB und der Fed noch zwei Zinsreduktionen erwartet. Der Euribor reagiert auf die Entwicklung der entsprechenden Futures.

Inhaltsverzeichnis

Entwicklung des EURIBOR

Wie haben sich die verschiedenen Geldmarktsätze entwickelt? In den folgenden Kapiteln sind die Verläufe der verschiedenen Sätze dargestellt.

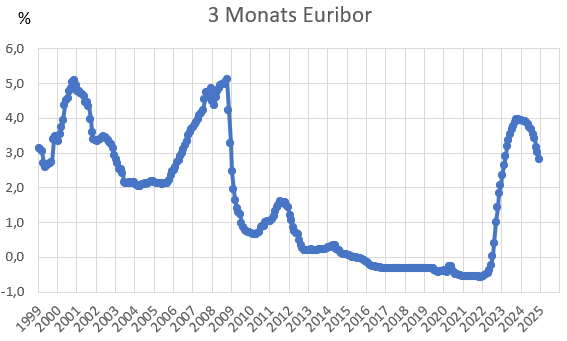

3 Monats Euribor

Nachdem der 3 Monats Euribor in den ersten 10 Jahren dieses Jahrhunderts positiv war, ging es ab 2013 für einige Jahre in den negativen Bereich. In der Abbildung 1 ist der zeitliche Verlauf des 3-monatigen Geldmarktzinses seit 1999 dargestellt.

Abb. 1: Entwicklung des 3-Monats-Euribor von 1999 – Dezember 2024 (Monatsmittelwerte). Quelle: bundesbank.de

Diese Daten geben die Entwicklung des 3-Monats-Referenzzinssatz vom 15. Januar 1999 bis zum Dezember 2024 wieder.

Von 1999 bis 2014 war der Zinssatz positiv, was auf ein konventionelles Zinsumfeld hindeutet. Ab Mitte 2015 ging es in den negativen Bereich über, was bedeutete, dass Kreditgeber für die Kreditaufnahme zahlten oder weniger als den Kapitalbetrag zurückerhielten. Dieses Phänomen ist oft eine Folge der Politik der Zentralbanken, die darauf abzielt, die Wirtschaftstätigkeit anzukurbeln, und ist im historischen Kontext eher ungewöhnlich.

Volatilität und starke Bewegungen: Es gab Zeiträume, in denen die Rate stark anstieg oder sank. Beispielsweise kam es im Jahr 1999 und auch im Zeitraum 2006–2007 zu einem starken Zinsanstieg, der der globalen Finanzkrise vorausging. Im Gegensatz dazu war während der Finanzkrise im Jahr 2008 ein starker Rückgang zu beobachten.

Von 2014 bis 2020 blieb die Rate im negativen Bereich und erreichte zu diesem Zeitpunkt im Jahr 2020 nur -0,52. Es gab Krisenzeiten: Während der globalen Finanzkrise zwischen 2007 und 2008 kam es zu Schwankungen des 3M Euribor-Zinssatzes, die zunächst sprunghaft anstiegen und dann drastisch sanken. Während der europäischen Schuldenkrise (ca. 2010-2012) kommt es zu sichtbarem Stress mit erhöhten Zinsen im Vergleich zurzeit unmittelbar davor und danach.

Trend

In 2024 ist der Trend bisher ein rückläufiger 3 Monats Euribor: Von Januar 2024 mit 3,925%, geht es im Februar mit 3,923 %, März 3,923% auf 3,885% im April abwärts. Der Grund dafür sind die seit Anfang des Jahres zunehmenden Zinsreduktionsfantasien am Markt. Und der Trend setzt sich auch in den Folgemonaten fort: im Mai 2024 fällt der Referenzzins auf 3,813% im Juni auf 3,725% im Juli auf 3,685% und im August auf 3,548%. Der Monatsmittelwert im Dezember 2024 sinkt auf 2,825%, der niedrigste Wert seit März 2023.

Die Entwicklung der letzten 4 Jahre: viel Dynamik.

- 2021 bis Anfang 2022: Der 3-Monats-Zinssatz blieb in dieser Phase ziemlich konstant und im negativen Bereich. Er schwankte zwischen -0,55% und -0,58%.

- Erste Hälfte 2022: Ab Anfang 2022 bis Juni 2022 stieg er stetig an. Von -0,56% im Januar stieg er auf -0,24% im Juni.

- Zweite Hälfte 2022: Ab Juli 2022 bis Dezember 2022 erlebte der Referenzzins einen signifikanten Anstieg. Er bewegte sich von 0,04% im Juli auf 2,06% im Dezember. Dieser starke Anstieg zeigt, dass die Geldpolitik und die Erhöhung der Leitzinsen durch die EZB einen deutlichen Einfluss auf den Interbanken-Zinssatz hatten.

- 2023: In den ersten neun Monaten des Jahres 2023 setzte sich der Aufwärtstrend fort. Der 3-Monats-Euribor stieg von 2,35% im Januar auf 3,88% im September.

- 2024: Der bisherige Verlauf ist eine deutliche Abnahme des Zinssatzes mit einer erhöhten Dynamik im Herbst 2024

Die Daten zeigen eine klare Zunahme des 3-Monats-Euribor im Laufe des Jahres 2022 und 2023. Dies korreliert mit der Entscheidung der EZB, die Leitzinsen zu erhöhen, um die Inflation einzudämmen und die Wirtschaft zu stabilisieren. Seit die EZB im September 2024 mit den Leitzinssenkungen begonnen hat, ist korrigiert der 3 Monats Euribor deutlich.

Chart

Wie hat sich der Referenzzinssatz bisher in 2024 entwickelt? Die Abbildung 2 zeigt die tägliche Entwicklung des Zinssatzes von Januar bis September 2024. Zu Beginn des Jahres, am 1. Januar, lag der 3-Monats-Euribor bei 3,905%. Während des Januars schwankten die Werte leicht, wobei sie bis zum Monatsende zwischen einem Minimum von 3,887% und einem Maximum von 3,97% lagen. Der Durchschnittswert für Januar betrug 3,922%.

Abb. 2: Chart des 3 Monats Euribor aktuell und Entwicklung in 2024, Stand 27. Dezember 2024. Quelle: bundesbank.de

Im Februar setzte sich der leicht schwankende Trend fort. Der Mittelwert für Februar betrug 3,924%. Diese kontinuierlichen Schwankungen zeigen, dass es keine extremen Ausschläge gab, sondern eine moderate Stabilität herrschte.

Im März blieb der Euribor zunächst stabil, doch gegen Ende des Monats sanken die Werte leicht. Der niedrigste Wert wurde am 25. März mit 3,886% gemessen, und der höchste Wert lag bei 3,94% am 13. und 20. März.

Im April begann eine deutliche Abwärtsbewegung. Von einem Anfangswert von 3,883% sank er bis auf ein Minimum von 3,825% am Monatsende. Der höchste Wert im April lag bei 3,923% am 12. April, was zeigt, dass der Rückgang überwiegend in der zweiten Monatshälfte erfolgte.

Im Mai setzte sich der Abwärtstrend fort. Der Monat startete mit 3,853% und endete mit 3,785%. Der Mittelwert für Mai betrug 3,814%.

Der Juni zeigte einen fortlaufenden Rückgang, beginnend bei 3,782% und endend bei 3,711%. Der tiefste Wert wurde am 24. Juni mit 3,682% gemessen, und der höchste Wert lag am 26. Juni bei 3,722%. Der Durchschnitt für Juni betrug 3,718%.

Über den gesamten Zeitraum von Januar bis September 2024 zeigt der 3-Monats-Euribor einen stetigen Abwärtstrend. Der höchste Wert des gesamten Zeitraums lag bei 3,97% am 18. Januar 2024 und der niedrigste bei 3,179% am 11. Oktober. Dieser Trend reflektiert die Zinssenkungserwartungen an die Geldpolitik der EZB.

Nach der Zinssenkung der EZB im Dezember 2024 ging der Referenzzinssatz weiter deutlich zurück. Am 27. Dezember steht der 3 Monats Euribor bei 2,683%.

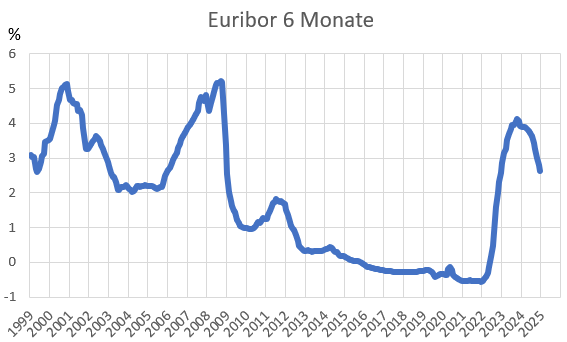

6 Monats Euribor

Die Entwicklung 6-Monats-EURIBOR in den Jahren 1999 bis 2024 zeigt eine Vielzahl von Höhen und Tiefen (Abbildung 3).

Abb. 3: Entwicklung des 6 Monats Euribor, 1999 – 2024. Quelle: bundesbank.de

Zu Beginn im Jahr 1999 lag der 6-Monats-EURIBOR bei 3,09 Prozent und zeigte in den ersten Monaten des Jahres 2000 eine allmähliche Steigerung, erreichte aber im Jahr 2001 mit 4,68 Prozent einen Höhepunkt. Die Jahre 2002 bis 2006 sahen eine allgemeine Abwärtsbewegung, wobei der Zinssatz auf Tiefststände von 0,94 Prozent im Juni 2003 und 0,32 Prozent im Dezember 2003 sank.

Mit dem Beginn der globalen Finanzkrise im Jahr 2008 stiegen die Zinssätze wieder an, erreichten im Juli 2008 mit 5,15 Prozent einen Höchststand, fielen dann jedoch drastisch ab, erreichten im November 2009 einen Tiefstand von 0,99 Prozent. In den folgenden Jahren blieb der 6-Monats-EURIBOR überwiegend negativ, insbesondere von 2015 bis 2022.

Ab Mitte 2022 begann der Zinssatz zu steigen und erreichte im Dezember 2022 2,56 Prozent. Bis zum Dezember 2023 stieg er weiter auf 3,927 Prozent an. Damit scheint der 6M-Referenzzinssatz seinen Zenit erreicht zu haben: Im Januar lag der Monatsdurchschnitt bei 3,892%, am 21. Oktober fällt der 6 Monats Euribor erstmals mit 2,972% unter die 3% Benchmark und im Dezember liegt der Wert bei 2,632%.

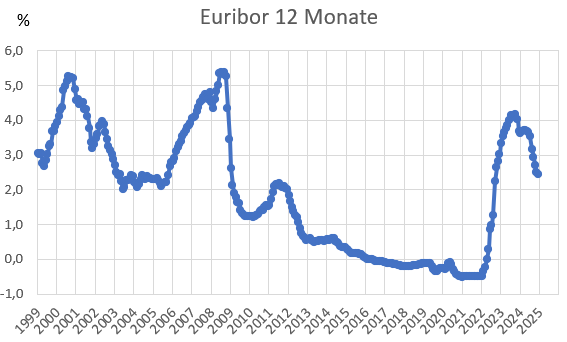

12 Monats Euribor

Der Euribor 12-Monats-Zinssatz, ein wichtiger Referenzzinssatz im europäischen Finanzwesen, variierte seit seiner Einführung im Jahr 1999 erheblich (Abbildung 4).

In den Anfangsjahren, zwischen 1999 und 2001, blieb der Zinssatz relativ stabil um die Marke von 3 bis 4 Prozent. Doch ab 2001 begann eine allmähliche Abwärtsbewegung, die bis 2003 anhielt. Diese Periode der Zinssenkungen war durch eine lockere Geldpolitik der Europäischen Zentralbank (EZB) geprägt, um wirtschaftliche Impulse zu geben und das Wachstum anzukurbeln.

Abb. 4: Chart des Euribor 12-Monate von 1999 – 2024. Quelle: bundesbank.de

Die Jahre 2003 bis 2007 zeigten eine gewisse Stabilität mit einem durchschnittlichen Zinssatz von etwa 2 Prozent, bevor eine Phase der allmählichen Erhöhung einsetzte. Die EZB begann, ihre Geldpolitik anzupassen, was zu einem Anstieg des Euribor führte. Bis 2008 stieg der Zinssatz auf etwa 4,79 Prozent an.

Die Finanzkrise von 2008 markierte einen Wendepunkt. Die EZB reagierte mit drastischen Maßnahmen, um die Auswirkungen abzufedern. Der 12 M Euribor sank rapide und erreichte Ende 2008 den Tiefstand von 3,45 Prozent im Dezember, was hauptsächlich auf die Leitzinssenkungen der EZB zurückzuführen war. Diese tiefen Zinssätze blieben bis Anfang 2011 bestehen, als eine leichte Erholung einsetzte.

Die anschließenden Jahre bis 2019 waren von einer längeren Periode negativer Zinssätze geprägt, die die EZB als Mittel zur Stimulierung der Wirtschaft einsetzte. Diese Phase der Negativzinsen wirkte sich auf verschiedene Finanzbereiche aus und prägte die wirtschaftliche Landschaft in Europa.

Ab 2022 begann die EZB jedoch, ihre Geldpolitik anzupassen, was zu einem spürbaren Anstieg des Euribor führte. Die Leitzinserhöhungen der EZB ab diesem Zeitpunkt hatten direkte Auswirkungen auf den Euribor 12-Monats-Zinssatz, der bis zum November 2023 auf einem Niveau von über 4 Prozent blieb. Seit Dezember 2023 geht es wieder abwärts: mit 3,679% und im Januar 2024 mit 3,609% und im Februar 2024 mit 3,671%.

Der 12 Monats Euribor fällt am 10. September erstmals wieder unter die 3% Marke. Der Monatsmittelwert im Dezember 2024 ist 2,436%.

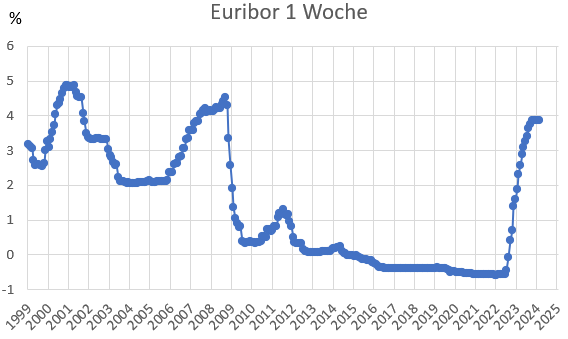

1W

In der Abbildung 5 ist der Zeitverlauf des Geldmarktzinssatzes für 1 Woche seit 1999 dargestellt. Im September 2022 beendete der Euribor Wochengeld den langjährigen Ausflug im Minusbereich mit +0,42%. In den Folgemonaten gab es durch die Leitzinsanhebung der EZB einen deutlichen Zinsanstieg, der im Februar 2024 bei rund 3,8% konsolidiert. Im Dezember 2024 liegt der Zinssatz bei 3,029%.

Abb. 5: Entwicklung des 1W-Euribor von 1999 – 2024. Quelle: bundesbank.de

EURIBOR Prognose für 2025 und 2026

Für Kreditinstitute spielt die zukünftige Entwicklung des Interbankenzinssatzes eine wichtige Rolle. Deswegen geben mehrere Banken regelmäßig Vorhersagen ab. Die Redaktion gibt im Folgenden einen aktuellen Überblick der Einschätzungen.

3 Monats Euribor

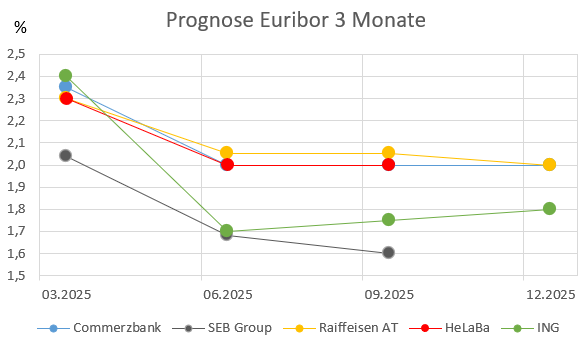

In der Abbildung 6 haben wir die Prognosen ausgewählter Institute dargestellt (s. a. Tabelle 2).

Abb. 6: Prognosen zum Euribor 3-Monate für Quartale 2025 u. 2026 (Auswahl)

Die Daten zur Grafik sind in der Tabelle 2 dargestellt und werden dort diskutiert.

Prognose Überblick Tabelle

Die Prognosen verschiedener Banken für den 3-Monats-Euribor-Zinssatz für 2025 und 2026 sind in der Tabelle 2 zusammengestellt. Für das erste Quartal 2025 prognostizieren die ING mit 2,40 % und die Commerzbank mit 2,35 % die höchsten Werte, was auf eine weiterhin restriktive geldpolitische Haltung hindeutet. Im Gegensatz dazu erwartet die SEB Group einen deutlich niedrigeren Wert von 2,04 %, während HeLaBa und Raiffeisen AT mit 2,30 % eine moderate Annäherung an den Durchschnitt zeigen.

Tab. 2: Überblick der Prognosen zum 3-Monats Euribor verschiedener Marktakteure. Update 16. Januar 2025

| Prognose vom | 05.12.2024 | 14.01.2025 | 10.01.2025 | 10.01.2025 | 03.01.2025 |

| Prognose zum | Commerzbank | SEB Group | HeLaBa | ING | Raiffeisen AT |

| 1 Q 2025 in% | 2,35 | 2,10 | 2,30 | 2,40 | 2,30 |

| 2 Q 2025 | 2,00 | 1,67 | 2,00 | 1,70 | 2,05 |

| 3 Q 2025 | 2,00 | 1,60 | 2,00 | 1,75 | 2,05 |

| 4 Q 2025 | 2,00 | 1,63 | 2,00 | 1,80 | 2,00 |

| 1 Q 2026 | 1,80 | ||||

| 2 Q 2026 | 1,80 | ||||

| 3 Q 2026 | 1,90 | ||||

| 4 Q 2026 | 1,90 |

Im zweiten und dritten Quartal 2025 gehen die Vorhersagen der Banken auseinander. Die SEB Group prognostiziert einen Rückgang des Euribors auf 1,68 % und 1,60 %, was auf eine mögliche Lockerung der Geldpolitik schließen lässt. Die ING bleibt mit 1,70 % und 1,75 % optimistisch hinsichtlich einer weiteren Stabilisierung. Commerzbank, HeLaBa und Raiffeisen AT sehen den Wert konstant bei oder knapp über 2,00 %, was auf eine vorsichtigere Einschätzung hindeutet.

Im vierten Quartal 2025 konvergieren die Werte auf etwa 2,00 %, mit Ausnahme der ING, die weiterhin eine Abwärtsbewegung auf 1,80 % erwartet. Für das Jahr 2026 prognostiziert ausschließlich die ING den Euribor, wobei Werte von 1,80 % in den ersten beiden Quartalen und eine leichte Erholung auf 1,90 % im zweiten Halbjahr erwartet werden.

Bundesbank

Auch die Bundesbank gibt 2mal jährlich eine Vorhersage über verschiedene Referenzzinsen an (Tabelle 3). Die aktuelle vorhersage stammt aus Dezember 2024. Die BuBa geht für die nächsten drei Jahre von einem weitgehend stagnierenden Referenzzinssatz aus. Für 2025 erwartet sie den 3-Monats-Euribor bei 2,1%, in 2026 bei 2,0% und in 2027 bei 2,2%.

Tab. 3: 3-Monats-Euribor Prognose der Bundesbank von Dezember 2024. Quelle: bundesbank.de

| Jahr | 2025 | 2026 | 2028 |

| Vorhersage [%] | 2,1 | 2,0 | 2,2 |

EZB-Prognose von den Experten des Eurosystems

Die EZB gibt in ihren makroökonomischen Projektionen vom 12. Dezember 2024 für den 3-Monats-Euribor für 2025 einen Mittelwert von 2,1%, für 2026 von 2,0% und für 2027 2,2% an (Tabelle 4). Die Prognose der Experten geht damit von nur geringen Veränderungen des Zinssatzes von 2025 – 2026 aus.

Tab. 4: Makroökonomischen Prognose der EZB zum 3-Monats-Euribor vom 12. Dezember 2024. Quelle: ecb.europa.eu

| Jahr | 2025 | 2026 | 2027 |

| Prognose [%] | 2,1 | 2,0 | 2,2 |

6 Monats Euribor Prognose

In der Tabelle 5 ist die Prognose der HeLaBa angegeben. Die Bank erwartet eine Abnahme des Zinssatzes vom 1. Quartal 2025 zum 2. Quartal 2025 von 2,20% auf 2,05%. Für die beiden folgenden Quartale bis zum Jahresende erwarten die Analysten keine weitere Veränderung. Zum Jahresende 2025 soll der 6 Monats Euribor bei 2,05% stehen.

Tab. 5: Prognose der HeLaBa zum 6-Monats-Euribor (Prognosedatum 11. Oktober 2024). Quelle: helaba.de

| Quartal Jahr | Q1 2025 | Q2 2025 | Q3 2025 | Q4 2025 |

| Prognose [%] | 2,20 | 2,05 | 2,05 | 2,05 |

ifo Institut

Das ifo Institut prognostiziert in der Herbst-Konjunkturprognose 2024 vom 5. September 2024 für den 3M-Euribor in 2024 den Wert von 3,6%. In 2025 wird eine deutliche Abschwächung auf 2,2% erwartet. Dies vermutlich aufgrund sinkender EZB-Leitzinsen. Für 2026 erwartet das ifo Institut den Referenzzins bei 2,0%:

Prognose ifo Institut 3M-Euribor Jahresdurchschnitte

2024 3,6%

2025 2,2%

2026 2,0%

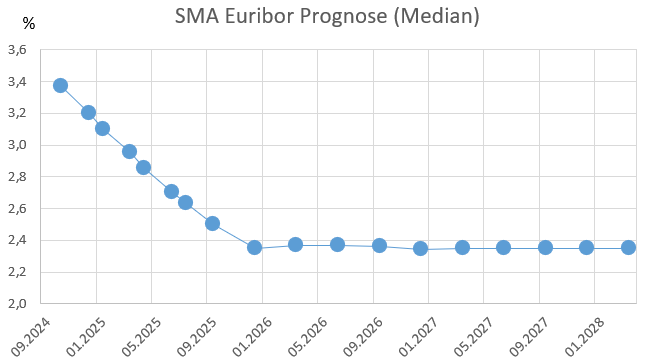

Vorhersage der Survey of Monetary Analysts

Die aktuellen Ergebnisse der Survey of Monetary Analysts sind in der Tabelle 7 angegeben. Die Prognosen der Survey of Monetary Analysts (SMA) für den 3-Monats-Euribor zeigen eine schrittweise Absenkung bis Ende 2026, danach eine Plateauphase.

Tab. 7: Prognose der Survey of Monetary Analysts, Stand September 2024. Angegeben ist der Median in Prozent. Datenquelle: ecb.europa.eu.

| Vorhersage zu Monat.Jahr | Euribor Prognose (Median in %) |

| 10.2024 | 3,37 |

| 12.2024 | 3,20 |

| 01.2025 | 3,10 |

| 03.2025 | 2,95 |

| 04.2025 | 2,85 |

| 06.2025 | 2,70 |

| 07.2025 | 2,63 |

| 09.2025 | 2,50 |

| 12.2025 | 2,35 |

| 03.2026 | 2,37 |

| 06.2026 | 2,37 |

| 09.2026 | 2,36 |

| 12.2026 | 2,34 |

| 03.2027 | 2,35 |

| 06.2027 | 2,35 |

| 09.2027 | 2,35 |

| 12.2027 | 2,35 |

| 03.2028 | 2,35 |

Im März 2025 wird eine weitere Reduktion auf 2,95% prognostiziert. Bis Juli 2025 setzt sich der Abwärtstrend fort und erreicht 2,63%. Bis Dezember 2025 soll der Zinssatz auf 2,35% sinken. Für das Jahr 2026 bleiben die Prognosen relativ stabil. Der Zinssatz schwankt um 2,37%, mit einem leichten Rückgang auf 2,34% im Dezember. In 2027 soll sich der Zinssatz weiter auf 2,35% stabilisieren. Im Jahr 2028 bleibt der Wert voraussichtlich unverändert. Insgesamt erwartet die SMA eine moderate, aber stetige Abwärtsentwicklung des 3-Monats-Euribor bis 2028. Diese Tendenz spiegelt den prognostizierten Rückgang des Inflationsdrucks wider.

In der Abbildung 7 ist die Entwicklung des Referenzzinssatz grafisch dargestellt.

Abb. 7: Prognose der Survey of Monetary Analysts zum 3 Monats Euribor jeweils zum Quartalsende (Stand 18. September 2024). Quelle: ecb.europa.eu

Prognose der Professional Forecasters (PFs)

Gegenüber ihrer Juli 2023 Prognose haben die Marktteilnehmer ihre Vorhersage leicht erhöht (Tabelle 8).

Tab. 8: Prognose der Professional Forecasters, Stand 22.07.2024. Angegeben ist der Median in Prozent. Datenquelle: ecb.europa.eu.

| Vorhersage zu | Prognose 3M-Euribor (Median in %) |

| Q32024 | 3,46 |

| Q42024 | 3,21 |

| Q12025 | 2,97 |

| Q22025 | 2,72 |

| Q32025 | 2,52 |

| Q42025 | 2,42 |

| Q12026 | 2,41 |

| Q22026 | 2,44 |

| Q32026 | 2,40 |

| Q42026 | 2,40 |

| Q12027 | 2,35 |

| Q22027 | 2,34 |

| Q32027 | 2,35 |

| Q42027 | 2,35 |

Die PFs prognostizieren als einzige für 2024 einen deutlich höheren Zins als für 2023 und 2025. Dies ist relativ gemeint, da andere Markteilnehmer, wie z. B. die Commerzbank oder die Oberbank für 2024 4,0% vorhersagen.

Wie wird der EURIBOR® berechnet?

Berechnung: Der Referenzzinssatz wird täglich vom European Money Markets Institute (EMMI) auf der Grundlage von Eingaben einer Gruppe großer Banken in der Eurozone berechnet. Diese Banken geben Schätzungen der Zinssätze ab, die sie für die Ausleihe ungesicherter Mittel an andere Banken für verschiedene Laufzeiten anbieten würden, die bis zu 12 Monaten reichen.

Umgangssprachlich wird oft nur vom „EURIBOR-Zinssatz“ gesprochen. Dabei gibt es tatsächlich mehrere verschiedene Sätze, je nach Laufzeit: Die Referenzzinssätze werden für verschiedene Laufzeiten veröffentlicht, die unterschiedliche Zeiträume abbilden. Jede Laufzeit spiegelt die geschätzten Kreditkosten für den angegebenen Zeitraum wider. Zu den am häufigsten verwendeten Laufzeiten gehören:

- Overnight (O/N): Der Overnight-EURIBOR-Satz stellt den Zinssatz für unbesicherte Kredit- und Kreditgeschäfte mit einer Laufzeit von einem Geschäftstag dar.

- Eine Woche (1W): Der einwöchige Satz spiegelt die geschätzten Kreditkosten für unbesicherte Transaktionen mit einer Laufzeit von einer Woche wider.

- Ein Monat (1M): Der Einmonats-Satz stellt die geschätzten Kreditkosten für unbesicherte Transaktionen mit einer Laufzeit von einem Monat dar.

- Drei Monate (3M): Der Dreimonats-Satz gibt die geschätzten Kreditkosten für unbesicherte Geschäfte mit einer Laufzeit von drei Monaten an.

- Sechs Monate (6M): Der Sechsmonats-Satz stellt die geschätzten Kreditkosten für unbesicherte Transaktionen mit einer Laufzeit von sechs Monaten dar.

- Zwölf Monate (12M): Der Zwölfmonats-Satz spiegelt die geschätzten Kreditkosten für unbesicherte Transaktionen mit einer Laufzeit von zwölf Monaten wider.

Das European Money Markets Institute (EMMI)

Das European Money Markets Institute ist eine Non-Profit-Organisation, die für die Verwaltung und Überwachung von Benchmarks auf den europäischen Geldmärkten zuständig ist. Zu ihren Hauptaufgaben gehört die Bereitstellung und Pflege von Referenzzinssätzen wie dem Euribor® und dem Eonia®. Diese Benchmarks spielen eine zentrale Rolle in der Finanzwirtschaft, da sie als Grundlage für verschiedene Finanzprodukte und Verträge dienen. EMMI stellt sicher, dass diese Benchmarks transparent, zuverlässig und den regulatorischen Anforderungen entsprechend berechnet werden.

Einflussfaktoren auf Prognosen der Euro Interbank Offered Rate

Die Faktoren, die die Euro Interbank Offered Rate beeinflussen sind komplex. Entsprechend sind Prognosen auf den Euribor schwierig, da bereits jede Einflussgröße eine hohe Variabilität aufweist.

Die Europäische Zentralbank (EZB) spielt eine entscheidende Rolle bei der Prognose des Referenzzinssatzes. Die EZB legt die Geldpolitik für die Eurozone fest und nutzt Instrumente wie Zinsänderungen, Offenmarktgeschäfte und quantitative Lockerung, um die Inflation zu steuern und das Wirtschaftswachstum anzukurbeln. Entsprechend bekommt derZinsentscheid auf den EZB-Sitzungen immer besondere Aufmerksamkeit. Änderungen der Leitzinsen der EZB, insbesondere des Hauptrefinanzierungssatzes, können sich direkt auf den Zinssatz auswirken.

Natürlich ist auch die Nachfrage und das Angebot an Mitteln auf dem Interbankenmarkt besonders wichtig. Wenn Banken über überschüssige Liquidität verfügen, ist der Zins tendenziell niedriger, da die Banken um die Verleihung ihrer überschüssigen Mittel konkurrieren. Umgekehrt kann der Euribor-Satz aufgrund höherer Kreditkosten steigen, wenn es bei Banken zu Liquiditätsengpässen oder einer erhöhten Nachfrage nach Mitteln kommt.

Für Prognosen sind auch die gesamtwirtschaftlichen Bedingungen wie BIP-Wachstum, Arbeitslosenquote, Inflationsrate sowie Verbraucher- und Geschäftsvertrauen wichtig. Positive Wirtschaftsindikatoren können zu niedrigeren Referenzzinssätzen führen, was auf ein günstigeres Kreditumfeld hindeutet. Umgekehrt können schwächere Wirtschaftsindikatoren aufgrund einer erhöhten Risikowahrnehmung und höheren Kreditkosten zu höheren Zinsätzen führen.

Die Kreditwürdigkeit und das wahrgenommene Risiko von Banken, die am Interbanken-Kreditmarkt teilnehmen, können den Euribor-Satz beeinflussen. Wenn Bedenken hinsichtlich der finanziellen Gesundheit bestimmter Banken oder der Stabilität des Bankensystems insgesamt bestehen, kann dies dazu führen, dass höhere Risikoprämien auf den Referenzzinssatz aufgeschlagen werden und die mittelfristigen Euribor Prognosen für 2023, 204 und 2025 konterkarieren.

Generelle Informationen

Der EURIBOR dient als Referenzzinssatz für eine Vielzahl von Finanzprodukten, wie z. B. Hypotheken mit variablem Zinssatz, gewerbliche Kredite und Derivate. Es stellt einen Maßstab dar, anhand dessen die Zinssätze für diese Instrumente ermittelt werden können.

Die Referenzzinssätze sind öffentlich zugänglich und werden Finanzinstituten, Marktteilnehmern und der breiten Öffentlichkeit umfassend zur Verfügung gestellt. Diese Transparenz trägt dazu bei, die Glaubwürdigkeit und Integrität des Referenzzinssatzes sicherzustellen.

Ist der EURIBO reguliert? Als Reaktion auf den Manipulationsskandal um wichtige Referenzzinssätze, darunter den LIBOR (London Interbank Offered Rate), führte die EU 2016 die EU-Benchmark-Verordnung (BMR) ein. Die Verordnung zielt darauf ab, die Governance und Integrität von Benchmarks wie dem EURIBOR zu verbessern.

Wie wirken sich Änderungen des Zinssatzes aus? Änderungen der Referenzzinssätze beeinflussen die Kreditkosten für Finanzinstitute und wirken sich auf die Zinssätze aus, die Verbrauchern und Unternehmen angeboten werden. Wenn die EURIBOR-Zinssätze steigen, wird die Kreditaufnahme für Banken in der Regel teurer, was zu höheren Kreditzinsen für Kredite und Hypotheken führt.

Manipulation

Es gab Fälle von Manipulation des EURIBOR-Zinssatzes, ähnlich den Manipulationsskandalen, die es bei anderen Referenzzinssätzen wie dem LIBOR (London Interbank Offered Rate) gab. Die Manipulation des EURIBOR kam während der globalen Finanzkrise Ende der 2000er Jahre und anschließender Untersuchungen der Aufsichtsbehörden ans Licht.

Bei der Manipulation handelte es sich um Absprachen zwischen Händlern und Einreichern der teilnehmenden Banken, die versuchten, den Referenzzinssatz zu ihrem eigenen Vorteil zu beeinflussen. Sie manipulierten die Einreichungen, indem sie die Zinssätze entweder künstlich erhöhten oder senkten, um von ihren Handelspositionen zu profitieren oder eine falsche Vorstellung von der finanziellen Gesundheit ihres Instituts zu erzeugen.

Die Manipulationsskandale um Referenzzinssätze haben die Notwendigkeit einer verstärkten Regulierungsaufsicht und Reformen deutlich gemacht. Die Behörden haben Maßnahmen zur Verbesserung der Governance und Integrität von Referenzzinssätzen umgesetzt, beispielsweise die EU-Benchmark-Verordnung (BMR), die Anforderungen an Benchmark-Administratoren, Beitragszahler und Aufsichtsbehörden festlegt.

Die Manipulationsskandale sowie der allgemeine Bedarf an robusteren Referenzzinssätzen führten zu weltweiten Bemühungen, von den Interbank Offered Rates (IBORs) auf alternative risikofreie Zinssätze (RFRs) umzusteigen. In der Eurozone wurde der Euro Short-Term Rate (€STR) als Ersatz für den EURIBOR identifiziert, da er auf tatsächlichen Transaktionen basiert und die Übernachtkreditkosten im Euroraum widerspiegelt.

Alternative Zinssätze: Im Rahmen der weltweiten Bemühungen zur Abkehr von den von Interbanken angebotenen Zinssätzen, einschließlich EURIBOR und LIBOR, die auf unbesicherter Kreditvergabe basieren, wurden alternative risikofreie Zinssätze entwickelt. In der Eurozone wurde der Euro Short-Term Rate (€STR) als risikofreier Zinssatz für den Euroraum festgelegt. Auf der Seite €STR aktuell wird dieser Zinssatz beschrieben.

Begriff bzw. Definition

Der Euribor-Zinssatz, der für Euro Interbank Offered Rate steht, ist ein Referenzzinssatz, der in der Eurozone zur Bestimmung der Zinssätze für verschiedene Finanzinstrumente wie Kredite, Hypotheken und Derivate verwendet wird.

News

Juni 2024: Der European Money Markets Institute hat die OP Corporate Bank aus Finnland und die National Bank of Greece in das Panel der Kreditinstitute aufgenommen, die zum Euribor® beitragen. Diese Erweiterung des Panels ist ein bedeutender Schritt zur Diversifizierung und Stärkung der Repräsentativität des Referenzzinssatz innerhalb der Eurozone. Die Erweiterung folgt der Einführung der verbesserten Euribor®-Hybrid-Methodologie, die darauf abzielt, die Belastung der derzeitigen Panelbanken zu verringern und neue Institute anzuziehen, wodurch die Robustheit des Benchmarks weiter gestärkt wird.

Literatur und Quellangaben

Oberbank – https://www.oberbank.at/

Commerzbank – Research

https://www.raiffeisen.at/internetwertpapiere/de

Becchetti F., et al., 2011: The Determinants of Euribor Panel Bank Quotes (Journal of Banking & Finance, 2011)

Read, Oliver & Beißer, J., 2020: Die Reform der Referenzzinssätze EONIA und EURIBOR. Zeitschrift für Bankrecht und Bankwirtschaft, vol. 32, no. 5, 2020, pp. 304-316. Link.

Ähnliche Seiten

Prognose zur Zinsentwicklung 2025