In § 38b Einkommensteuergesetz (EStG) sind die sechs in Deutschland gültigen Steuerklassen aufgeführt, die der Berechnung des Lohnsteuerabzugs bei einer nichtselbstständigen Berufstätigkeit zugrunde gelegt werden. Auch die Höhe des Solidaritätszuschlags und gegebenenfalls der Kirchensteuer hängen vom Bruttogehalt eines Arbeitsnehmers und von der für ihn gültigen Lohnsteuerklasse ab, schreibt das Gesetz vor. Letztere ist auch für die Höhe der zu zahlenden Erbschaftssteuer von Bedeutung. Mit diesem online Ratgeber möchten wir Sie über die wichtigsten Fakten informieren.

In § 38b Einkommensteuergesetz (EStG) sind die sechs in Deutschland gültigen Steuerklassen aufgeführt, die der Berechnung des Lohnsteuerabzugs bei einer nichtselbstständigen Berufstätigkeit zugrunde gelegt werden. Auch die Höhe des Solidaritätszuschlags und gegebenenfalls der Kirchensteuer hängen vom Bruttogehalt eines Arbeitsnehmers und von der für ihn gültigen Lohnsteuerklasse ab, schreibt das Gesetz vor. Letztere ist auch für die Höhe der zu zahlenden Erbschaftssteuer von Bedeutung. Mit diesem online Ratgeber möchten wir Sie über die wichtigsten Fakten informieren.

Die Zuordnung in eine der Steuerklassen ist abhängig von der Weitergabe der steuerliche Identifikationsnummer (IdNr.) an den Arbeitgeber, dem Familienstand des Berufstätigen und davon, ob er eine oder mehrere sozialversicherungspflichtige Arbeitsstellen hat. Über einen kostenlosen Brutto-Netto-Rechner können Berufstätige die Höhe der Sozialabgaben und das Nettogehalt ermitteln. Alleinstehende mit und ohne Kind werden durch die Finanzbehörden in die jeweilige Steuerklasse eingeordnet. Verheiratete haben in einigen Fällen die Wahl, welcher Lohnsteuerklasse sie angehören möchten. Die Wahl steht Ehepaaren zu, bei denen beide Ehepartner sozialversicherungspflichtig berufstätig sind.

Inhaltsverzeichnis

Elektronisches Verfahren

Bis Ende 2012 wurde die Steuerklasse auf einer Lohnsteuerkarte in Papierform eingetragen und durch den Arbeitnehmern an den Arbeitgeber weitergegeben. Am 1. Januar 2013 wurde die Lohnsteuerkarte durch das Verfahren der elektronischen Lohnsteuerabzugsmerkmale (ELStAM) ausgetauscht. Die Arbeitgeber rufen die Lohnsteuerdaten ihrer Angestellten elektronisch bei den Finanzbehörden ab. Dazu muss jeder Arbeitnehmer seine steuerliche Identifikationsnummer (IdNr.) an seinen Chef weitergeben, da der Abruf über die IdNr. erfolgt. Gibt der Angestellte die Steueridentifikationsnummer nicht bekannt oder hat er seine individuellen Steuerdaten sperren lassen, erfolgt die Einstufung in Steuerklasse VI, also in die Steuerklasse mit der höchsten Lohnsteuerbelastung. Die Arbeitgeber sind nicht berechtigt, die Steuer-IdNr. ihrer Mitarbeiter bei den Finanzbehörden abzufragen.

Änderungen bekanntgeben

Änderungen der Steuerklasse oder der eingetragenen Steuerfreibeträge müssen Arbeitnehmer schon seit dem 1. Januar 2012 nicht mehr der Meldebehörde mitteilen. Stattdessen sind Berufstätige verpflichtet, dem zuständigen Finanzamt folgende Änderungen bekannt zu geben:

- Verringerung der Kinderfreibeträge, weil die Voraussetzungen für den Bezug von Kindergeld entfallen

- Wegfall der Voraussetzungen für die Einstufung in Steuerklasse II, weil der Anspruch auf einen Entlastungsbetrag für alleinerziehende Personen entfällt

- Eintritt von Voraussetzungen für die Einstufung in eine ungünstigere Lohnsteuerklasse, zum Beispiel durch Trennung eines Ehepaares mit sofortigem Auszug eines Ehepartners und folgender Scheidung

Formulare gibt es beim Bundesfinanzministeriums

Die Änderungsmeldung an das Finanzamt erfolgt schriftlich, wobei die Steuerpflichtigen die Formulare auf der Seite des Bundesfinanzministeriums nutzen können: https://www.formulare-bfinv.de. Arbeitslose müssen beachten, dass das Arbeitsamt einem Wechsel der Steuerklasse zustimmen muss. Die Zustimmung erfolgt in der Regel nur in den Fällen, in denen die Arbeitsagentur eine niedrigere Leistung an den Arbeitslosen zu erbringen hat. Ansonsten bleibt die Lohnsteuerklasse auch im Fall der Arbeitslosigkeit unverändert bestehen.

Änderungen der Lebenssituation, die meldepflichtig sind, übernimmt ELStAM automatisch und leitet sie an den Arbeitgeber weiter. Dazu zählen Geburt eines Kindes, Heirat oder der Beginn einer eingetragenen Lebenspartnerschaft. Die Unternehmen erhalten einmal im Monat eine Änderungsliste von ELStAM, sodass sie bei jeder Gehaltsabrechnung über die aktuellen Daten informiert sind. Nach § 41b EStG sind die Arbeitgeber verpflichtet, ihren Mitarbeitern einmal im Jahr, in der Regel zum Jahresende, die elektronische Lohnsteuerbescheinigung schriftlich auszuhändigen oder so zu hinterlegen, dass die Angestellten sie selbst ausdrucken können. Die Bereitstellung der Ausdrucke erfolgt durch die Lohnabteilung des Unternehmens, durch den Steuerberater oder durch einen externen Dienstleister.

Fristen: Der Steuerklassenwechsel kann einmal jährlich bis zum 30. November für das laufende Jahr beantragt werden. Die Änderung tritt dann im darauffolgenden Monat in Kraft.

Das Merkblatt Steuerklassenwahl 2024 erscheint im Februar 2024

Änderung der Steuerklasse nach der Hochzeit

Nach der Hochzeit haben Ehepaare in Deutschland die Möglichkeit, ihre Steuerklassen zu ändern, um ihre Steuerbelastung zu optimieren. Hier sind die wichtigsten Informationen und Schritte zur Änderung der Steuerklasse nach der Heirat:

Diese Steuerklassenkombinationen sind verfügbar:

Steuerklasse IV/IV: Standardmäßig werden beide Ehepartner nach der Heirat in die Steuerklasse IV eingestuft. Diese Kombination ist sinnvoll, wenn beide Partner etwa gleich viel verdienen.

Steuerklasse III/V: Diese Kombination kann gewählt werden, wenn ein Partner deutlich mehr verdient als der andere. Der Besserverdiener wird in Steuerklasse III eingestuft, was zu geringeren Steuerabzügen führt, während der geringer verdienende Partner in Steuerklasse V eingestuft wird, was zu höheren Abzügen führt.

Steuerklasse IV mit Faktor: Hierbei wird das Faktorverfahren angewendet, um die steuerliche Belastung gerechter zu verteilen. Der Faktor basiert auf dem Splittingtarif und verteilt die Steuerlast basierend auf dem gemeinsamen Einkommen der Ehepartner.

Diese Unterlagen werden benötigt: Neben dem ausgefüllten Formular sind in der Regel keine zusätzlichen Unterlagen erforderlich.

Bestätigung durch das Finanzamt: Nach Prüfung des Antrags bestätigt das Finanzamt die Änderung und informiert den Arbeitgeber über die neuen Steuermerkmale.

Fazit: Die Änderung der Steuerklasse nach der Hochzeit bietet Ehepaaren die Möglichkeit, ihre Steuerbelastung zu optimieren und eine bessere finanzielle Planbarkeit zu erreichen. Es ist wichtig, die individuellen Einkommensverhältnisse zu berücksichtigen und eventuell professionelle steuerliche Beratung in Anspruch zu nehmen. Weitere Informationen und Formulare sind auf den Webseiten der Finanzämter und des Bundesministeriums der Finanzen verfügbar.

Überblick über die Lohnsteuerklassen

- Steuerklasse 1 – I

- Steuerklasse 2 – II

- Steuerklasse 3 – III

- Steuerklasse 4 – IV

- Steuerklasse 5 – V

- Steuerklasse 6 – VI

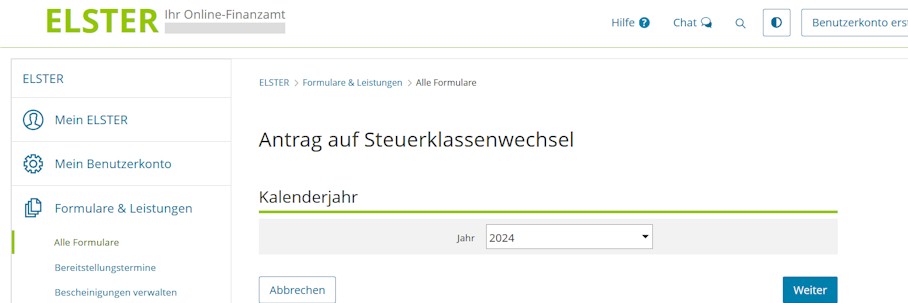

Wechsel – Die Steuerklasse ändern via Formular oder online via ELSTER

Wo und wie kann die Steuerklasse gewechselt werden? Ein Wechsel der Steuerklasse kann einmal pro Jahr durchgeführt werden. Es gibt zwei Möglichkeiten: über ein Formular oder über Elster. In der Abbildung 1 ist der Antrag bei ELSTER abgebildet. Online auf ELSTER ist die Änderung seit dem 1. Oktober 2021 möglich.

Abb. 1: Antrag auf Änderung der Steuerklasse bei ELSTER. Quelle: www.elster.de

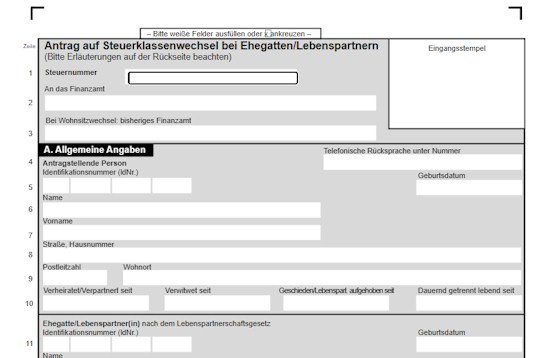

Die Abbildung 2 zeigt das Formular zum Dowhttps://www.elster.de/eportal/helpGlobal?themaGlobal=help_elevsteuerklassenwechsel_2025nload für die Änderung der Steuerklasse im Formularcenter des Bundesfinanzministeriums.

Abb. 2: Formular zum Antrag auf Änderung der Steuerklasse. Quelle: formulare-bfinv.de

2023

Gibt es Änderungen zur Steuerklasse II in 2023?

Hier finden sie das Merkblatt zur Steuerklasse II des Bundesfinanzministeriums:

Merkblatt zur Steuerklassenwahl für das Jahr 2023 bei Ehegatten oder Lebenspartnern, die beide Arbeitnehmer sind

Tabellen zur Steuerklassenwahl 2023

Hier finden sie die vom Bundesfinanzministerium veröffentlichten zwei Tabellen zur Steuerklassenwahl in Abhängigkeit vom Arbeitslohn.

Erklärung der Tabellen:

A ist der Arbeitslohn (nach Abzug etwaiger Freibeträge) des Ehegatten oder Lebenspartners der mehr verdient.

B ist der Arbeitslohn (nach Abzug etwaiger Freibeträge) des Ehegatten oder Lebenspartners der weniger verdient. der bei einer Steuerklassenkombination III (für den höher verdienenden Ehegatten oder Lebenspartner) und V (für den geringer verdienenden Ehegatten oder Lebenspartner) nicht überschritten werden darf, wenn der geringste Lohnsteuerabzug erreicht werden soll.

Die Tabelle 1 ist relevant, wenn der besser verdienende Lebenspartner oder Ehegatte sosialversichert ist (in allen Zweigen, wie z.B. bestehende Pflichtversicherung in der gesetzlichen Rentenversicherung und freiwilliger Versicherung in der gesetzlichen Kranken- und sozialen Pflegeversicherung (Details s. Merkblatt oben)

Die Tabelle 2 ist maßgebend, wenn der Lebenspartner oder Ehegatte mit dem höheren Verdienst in keinem Zweig sozialversichert ist und keinen steuerfreien Zuschuss des Arbeitgebers zur Kranken- und Pflegeversicherung erhält (z. B. privat krankenversicherte Beamte).

Tab. 1: Wahl der Steuerklassen in 2023 bei Sozialversicherungspflicht des höher verdienenden Ehegatten oder Lebenspartners. Verändert nach bundesfinanzministerium.de

| monatlicher Arbeitslohn A* in € | monatlicher Arbeitslohn B** in € bei … des geringer verdienenden Ehegatten oder Lebenspartners | |

| Sozialversicherungspflicht | Sozialversicherungsfreiheit | |

| 1 | 2 | 3 |

| 1.250 | – | – |

| 1.300 | 144 | 129 |

| 1.350 | 202 | 180 |

| 1.400 | 267 | 238 |

| 1.450 | 336 | 301 |

| 1.500 | 410 | 367 |

| 1.550 | 488 | 437 |

| 1.600 | 571 | 511 |

| 1.650 | 658 | 588 |

| 1.700 | 749 | 670 |

| 1.750 | 835 | 746 |

| 1.800 | 923 | 825 |

| 1.850 | 1.012 | 905 |

| 1.900 | 1.102 | 986 |

| 1.950 | 1.193 | 1.067 |

| 2.000 | 1.285 | 1.149 |

| 2.050 | 1.490 | 1.351 |

| 2.100 | 1.538 | 1.395 |

| 2.150 | 1.589 | 1.442 |

| 2.200 | 1.644 | 1.491 |

| 2.250 | 1.702 | 1.544 |

| 2.300 | 1.773 | 1.600 |

| 2.350 | 1.845 | 1.660 |

| 2.400 | 1.916 | 1.717 |

| 2.450 | 1.946 | 1.742 |

| 2.500 | 1.975 | 1.765 |

| 2.550 | 2.002 | 1.787 |

| 2.600 | 2.031 | 1.811 |

| 2.650 | 2.055 | 1.831 |

| 2.700 | 2.083 | 1.853 |

| 2.750 | 2.113 | 1.878 |

| 2.800 | 2.142 | 1.901 |

| 2.850 | 2.171 | 1.925 |

| 2.900 | 2.199 | 1.947 |

| 2.950 | 2.227 | 1.970 |

| 3.000 | 2.254 | 1.992 |

| 3.050 | 2.279 | 2.013 |

| 3.100 | 2.305 | 2.034 |

| 3.150 | 2.329 | 2.053 |

| 3.200 | 2.351 | 2.071 |

| 3.250 | 2.375 | 2.091 |

| 3.300 | 2.398 | 2.109 |

| 3.350 | 2.418 | 2.126 |

| 3.400 | 2.440 | 2.143 |

| 3.450 | 2.474 | 2.171 |

| 3.500 | 2.513 | 2.203 |

| 3.550 | 2.547 | 2.231 |

| 3.600 | 2.584 | 2.259 |

| 3.650 | 2.618 | 2.288 |

| 3.700 | 2.652 | 2.317 |

| 3.750 | 2.688 | 2.345 |

| 3.800 | 2.724 | 2.374 |

| 3.850 | 2.760 | 2.403 |

| 3.900 | 2.795 | 2.433 |

| 3.950 | 2.830 | 2.461 |

| 4.000 | 2.862 | 2.488 |

| 4.050 | 2.900 | 2.517 |

| 4.100 | 2.933 | 2.546 |

| 4.150 | 2.972 | 2.577 |

| 4.200 | 3.008 | 2.606 |

| 4.250 | 3.042 | 2.634 |

| 4.300 | 3.077 | 2.662 |

| 4.350 | 3.113 | 2.691 |

| 4.400 | 3.147 | 2.719 |

| 4.450 | 3.183 | 2.748 |

| 4.500 | 3.217 | 2.776 |

| 4.550 | 3.254 | 2.806 |

| 4.600 | 3.288 | 2.835 |

| 4.650 | 3.325 | 2.864 |

| 4.700 | 3.363 | 2.894 |

| 4.750 | 3.397 | 2.922 |

| 4.800 | 3.435 | 2.953 |

| 4.850 | 3.472 | 2.984 |

| 4.900 | 3.512 | 3.016 |

| 4.950 | 3.550 | 3.047 |

| 5.000 | 3.593 | 3.083 |

| 5.050 | 3.638 | 3.119 |

| 5.100 | 3.686 | 3.158 |

| 5.150 | 3.735 | 3.197 |

| 5.200 | 3.787 | 3.240 |

| 5.250 | 3.837 | 3.281 |

| 5.300 | 3.891 | 3.325 |

| 5.350 | 3.947 | 3.370 |

| 5.400 | 4.003 | 3.417 |

| 5.450 | 4.061 | 3.463 |

| 5.500 | 4.123 | 3.514 |

| 5.550 | 4.187 | 3.566 |

| 5.600 | 4.252 | 3.619 |

| 5.650 | 4.320 | 3.673 |

| 5.700 | 4.393 | 3.733 |

| 5.750 | 4.468 | 3.794 |

| 5.800 | 4.546 | 3.857 |

| 5.850 | 4.628 | 3.924 |

| 5.900 | 4.714 | 3.993 |

| 5.950 | 4.806 | 4.069 |

| 6.000 | 4.904 | 4.148 |

| 6.050 | 5.006 | 4.231 |

| 6.100 | 5.106 | 4.324 |

| 6.150 | 5.219 | 4.428 |

| 6.200 | 5.342 | 4.539 |

| 6.250 | 5.487 | 4.669 |

| 6.300 | 5.657 | 4.823 |

| 6.350 | 5.882 | 5.027 |

| 6.400 | – | – |

*, ** = nach Abzug etwaiger Freibeträge

Tab. 2.: Wahl der Steuerklassen in 2023 bei Sozialversicherungsfreiheit des höher verdienenden Ehegatten oder Lebenspartners. Verändert nach bundesfinanzministerium.de

| monatlicher Arbeitslohn A* in € | monatlicher Arbeitslohn B** in € bei … des geringer verdienenden Ehegatten oder Lebenspartners | |

| Sozialversicherungspflicht | Sozialversicherungsfreiheit | |

| 1 | 2 | 3 |

| 1.250 | 250 | 223 |

| 1.300 | 317 | 283 |

| 1.350 | 393 | 351 |

| 1.400 | 478 | 428 |

| 1.450 | 569 | 509 |

| 1.500 | 665 | 595 |

| 1.550 | 767 | 685 |

| 1.600 | 873 | 781 |

| 1.650 | 982 | 878 |

| 1.700 | 1.092 | 977 |

| 1.750 | 1.204 | 1.077 |

| 1.800 | 1.460 | 1.324 |

| 1.850 | 1.517 | 1.376 |

| 1.900 | 1.579 | 1.432 |

| 1.950 | 1.646 | 1.493 |

| 2.000 | 1.721 | 1.558 |

| 2.050 | 1.808 | 1.630 |

| 2.100 | 1.899 | 1.704 |

| 2.150 | 1.993 | 1.780 |

| 2.200 | 2.060 | 1.835 |

| 2.250 | 2.104 | 1.871 |

| 2.300 | 2.148 | 1.906 |

| 2.350 | 2.192 | 1.942 |

| 2.400 | 2.234 | 1.976 |

| 2.450 | 2.274 | 2.009 |

| 2.500 | 2.315 | 2.042 |

| 2.550 | 2.354 | 2.074 |

| 2.600 | 2.391 | 2.104 |

| 2.650 | 2.428 | 2.134 |

| 2.700 | 2.485 | 2.181 |

| 2.750 | 2.547 | 2.231 |

| 2.800 | 2.602 | 2.276 |

| 2.850 | 2.653 | 2.317 |

| 2.900 | 2.704 | 2.358 |

| 2.950 | 2.748 | 2.394 |

| 3.000 | 2.790 | 2.429 |

| 3.050 | 2.830 | 2.461 |

| 3.100 | 2.870 | 2.495 |

| 3.150 | 2.910 | 2.527 |

| 3.200 | 2.951 | 2.559 |

| 3.250 | 2.993 | 2.593 |

| 3.300 | 3.033 | 2.626 |

| 3.350 | 3.074 | 2.660 |

| 3.400 | 3.115 | 2.694 |

| 3.450 | 3.156 | 2.726 |

| 3.500 | 3.196 | 2.760 |

| 3.550 | 3.236 | 2.792 |

| 3.600 | 3.279 | 2.826 |

| 3.650 | 3.321 | 2.859 |

| 3.700 | 3.361 | 2.894 |

| 3.750 | 3.403 | 2.928 |

| 3.800 | 3.447 | 2.964 |

| 3.850 | 3.493 | 3.000 |

| 3.900 | 3.538 | 3.038 |

| 3.950 | 3.586 | 3.077 |

| 4.000 | 3.635 | 3.117 |

| 4.050 | 3.684 | 3.156 |

| 4.100 | 3.736 | 3.198 |

| 4.150 | 3.789 | 3.241 |

| 4.200 | 3.846 | 3.288 |

| 4.250 | 3.902 | 3.333 |

| 4.300 | 3.962 | 3.382 |

| 4.350 | 4.022 | 3.431 |

| 4.400 | 4.084 | 3.482 |

| 4.450 | 4.153 | 3.538 |

| 4.500 | 4.221 | 3.593 |

| 4.550 | 4.290 | 3.649 |

| 4.600 | 4.367 | 3.712 |

| 4.650 | 4.445 | 3.775 |

| 4.700 | 4.526 | 3.841 |

| 4.750 | 4.616 | 3.914 |

| 4.800 | 4.703 | 3.986 |

| 4.850 | 4.801 | 4.066 |

| 4.900 | – | 4.149 |

| 4.950 | – | 4.242 |

| 5.000 | – | 4.344 |

| 5.050 | – | 4.451 |

| 5.100 | – | 4.581 |

| 5.150 | – | 4.723 |

| 5.200 | – | 4.907 |

| 5.250 | – | 5.193 |

| 5.300 | – | – |

*, ** = nach Abzug etwaiger Freibeträge

Nur Steuervorauszahlung

Die verschiedenen Klassen dienen dazu, dass die Unternehmen die Abzüge vom Bruttolohn ihrer Angestellten berechnen können, die sie an den Fiskus abführen müssen. Damit die Arbeitgeber das zu versteuernde Einkommen der Arbeitnehmer annähernd ermitteln können, legen sie die individuellen Lohnsteuerklassen und die in ELStAM hinterlegten Freibeträge zugrunde. Bei den Abzügen vom Bruttogehalt handelt es sich um eine Steuervorauszahlung. Die endgültige Steuerschuld wird erst mit der Einkommensteuererklärung festgesetzt. Nicht in ELStAM eingetragene Freibeträge, Sonderausgaben und Vorsorgeaufwendungen bringt der Fiskus ebenfalls in Abzug. Ein Vergleich mit der bereits gezahlten Lohnsteuer zeigt, ob sich für den steuerpflichtigen Arbeitnehmer eine Nachzahlung ergibt oder ob er eine Steuerrückvergütung erhält.

Die Lohnsteuer (LSt) berechnen

Die Berechnung der Lohnsteuer ist in § 39b ESTG unter „Einbehaltung der Lohnsteuer“ beschrieben.

Durch die Einteilung der Steuerpflichtigen in die unterschiedlichen Steuerklassen ist der Arbeitgeber in der Lage, die Lohnsteuer seiner Mitarbeiter zu berechnen.

Es handelt sich bei der Lohnsteuer ähnlich wie die Abgeltungssteuer um eine Quellensteuer, die vom Bruttolohn abgezogen und durch den Arbeitgeber direkt an das zuständige Finanzamt abgeführt wird. Die Lohnsteuer ist Bestandteil der Einkommensteuer des Arbeitnehmers, zu der auch noch Kapitalertragssteuer für Einkünfte aus Kapitalvermögen gehört. Im Rahmen der jährlichen Einkommensteuererklärung berechnen die Finanzbehörden, ob der Steuerpflichtige zu viel Einkommensteuer gezahlt hat und daher mit einer Rückerstattung rechnen kann oder ob die Steuerzahlungen zu niedrig ausfielen und somit noch ein Betrag an das Finanzamt zu überweisen ist. Dabei wird die gezahlte Lohnsteuer auf die berechnete Einkommensteuer angerechnet.

Literatur

Bayerisches Staatsministerium der Finanzen, für Landesentwicklung und Heimat: Änderung Steuerklasse

Bundesfinanzministerium: Programmablaufpläne für den Lohnsteuerabzug

Bundesfinanzverwalttung: Antrag auf Steuerklassenwechsel bei Ehegatten

DGB-Jugend Bund: Freibeträge

Elsterweb: Die elektronische Lohnsteuerkarte, ELSTAM Verfahren

Lohnsteuerhilfe Bayern e.V.: Fehler in ELStAM-Datenbank ändert Steuerklasse

Ähnliche Artikel

Steuerberater Ratgeber – Wenn Sie einen Steuerberater benötigen