Aktuell: Der Finanzausschuss des Bundestages hat am 16. Oktober 2024 den Steuerfreibetrag für 2024 rückwirkend zum 1. Januar 2024 auf 11.784 Euro angehoben. Das deutsche Steuerrecht kennt verschiedene Freibeträge, die für unterschiedliche Abgaben gelten. Der Grundfreibetrag ist dabei, wie der Name schon suggeriert, die steuerfreie Basis für alle Steuerzahler. Erst wenn das Einkommen höher als der Grundfreibetrag ist, wird für den übersteigenden Betrag eine Steuerzahlung fällig. Der Steuerfreibetrag verringert die Steuern eines Steuerpflichtigen. Die Bundesregierung hat mit dem Steuerentlastungspaket I den Steuerfreibetrag 2022 rückwirkend zum 1. Januar 2022 auf 10.347 Euro für Singles/Ledige und 20.694 Euro für Paare/Verheiratete angehoben. Um Bürger von den hohen Kosten für Energie zu entlasten wurde der bisherige Betrag um 363 Euro erhöht. Und 2025 wird es eine weiter Erhöhung geben (Linktipp: Grundfreibetrag 2025). 2023/2024 sind die aktuellen Steuerfreibeträge:

Aktuell: Der Finanzausschuss des Bundestages hat am 16. Oktober 2024 den Steuerfreibetrag für 2024 rückwirkend zum 1. Januar 2024 auf 11.784 Euro angehoben. Das deutsche Steuerrecht kennt verschiedene Freibeträge, die für unterschiedliche Abgaben gelten. Der Grundfreibetrag ist dabei, wie der Name schon suggeriert, die steuerfreie Basis für alle Steuerzahler. Erst wenn das Einkommen höher als der Grundfreibetrag ist, wird für den übersteigenden Betrag eine Steuerzahlung fällig. Der Steuerfreibetrag verringert die Steuern eines Steuerpflichtigen. Die Bundesregierung hat mit dem Steuerentlastungspaket I den Steuerfreibetrag 2022 rückwirkend zum 1. Januar 2022 auf 10.347 Euro für Singles/Ledige und 20.694 Euro für Paare/Verheiratete angehoben. Um Bürger von den hohen Kosten für Energie zu entlasten wurde der bisherige Betrag um 363 Euro erhöht. Und 2025 wird es eine weiter Erhöhung geben (Linktipp: Grundfreibetrag 2025). 2023/2024 sind die aktuellen Steuerfreibeträge:

Steuerfreibetrag 2024

Singles/Ledige 11.784 Euro

Paare/Verheiratete 23.568 EuroSteuerfreibetrag 2023

Singles/Ledige 10.908 Euro

Paare/Verheiratete 21.816 Euro

Steuerfreibetrag 2022

Singles/Ledige 10.347 Euro rückwirkend zum 01.01.2022 (vormals 9.984 €)

Paare/Verheiratete 20.694 Euro (zuvor 19.968 €)

2021

Singles/Ledige 9.744 Euro

Paare/Verheiratete 19.488 Euro

Inhaltsverzeichnis

- 1 Übersicht

- 2 Freibeträge in der Einkommensteuer

- 3 Grundfreibeträge Entwicklung von 2008 bis 2023

- 4 Freibetrag und Freigrenze haben unterschiedliche Auswirkungen

- 5 Wie erhalten die Steuerzahler einen Steuerfreibetrag?

- 6 Kein Freibetrag für Existenzgründer

- 7 Wegen Coronavirus Krise: Sonderzahlungen bis 1500 Euro bis März 2022 steuerfrei

- 8 News

- 9 Literatur

- 10 Trends & Entwicklung

- 11 Ausland

- 12 FAQ

- 13 News zum Steuerfreibetrag

Übersicht

Einige Freibeträge werden eingesetzt, um die Steuerberechnung gerechter zu machen oder um steuerpflichtige Personen mit geringen Einkünften oder Familien mit Kindern zu entlasten. Andere Steuerfreibeträge dienen als Belohnung für gemeinnützige Tätigkeiten oder als Anreiz für private Sparrücklagen und sind auch monatlich von Bedeutung.

Laut dem Deutschen Bundestag wurde „zur steuerlichen Entlastung von Familien sowie zur Anpassung weiterer steuerlicher Regelungen“ der Grundfreibetrag zum 1. Januar 2021 auf 9.744 Euro angehoben.

Im Einkommensteuergesetz (EStG) finden sich Freibeträge bei folgenden Steuerarten:

- Einkommensteuer

- Körperschaftsteuer: Steuerfreibetrag für kleinere Körperschaften sowie Erwerbsgenossenschaften, land- und forstwirtschaftliche Vereine und Wirtschaftsgenossenschaften in den ersten zehn Jahren

- Gewerbesteuer: Gewerbesteuerfreibetrag

- Erbschaftssteuer: Erbschaftsteuerfreibetrag bzw. Schenkungssteuerfreibetrag

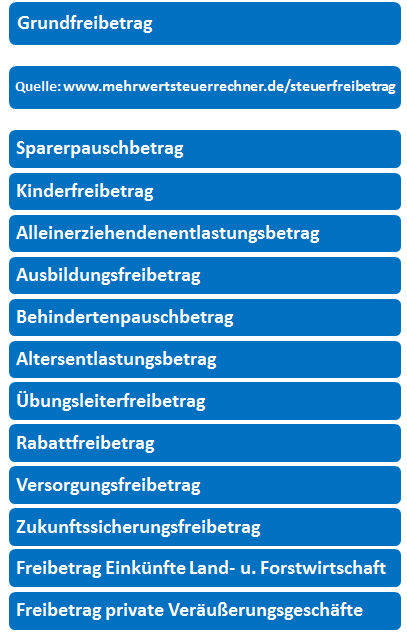

Freibeträge in der Einkommensteuer

Die Freibeträge bezüglich der Einkommensteuer sind:

- Altersentlastungsbetrag

- Grundfreibetrag

- Freibeträge bei der Ermittlung der Einkünfte: Sparer-Pauschbetrag, Versorgungsfreibetrag für Einkünfte aus nichtselbständiger Arbeit, Freibetrag für Veräußerungsgewinne

- Kinderfreibetrag

- Freibeträge bei der Ermittlung des Einkommens: Entlastungsbetrag für Alleinerziehende, Betreuungsfreibetrag, Ausbildungsfreibetrag, Übungsleiterpauschale und andere Lohnsteuerfreibeträge

- und weitere. siehe Grafik rechts

Der Grundfreibetrag gewährt das Existenzminimum der Steuerzahler. Nach § 32a EStG handelt es sich um einen festen Betrag, bis zu dem keine Einkommensteuer berechnet wird. Die Höhe des Grundfreibetrages wird nach dem Existenzminimumbericht der Bundesregierung überprüft und gegebenenfalls angepasst.

Darüber hinaus bestehen weitere, weniger bekannte Freibeträge, wie der Rabattfreibetrag und beispielsweise der Freibetrag für private Veräußerungsgeschäfte.

Für den Personenkreis mit Einkünften aus Landwirtschaft oder Forstwirtschaft gibt es einen Freibetrag, wenn das zu versteuernde Einkommen eine Grenze nicht übersteigt, die regelmäßig angepasst wird.

Bei dem Rabattfreibetrag handelt es sich um einen Freibetrag für Arbeitnehmer für Sachleistungen vom Arbeitgeber.

Aus dieser Übersicht wird deutlich, dass es eine Vielzahl von Steuerfreibeträgen im deutschen Steuersystem gibt.

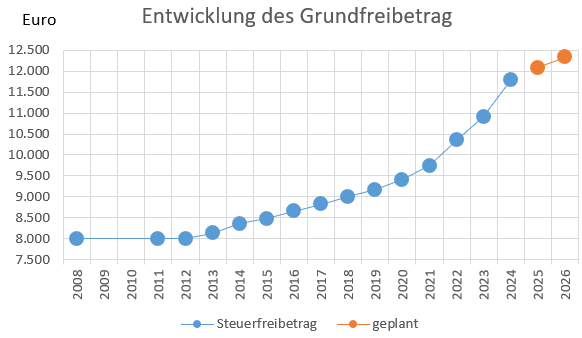

Grundfreibeträge Entwicklung von 2008 bis 2023

Seit dem Jahr 2008 hat sich der Grundfreibetrag wie folgt entwickelt (Abbildung 1).

Abb. 1: Entwicklung des Steuerfreibetrags von 2010 – 2024 und vom Bundesfinanzministerium geplante Freibeträge

In 2022, 2023 und 2024 erfolgte eine deutliche Anhebung.

Tabelle Steuerfreibetrag 2008 – 2026

Die Tabelle 1 zeigt die Entwicklung des Steuerfreibetrags in Deutschland von 2008 bis 2024 sowie die geplanten Anpassungen für 2025 und 2026.

Tabelle 1: Steuerfreibetrag für Singles und Paare von 2008 – 2024 und geplante Änderungen.

| Datum | Steuerfreibetrag Single | Steuerfreibetrag Paare |

| 2008 | 8.004 | 16.008 |

| 2011 | 8.004 | 16.008 |

| 2012 | 8.004 | 16.008 |

| 2013 | 8.130 | 16.260 |

| 2014 | 8.354 | 16.708 |

| 2015 | 8.472 | 16.944 |

| 2016 | 8.652 | 17.304 |

| 2017 | 8.820 | 17.640 |

| 2018 | 9.000 | 18.000 |

| 2019 | 9.168 | 18.336 |

| 2020 | 9.408 | 18.816 |

| 2021 | 9.744 | 19.488 |

| 2022 | 10.347 | 20.694 |

| 2023 | 10.908 | 21.816 |

| 2024 | 11.784 | 23.568 |

| 2025 | 12.096 | 24.192 |

| 2026 | 12.348 | 24.696 |

* vom Bundesfinanzministerium geplante Erhöhungen

Die Tabelle zeigt die Entwicklung des Steuerfreibetrags für Singles und Paare in Deutschland von 2008 bis 2024 sowie die geplanten Änderungen für 2025 und 2026. Der Steuerfreibetrag für Singles betrug im Jahr 2008 8.004 €, während Paare 16.008 € steuerfrei hatten. Dieser Betrag blieb bis 2012 unverändert. Im Jahr 2013 wurde der Freibetrag auf 8.130 € für Singles und 16.260 € für Paare leicht angehoben.

Seitdem stieg der Steuerfreibetrag jährlich an. Im Jahr 2014 lag er bei 8.354 € für Singles und 16.708 € für Paare. 2015 folgte eine weitere Erhöhung auf 8.472 € für Singles und 16.944 € für Paare. 2016 betrug der Freibetrag 8.652 € für Singles und 17.304 € für Paare. Auch 2017 und 2018 setzte sich der Anstieg fort: Der Freibetrag erreichte 8.820 € und 9.000 € für Singles sowie 17.640 € und 18.000 € für Paare.

Ab 2019 gab es größere Steigerungen. 2019 stieg der Freibetrag auf 9.168 € für Singles und 18.336 € für Paare. 2020 folgte eine Erhöhung auf 9.408 € für Singles und 18.816 € für Paare. Im Jahr 2021 wurde der Freibetrag auf 9.744 € für Singles und 19.488 € für Paare erhöht.

2022 überschritt der Steuerfreibetrag für Singles erstmals die 10.000-€-Marke und betrug 10.347 €, während Paare 20.694 € steuerfrei hatten. 2023 stieg der Betrag weiter auf 10.908 € für Singles und 21.816 € für Paare.

Für das Jahr 2024 ist ein deutlicher Sprung auf 11.784 € für Singles und 23.568 € für Paare vorgesehen. Nach den Plänen des Bundesfinanzministeriums wird der Freibetrag 2025 auf 12.084 € für Singles und 24.168 € für Paare steigen. 2026 soll er schließlich 12.336 € für Singles und 24.672 € für Paare erreichen. Diese kontinuierliche Anhebung entlastet Steuerzahler zunehmend.

Weitere Freibeträge

Auch bei der anschließenden Ermittlung des zu versteuernden Einkommens gelten Steuerfreibeträge. Steuerzahler, die das 64. Lebensjahr vollendet haben, können einen Altersentlastungsbetrag in Anspruch nehmen. Alleinerziehende oder Familien mit Kindern erhalten zum Ausgleich für die erhöhten Kosten, die der Nachwuchs für Betreuung, Unterhalt und eine Berufsausbildung verursacht, Unterstützung in Form von Freibeträgen (hier finden Sie weitere Informationen zum Thema Steuerfreibetrag für Studenten bzw. Steuerfreibeträge für Rentner). Dabei wird aber auch das Kindergeld berücksichtigt, sodass das Finanzamt eine Günstigerprüfung vornimmt. Einen äquivalenten Freibetrag gibt es bei der Umsatzsteuer dagegen nicht.

Freibetrag und Freigrenze haben unterschiedliche Auswirkungen

Die verschiedenen Steuerfreibeträge unterscheiden sich von einer Steuerfreigrenze. Bei einem Freibetrag wird ein Teil der Einkünfte nicht versteuert. Die Höhe der steuerfreien Einnahmen entspricht der Höhe des jeweiligen Freibetrages. Der Steuerzahler muss nur den Teil seiner Einkünfte versteuern, der den Freibetrag übersteigt. Liegen die Einnahmen unter dem geltenden Steuerfreibetrag, muss der Steuerpflichtige null Steuern dafür zahlen.

Eine Steuerfreigrenze dagegen hat eine andere Auswirkung auf die Steuerlast. Sobald die Freigrenze überschritten ist, muss der Steuerzahler die gesamten Einkünfte versteuern. Solange er mit seinen Einnahmen unter der Steuerfreigrenze bleibt, fallen keine Steuern an.

Wie erhalten die Steuerzahler einen Steuerfreibetrag?

Freibeträge, die zur Ermittlung der Einkünfte dienen, werden im Rahmen der jährlichen Einkommensteuererklärung berücksichtigt. Andere Freibeträge können nach § 39a EStG direkt auf der Lohnsteuerkarte eingetragen werden und verringern so die monatliche Lohnsteuer, den Solidaritätszuschlag und die Kirchensteuer (was netto vom Bruttolohn übrigbleibt, können Sie mit unserem Brutto-Netto-Rechner berechnen). Auch wenn es die Lohnsteuerkarte in Papierform nicht mehr gibt, können die Freibeträge in den Elektronischen Lohn Steuer Abzugs Merkmalen (ELStAM) vermerkt werden. Wenn ein Steuerzahler erstmalig einen Steuerfreibetrag beantragen möchte, muss er das Formular „Antrag auf Lohnsteuer-Ermäßigung“ ausfüllen und an das zuständige Finanzamt schicken. Freibeträge, die antragsgebunden sind, gelten seit dem Jahr 2016 für zwei Jahre, sofern sich keine Änderung ergibt. Soll derselbe Freibetrag nochmals beantragt werden, stellen die Finanzbehörden den „Vereinfachten Antrag auf Lohnsteuer-Ermäßigung“ zur Verfügung.

Auf der Lohnsteuerkarte können unter anderem folgende Ausgaben eingetragen werden, sofern bei einigen der Freibeträge die Summe der Aufwendungen mindestens 600 Euro über dem Werbungskostenpauschbetrag liegt:

- Werbungskosten

- Sonderausgaben

- Außergewöhnliche Belastungen

- Negative Einkünfte

Kein Freibetrag für Existenzgründer

Entgegen landläufig anderer Aussagen existiert für Existenzgründer oder Kleinunternehmer kein besonderer Freibetrag. Vielfach gehen Personen, die eine Selbstständigkeit planen davon aus, in der Gründungsphase steuerliche Vorteile in Form eines Steuerfreibetrags für Existenzgründer zu genießen. Dafür besteht keine rechtliche Grundlage. Vielmehr ist auch diese Personengruppe verpflichtet, die Gesamteinkünfte, die den Grundfreibetrag übersteigen zu versteuern. Es existiert auch kein ermäßigter Steuersatz! Quelle: Bundesministerium für Wirtschaft und Energie > Existenzgründungsportal > Einkommensteuer Freibetrag.

Das Coronavirus SARS-CoV-2 (Covid-19) beeinträchtigt die deutsche Wirtschaft und auch die Arbeitnehmer stark. Das Bundesfinanzministerium hat Sonderzahlungen, die als Beihilfen zusätzlich zum regulären Arbeitsentgelt gezahlt werden, bis zu 1500 Euro steuerfrei bleiben. Die Sonderzahlungen können auch als Sachleistungen erbracht werden. Dieser quasi zusätzliche Freibetrag gilt einmalig 2020, 2021 und bis März 2022 als Sonderleistungen und auch für Minijobs. Quelle: minijob-zentrale.de

Auch für die Wirtschaft gibt es diverse Steuererleichterungen: mehr dazu hier.

News

2023 Nach Angaben der Bundesregierung: Der Bundesfinanzminister hat aber in einer Rede vor dem Bundestag am 8. September 2023 eine weitergehende angekündigt: „Deshalb werden wir im Zuge dieser Haushaltsberatungen auch darüber sprechen müssen, die Anpassung des Existenzminimums zu übertragen auf das Steuerrecht. Zum 01.01.2024 muss deshalb der steuerfreie Grundbetrag um 180 Euro auf 11.784 Euro steigen und…….“.

Literatur

Hier finden Sie weiterführende Informationen zum Thema und Literatur-Tipps.

Bücher

Moes C.; 2010: Die Steuerfreiheit des Existenzminimums vor dem Bundesverfassungsgericht: Eine ökonomische, steuersystematische und grundrechtsdogmatische Kritik des subjektiven Nettoprinzips.

Knief P.; 1968: Steuerfreibeträge als Instrumente der Finanzpolitik (Abhandlungen zur Mittelstandsforschung) (German Edition) Taschenbuch –

Web

Bundesverfassungsgericht: Steuerfreies Existenzminimum

Deutsches Institut für Wirtschaftsforschung e.V. (DIW Berlin): Steuerfreibeträge für Forschung und Entwicklung (FuE) ein Defizit in Deutschland?

Deutscher Hochschulverband: Steuerfreiheit bei Lehrtätigkeit und Vortragsveranstaltungen

Trends & Entwicklung

2017 und 2018

Die Bundesregierung hat am 12.10.2016 beschlossen, die Steuerfreibeträge in den nächsten beiden Jahren zu erhöhen. Neben dem Kinderfreibetrag wird auch der Grundfreibetrag erhöht. In 2017 soll dieser von bisher 8.652 Euro auf 8820 Euro in 2017 und auf 9000 Euro in 2018 steigen.

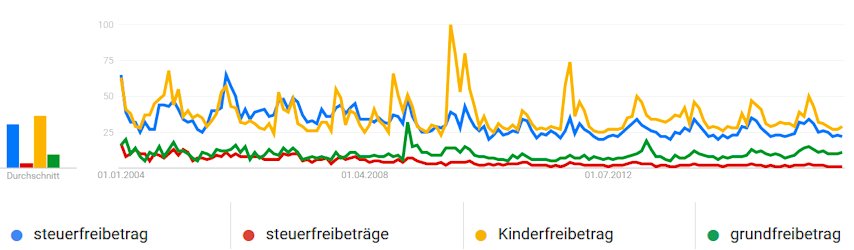

Suchinteresse

Mit welchem Interesse wird nach „Steuerfreibetrag“ im Internet gesucht? In der Abbildung 2 ist die zeitliche Entwicklung der Suche nach diesem und weiteren Keywords bei Google dargestellt.

Abb. 2: Interesse an den Suchbegriffen Steuerfreibetrag, Steuerfreibeträge, Kinderfreibetrag und Grundfreibetrag von 2004 – 2016. Dargestellt ist jeweils das relative Suchvolumen. Quelle: https://www.google.de/trends/

Es fallen als Trend mehrere Dinge sofort ins Auge: Der Begriff Steuerfreibetrag wird im Singular deutlich mehr nachgefragt als im Plural. Das Suchinteresse nimmt von „Grundfreibetrag“ über „Steuerfreibetrag“ nach „Kinderfreibetrag“ zu. Im Zeitverlauf ist eine saisonale Dynamik mit charakteristischen Maxima festzustellen und das Suchinteresse ändert sich kaum. Für die weitere Entwicklung, üblicherweise als Vorhersage in der Darstellung wählbar, liefert Google keine Daten.

Hier finden Sie weiterführende Informationen zur Interpretation von Google Trend Daten.

Ausland

Auch in den Einkommensteuersystemen anderer Länder gibt es dem deutschen Grundfreibetrag vergleichbare Beträge.

In den USA ist das der Standardabzug (standard deduction).

Im Jahr 2018 betrug der Standardabzug 12.000 US-Dollar für Singles und Ledige und für Paare/Verheiratete 24.000 US-Dollar sowie 18.000 US-Dollar für Haushaltsvorstände. Der Standardabzug ist in 2019 entsprechend auf 12.2200 US-Dollar bzw. 24.400 US-Dollar gestiegen. Für Haushaltsvorstände 18.350 USD.

FAQ

News zum Steuerfreibetrag

Mai 2023

Die Fraktion der AFD hat am 9. Mai 2023 im Bundestag einen Antrag auf Erhöhung des Steuerfreibetrags für 2023 gestellt. Anstelle von 10.908 Euro soll der Grundfreibetrag auf 12.600 Euro erhöht werden. Als Grund nennt die AFD die hohe Inflation, mit der Erwerbstätige zu kämpfen haben.

Auch für 2024 wird ein höherer Freibetrag gefordert: Statt der vorgesehenen 11.472 Euro (Anm. Der Redaktion: das Bundesfinanzministerium hat bereits für 2024 statt 11.472 Euro eine Erhöhung auf 11.604 Euro in aussicht gesteltl) soll der Grundfreibetrag auf 13.164 Euro steigen.

06.02.2020 Demnächst könnte es für alle Steuerpflichtigen einen Altersvorsorgepauschbetrag geben.

02.05.2019 Im „Entwurf eines Gesetzes zur Durchführung des Zensus im Jahr 2021(Zensusgesetz 2021 – ZensG 2021)– Drucksache 19/8693 –„ wird u. a. auch auf Freibeträge von mit der Erhebung von Zensus-Daten befassten Personen eingegangen.

„Der Gesetzentwurf sieht vor, dass die Erhebungsbeauftragten in ehrenamtlichem Einsatz eine steuerfreie Aufwandsentschädigung gemäß § 3 Nummer 12 Satz 2 EStG erhalten sollen. Die Aufwandsentschädigungen sind somit nicht grundsätzlich in voller Höhe steuerfrei…… Nach der Regelung in R 3.12 Absatz 3 Satz 9 LStR ist für die Ermittlung des individuellen Steuerfreibetrages die Dauer der Ausübung der ehrenamtliche Funktion im Kalenderjahr maßgebend“

16.12.2016 Der Bundestag hat für 2017 eine Erhöhung der Steuerfreibeträgebeschlossen.

12.10.2016 Der Bundesfinanzminister verspricht die Steuerfreibeträge in 2017 und 2018 zu erhöhen

„Familien und Steuerpflichtige können sich auf unsere Zusagen verlassen. Auch in den nächsten zwei Jahren erhöhen wir die steuerlichen Freibeträge und gleichen das Kindergeld und den Steuertarif an die Inflation an. Insgesamt entlasten wir Familien und Steuerzahler um mehr als 6 Mrd. Euro. Das stärkt die Binnenwirtschaft und damit das Wachstum in Deutschland.“

„Im Einzelnen sieht der Gesetzentwurf die folgenden Anpassungen vor:

1. Anhebung des Grundfreibetrags von jetzt 8.652 Euro um 168 Euro auf 8.820 Euro (2017) und um weitere 180 Euro auf 9.000 Euro (2018)“.