Zinsen beeinflussen die Finanzmärkte erheblich, da sie die Kosten für Kredite und die Rendite von Anlagen bestimmen. Steigende Zinsen können Investitionen bremsen und Kapital in festverzinsliche Wertpapiere lenken, während sinkende Zinsen die Nachfrage nach risikoreicheren Anlagen erhöhen. Diese Dynamik wirkt sich direkt auf Aktienkurse, Anleihemärkte und die Währungen aus.

Da an den Finanzmärkten die Zukunft gehandelt wird, ist die EZB Leitzins Prognose für 2025 von besonderer Bedeutung – nicht nur für die Börsen, sondern auch für Bauherren und Unternehmen. Entsprechend bemüht sich der Finanzmarkt um realistische Voraussagen. Eine besondere Rolle spielt die Kommunikation der EZB auf ihren Pressekonferenzen. Die Marktteilnehmer versuchen, aus dem Sitzungs-Kommuniqué die zukünftigen Leitzinssätze abzuleiten. Entsprechend wichtig sind sowohl die EZB-Sitzungen als auch die FED-Termine für die Märkte.

Inhaltsverzeichnis

- 1 Wie schätzen die Märkte die Höhe der Leitzinsen 2025 und darüber hinaus ein?

- 2 EZB-Leitzinsprognose & Inflationsentwicklung

- 3 Wirtschaftswachstum & Unsicherheiten

- 4 Wann kommt die nächste Leitzinssenkung der EZB: Januar 2025?

- 5 EZB-Leitzins Prognose 2025: Deutschland, Österreich, Europa

- 6 Regulatorische Anpassung der Steuerung der Geldmarktsätze

- 7 Einflussfaktoren auf EZB-Zinsentscheidungen und damit auf Voraussagen

- 8 Literatur und Quellenangaben

- 9 News

- 10 Archiv

- 11 2023: keine Zinsänderung mehr! – Zinsplateu erreicht!

Wie schätzen die Märkte die Höhe der Leitzinsen 2025 und darüber hinaus ein?

Die Zinsentscheid-Prognosen für 2025 sind in Tabelle 1 angegeben.

Wo stehen die EZB-Leitzinsen in Deutschland, Europa und Österreich zur Jahresmitte 2025? Prognosen variieren, doch aktuell wird erwartet, dass die Zinsen bis Ende 2025 weiter sinken.

- Einige Analysten erwarten bis Mitte 2025 einen Leitzins von 1,75 % bis 2,25 %.

- Für den Zinsentscheid im April 2025 wird eine weitere Zinsreduktion um 25 Basispunkte diskutiert.

- Allerdings betont die EZB, dass sie sich nicht auf einen festen Zinspfad festlegt und zukünftige Entscheidungen datenabhängig trifft.

EZB-Leitzinsprognose & Inflationsentwicklung

Die EZB hat auf ihrer Sitzung am 6. März 2025 nicht nur die Zinsen gesenkt, sondern auch ihre Inflationsprognosen aktualisiert:

- Inflation 2025: 2,3 % (vorher 2,2 %)

- Inflation 2026: 1,9 % (vorher 2,0 %)

- Inflation 2027: 2,0 % (unverändert)

Die Kerninflation (ohne Energie und Nahrungsmittel) soll sich bis 2026 auf 2,0 % und bis 2027 auf 1,9 % reduzieren. Damit bewegt sich die Inflation in Richtung des EZB-Ziels von 2 %.

Wirtschaftswachstum & Unsicherheiten

Die EZB hat zudem ihre Wachstumserwartungen gesenkt, da die Konjunktur schwächelt:

- BIP-Wachstum 2025: 0,9 % (vorher 1,1 %)

- BIP-Wachstum 2026: 1,2 % (vorher 1,4 %)

- BIP-Wachstum 2027: 1,3 % (unverändert)

Der EZB-Rat begründet die schwächeren Wachstumsaussichten mit anhaltenden Handelsrisiken, unsicheren Investitionen und geopolitischen Spannungen.

EZB-Leitzinsprognose für das Meeting am 18. April 2025: Noch keine Entscheidung

Bloomberg Consensus: Weitere Zinssenkung um 25 Basispunkte möglich

Letzte Zinssenkung: 6. März 2025, alle 3 Zinssätze um 0,25 % reduziert, gültig ab 12. März 2025.

Lesetipp: aktuelle Leitzinsen

22. Januar 2025 Die EZB-Präsidentin geht in ihrer Rede auf dem Weltwirtschaftsforum in Davos davon aus, dass die Notenbank die Zinsen auf den Bereich zwischen 1,75% und 2,25% senken wird.

14. Januar Olli Rehn finnischer Notenbank Gouverneur und EZB-Ratsmitglied sieht den neutralen Zins im Sommer 2025 errreicht. Im Bloomberg TV Interview erklärt er die Notenbank würde trotz des Inflationsanstiegs in den letzten Monaten unabhängig von der Fed agieren.

10. Januar 2025: Nach de Galhau am Vortag, plädierte am 9. Januar ein weiter Vertreter der Tauben im EZB-Rat für zügige Zinsreduktionen im laufenden Jahr. Piero Cipollone der Vizepräsident der Banca d’Italia und EZB-Direktor erklärte gegenüber der Zeitung Corriere della Sera auf die Frage „Was sollte die Geldpolitik der EZB bewirken?“ „Meiner Meinung nach sollte sie nicht versuchen, sich übermäßig vor möglichen zukünftigen Inflationsschocks zu schützen.“

8. Januar 2025 Villeroy de Galhau, Präsident der Notenbank von Frankreich und EZB-Ratsmitgleid, auf seiner Neujahrsansprache in Paris: „Ein Jahr sinkender Leitzinsen in Europa Mit 3% liegt unser Leitzins deutlich unter denen der US-Notenbank (Fed) (4,25-4,50%) und der Bank of England (4,75%), aber immer noch deutlich über dem neutralen Zinssatz, der die Grenze zwischen einer restriktiven und einer akkommodierenden Politik markiert. Dieser Zinssatz ist zwar nicht direkt beobachtbar, die EZB schätzt jedoch, dass er im Euroraum bei etwa 2% liegt. Wenn sich der Inflationsrückgang in den nächsten Quartalen wie erwartet bestätigt, gebietet es der gesunde Menschenverstand, dass wir uns bis zum nächsten Sommer stetig diesem neutralen Zinssatz annähern.“

Um wieviel Basispunkte wird es 2025 nach unten gehen? Die Prognosen reichen von 75 BP bis 125 BP.

Wann kommt die nächste Leitzinssenkung der EZB: Januar 2025?

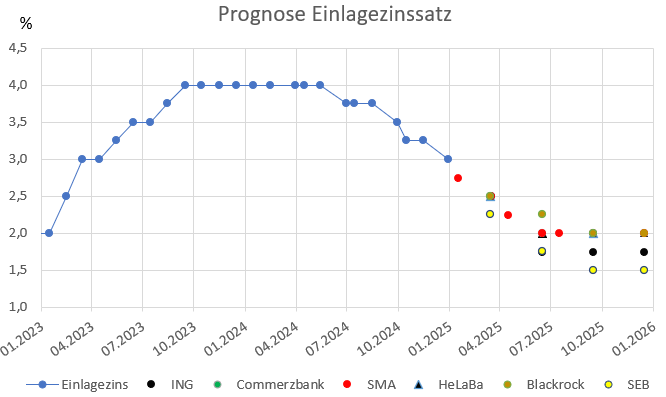

Das ist die Frage, die die Börsenkurse, egal ob Aktien oder Anleihen, tatsächlich bewegt: Wann ist es soweit? In der Abbildung 1 sind aktuelle Prognosen für den Einlagenzinssatz verschiedener Marktteilnehmer dargestellt.

Abb. 1: Entwicklung des Einlagezinssatz von 2022-2024 und Prognosen von 2025 jeweils zum Quartalsende (SMA 2025 auch teilw. Monate), von ausgewählten Marktteilnehmern. Update 14. Janaur 2024. Quellen: commerzbank.de, ecb.europa.eu. ing.com, helaba.de, blackrock.com, seb.com. Alle Vorhersagen stammen aus Januar 2025/Dezember 2024.

Erklärungen siehe Text unter den einzelnen Jahresvorhersagen im Seitenverlauf.

Auswirkungen

Eine Leitzinssenkung durch die Europäische Zentralbank (EZB) hat verschiedene Auswirkungen auf den Finanzmarkt und die Wirtschaft. Die Leitzinsen der Europäischen Zentralbank gelten für die Länder, die Teil der Eurozone sind. Die Eurozone umfasst die Länder, die den Euro als offizielle Währung eingeführt haben. Deshalb gilt die Leitzinsprognose neben Deutschland auch für Belgien, Frankreich, Österreich, Spanien usw.

Eine Leitzinssenkung durch die Europäische Zentralbank (EZB) hat verschiedene Auswirkungen auf den Finanzmarkt und die Wirtschaft. Die Leitzinsen der Europäischen Zentralbank gelten für die Länder, die Teil der Eurozone sind. Die Eurozone umfasst die Länder, die den Euro als offizielle Währung eingeführt haben. Deshalb gilt die Leitzinsprognose neben Deutschland auch für Belgien, Frankreich, Österreich, Spanien usw.

Am Finanzmarkt führt eine Reduktion der Leitzinsen zu niedrigeren kurzfristigen Zinssätzen im Bankensystem. Dies beeinflusst die Zinssätze, zu denen Banken sich untereinander Geld leihen (Interbankenzinsen) sowie die Zinssätze für Kredite und Einlagen. Geringere Zinssätze machen Kredite für Unternehmen und Privatpersonen attraktiver. Dadurch steigt die Bereitschaft, Investitionen zu tätigen und größere Anschaffungen zu finanzieren, was potenziell die Wirtschaftsaktivität anregen kann. Die Frage ist immer dieselbe: Was bringt der nächste Zinsentscheid. Wann und um wieviel Prozentpunkte wird die EZB den Leitzins senken.

Für die Wirtschaft bedeutet eine Leitzinsreduktion eine Steigerung der Nachfrage. Durch die günstigeren Kreditkonditionen sind Unternehmen eher bereit, in Projekte zu investieren, die sie zuvor möglicherweise aufgrund hoher Finanzierungskosten zurückgestellt hätten. Dies kann die Wirtschaftsaktivität ankurbeln und zu einem höheren Wirtschaftswachstum führen. Darüber hinaus kann die Zinsreduktion noch bewirken:

- Höhere Konsumausgaben: Niedrigere Zinsen können die Kreditkosten für Verbraucher reduzieren. Dies könnte zu einer erhöhten Bereitschaft führen, Kredite aufzunehmen, um Konsumgüter wie Autos oder Wohnungen zu kaufen.

- Höhere Inflation: Eine Senkung der Leitzinsen kann dazu führen, dass mehr Geld im Wirtschaftssystem verfügbar ist. Wenn die Nachfrage nach Waren und Dienstleistungen steigt und die Produktionskapazitäten begrenzt sind, könnte dies zu einem Anstieg der Preise führen (Inflation).

- Währungswert: Niedrigere Zinsen können den Wert des Euro gegenüber anderen Währungen senken. Dies kann Exporte begünstigen, da die Produkte des betreffenden Landes auf den internationalen Märkten preislich attraktiver werden.

Die Spekulationen um die Zinspolitik der EZB also Zinserhöhung, Zinspause oder Zinserniedrigung treiben die Aktien- und Anleihemärkte seit Monaten um.

EZB-Leitzins Prognose 2025: Deutschland, Österreich, Europa

Wie geht es mit den Leitzinsen 2025 weiter? Welche Zinssätze erwarten die Marktteilnehmer? In der Tabelle 1 sind die Vorhersagen ausgewählter Banken angegeben. Die Banken erwarten unterschiedliche Zielzinssätze in 2025 für den Einlagenzinssatz. Die ING und auch einige amerikanische Banken sehen den Terminal in dem laufenden Zinssenkungszyklus bei 1,75%. Falls sich die Konjunktur im Euroraum weiter verschlechtern sollte, sieht auch die IKB einen Endzins unter 2,0%. Einen deutlich höheren Wert erwartet beispielsweise die Berenberg Bank mit 2,5%.

Tab. 1: Prognosen zum Einlagenzinssatz für 2025. Quellenangaben am Seitenende.

| Vorhersage von | Datum | Q1 2025 % | Q2 2025 % | Q3 2025 % | Q4 2025 % |

| Blackrock | 05.12.2024 | 2,50 | 2,25 | 2,00 | 2,00 |

| Commerzbank | 15.01.2025 | 2,50 | 2,00 | 2,00 | 2,00 |

| Erste Group | 12.12.2024 | 2,50 | 2,25 | 2,00 | 2,00 |

| Gutachten Forschungsinstitute | 26.09.2024 | 2,25 | |||

| HeLaBa | 10.01.2025 | 2,50 | 2,00 | 2,00 | 2,00 |

| ING | 08.01.2025 | 2,50 | 1,75 | 1,75 | 1,75 |

| LBBW | 01.10.2024 | 2,50 | 2,25 | ||

| Raiffeisen e-force | 03.01.2025 | 2,50 | 2,00 | 2,00 | 2,00 |

| SEB | 14.01.2025 | 2,25 | 1,75 | 1,50 | 1,50 |

| SMA | 16.12.2024 | 2,50 | 2,00 | 2,00 | 2,00 |

Die Prognosen zum Einlagenzinssatz der Europäischen Zentralbank (EZB) variieren je nach Institut und Zeitraum bis 2028. Die ING und die Commerzbank prognostizieren für März 2025 einen Einlagenzinssatz von 2,50 %. Die Hessische Landesbank (HeLaBa) und der Survey of Monetary Analysts (SMA) stimmen mit dieser Einschätzung überein. BlackRock schätzt den Wert ebenfalls auf 2,5 %. Bereits im Juni 2025 zeigt sich eine Divergenz der Meinungen: Die ING erwartet einen Rückgang auf 1,75 %, während die Commerzbank und die SMA mit 2,00 % kalkulieren. BlackRock sieht den Zinssatz zu diesem Zeitpunkt bei 2,25 %.

Zum Jahresende 2025 bleibt der Unterschied bestehen. Die ING prognostiziert weiterhin 1,75 %, während die Commerzbank, BlackRock und SMA stabilere Werte von 2,00 % erwarten.

Regulatorische Anpassung der Steuerung der Geldmarktsätze

Mit Wirkung zum 18. September 2024 ändert die EZB den geldpolitischen Handlungsrahmen. Dazu werden der Hauptrefinanzierungssatz und der Spitzenrefinanzierungssatz angepasst:

| aktuell | Anpassung zum 18. September 2024 | |

| Differenz Hauptrefinanzierungssatz – Einlagezinssatz | 0,50% | 0,15% |

Dabei handelt es sich um eine Änderungen des operativen Rahmens für die Umsetzung der EZB-Geldpolitik: Die EZB ändert zum 18. September 2024 die Abstände zwischen den Leitzinsen.

Der Zinssatz für den Hauptrefinanzierungsatz (MRO) wird so angepasst, dass der Spread zwischen dem Zinssatz für die MROs und dem Einlagenzins (DFR) von derzeit 50 Basispunkten auf 15 Basispunkte verringert wird. Dieser engere Spread soll Anreize für Gebote bei den wöchentlichen Geschäften schaffen, so dass sich die kurzfristigen Geldmarktzinsen wahrscheinlich in der Nähe des Einlagenzins entwickeln werden. Dadurch könnte auch der potenziellen Spielraum für Volatilität bei den kurzfristigen Geldmarktzinsen begrenzt werden. Gleichzeitig wird dadurch Spielraum für Geldmarktaktivitäten geschaffen und Anreize für Banken geschaffen, nach marktbasierten Finanzierungslösungen zu suchen. Der Zinssatz für die Spitzenrefinanzierungsfazilität (MLF) wird ebenfalls angepasst, sodass die Spanne zwischen dem Zinssatz für die MLF und dem Zinssatz für die Hauptrefinanzierungsfazilität unverändert bei 25 Basispunkten bleibt. Diese Änderungen treten mit der sechsten Mindestreserve-Erfüllungsperiode 2024 in Kraft, die am 18. September 2024 beginnt.

Einflussfaktoren auf EZB-Zinsentscheidungen und damit auf Voraussagen

Zentralbanken treffen Zinsentscheidungen in der Regel auf der Grundlage wirtschaftlicher Kennzahlen wie Inflation, Arbeitslosenquote und Wachstum des Bruttoinlandsprodukts (BIP). Die Entwicklung diese Einflussfaktoren wird entscheidend sein, um den EZB-Leitzins in 2024, 2025 oder 2030 vorherzusagen. Die Inflation soll nach allen bisherigen Voraussagen bis 2025 um oder über dem Ziel von 2,0% bleiben aber im Vergleich zu 2023 deutlich abnehmen. Es ist aktuell kaum möglich, die Entwicklung auch nur eines Einflussfaktors mit hinreichender Güte für einen Zeitraum außerhalb der „Sichtweite“ zu prognostizieren. Deshalb gilt: je länger der Prognosehorizont, desto schwächer die Voraussage. In den folgenden Darstellungen geht es, wenn nicht anders vermerkt, um den Hauptrefinanzierungssatz, den „Leitzins“.

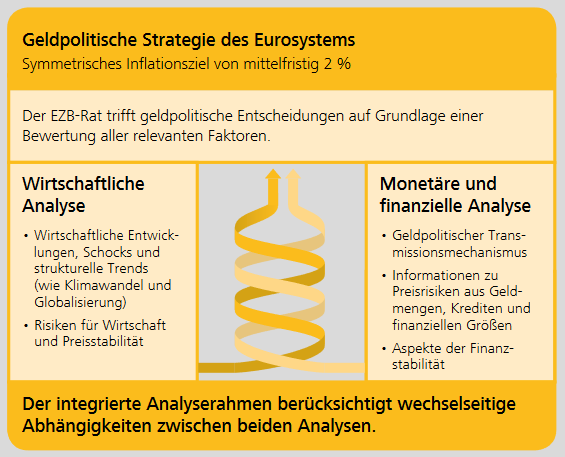

Zweipfeilerstrategie

Die EZB trifft ihre Zinsentscheidungen auf der Grundlage einer Zweipfeilerstrategie, die eine wirtschaftliche Analyse und eine Geldmengenanalyse umfasst. Die wirtschaftliche Analyse beurteilt die kurz- bis mittelfristigen Risiken für die Preisstabilität anhand von Indikatoren wie dem BIP-Wachstum, der Inflation, dem Wechselkurs und den Rohstoffpreisen. Die Geldmengenanalyse beurteilt die langfristigen Trends der Geldmenge und der Kreditvergabe im Euroraum. Die EZB passt ihre Leitzinsen an, um die Inflation auf einem Niveau von unter, aber nahe 2 % zu halten.

Abb. 2: Diese Faktoren sind für die Geldpolitik der EZB relevant und damit auch für Prognosen. Quelle: bundesbank.de

Nach dem Bank Lending Survey vom 25. Juli 2023 scheint die Leitzinserhöhung restriktiv auf die Kreditvergabe zu wirken, dieser Bereich läuft also im Sinn der EZB. Danach wurden weniger Kredite an Unternehmen als auch an private Haushalte ausgegeben. Dies ist teilweise auch auf die Verschärfung der Kreditstandards für alle Kreditkategorien zurückzuführen.

Eine höhere Risikowahrnehmung im Zusammenhang mit den Wirtschaftsaussichten und der kreditnehmerspezifischen Situation, eine geringere Risikotoleranz sowie höhere Finanzierungskosten der Banken trugen zur Straffung bei. Für das dritte Quartal 2023 erwarten die Banken im Euroraum eine weitere, wenn auch moderatere Nettoverschärfung der Kreditrichtlinien für Unternehmenskredite und unveränderte Kreditrichtlinien für Wohnungsbaukredite an private Haushalte. Für Verbraucherkredite rechnen die Banken im Euroraum mit einer leichten Nettoverschärfung der Kreditrichtlinien.

Wechselkurs

Der Wechselkurs ist einer der Faktoren, die die EZB bei ihrer wirtschaftlichen Analyse berücksichtigt. Ein starker Euro kann die Inflation dämpfen, indem er die Importpreise senkt und die Exporte erschwert. Ein schwacher Euro kann die Inflation anheizen, indem er die Importpreise erhöht und die Exporte erleichtert. Die EZB verfolgt jedoch keine explizite Wechselkurspolitik, sondern betrachtet den Wechselkurs als einen von vielen Indikatoren für die Preisstabilität. Der Euro hat in 2023 gegenüber dem Dollar und der chinesische Währung aufgewertet (Tipp: CNY Euro Umrechner). Dies verteuert europäischen Exporte und könnte die EZB zu einer weniger restriktiven Kommunikation bewegen.

Literatur und Quellenangaben

Bran C., Hutchinson J., 2022: The ECB survey of Monetary Analysts: an introduction. Economic Bulletin Articles, European Central Bank, Vol. 8. Link

The ECB Survey of Professional Forecasters

Horst, M., Stempel, D., Neyer, U. 2022: Die EZB muss die Inflation glaubwürdiger bekämpfen. Wirtschaftsdienst 102, 426–429. Link zum Text.

Prognosen:

Gemeinschaftsdiagnose September 2024

LBBW Kapitalmarktkompass Juni 2024

OECD Economic Outlook Februar 2024

Professional Forecasters September 2024

News

2024

Im EZB-Rat gab es und gibt es durchaus unterschiedliche Vorstellungen über den neutralen Zins und damit das weitere Potenzial für Zinssenkungen. Isabel Schnabel ist eine wichtige Stimme in diesem Gremium. Im Interview mit Bloomberg, am 25. November 2024, spricht sie sich für ein vorsichtiges Handeln aus:

„Wenn ein Unterschreiten der Inflation hauptsächlich durch strukturelle Faktoren verursacht wird, würde ich nur ungern zu stark reagieren……..

All das sagt mir, dass wir vielleicht gar nicht so weit vom neutralen Zinssatz entfernt sind, den ich in einem Bereich zwischen 2% und 3% ansiedeln würde. Das ist zwar etwas höher als vor der Pandemie, aber wir leben auch in einer ganz anderen Welt.“

16.12.2024 EZB-Präsidentin Lagarde in ihrer Rede in Vilnius am 16.12.2024: „Die aktuelle politische Haltung ist restriktiv. Aber wenn die eingehenden Daten unsere Basislinie weiterhin bestätigen, ist die Richtung klar und wir erwarten weitere Zinssenkungen.“

19. Oktober 2024 Nach der Zinssenkung der Europäischen Zentralbank im Oktober 2024 erwarten viele Marktteilnehmer und Banken weitere Senkungen bis 2025. Die Erwartungen haben sogar deutlich angezogen, viele Banken haben ihre Vorhersagen gesenkt. Der Grund ist die schwache wirtschaftliche Lage in Europa, die das Wachstum dämpft und Inflation verringert. Die EZB hat angekündigt, bei weiteren Zinssenkungen vorsichtig vorzugehen, um sicherzustellen, dass die Inflation nachhaltig sinkt. Einige Experten rechnen mit aggressiveren Zinssenkungen, wenn die Konjunktur weiter schwächelt, insbesondere ab 2025. Ein schwächeres Wachstum und niedrige Inflation treiben diese Erwartungen an. Als Endzins in 2025 werden inzwischen von der Bank of America 1,5% erwartet, andere Banken gehen von 2,0% – 2,5% aus.

17. Oktober 2024 Diese Woche läuft wieder der Final Countdown. Eine Zinssenkung um 25 Basispunkte ist an den Anleihemärkten und auch via Bloomberg Consensus fest eingepreist. Am Terminmarkt waren es am 16. Oktober rund 98%. Die EZB-Präsidentin hat diese Richtung auch bei der Anhörung vor dem EU-Parlament am 30. September 2024 indirekt bestätigt. Abnehmende Verbraucherpreise und Einkaufsmanagerindizes liefern die Begründung für einen solchen Zinsschritt.

07.10.2024 Die Inflation ist rückläufig, die Konjunktur schwächelt. Diese Trends reichen offenbar vielen Notenbankern für eine weitere Zinssenkung um 25 BP im September: Präsidentin Christine Lagarde, Isabel Schnabel, Oli Rehn, Vize Luis de Guindos, Villeroy der Galhau, Finnlands Notenbankchef Olli Rehn, alle haben in ihren letzten Statements offen oder verklausuliert den nächsten Zinsschritt für die nächste Woche angekündigt.

30.09.2024 Die deutlich erniedrigten September-Inflationsdaten aus Frankreich mit 1,5% und Spanien mit 1,7% könnte die EZB veranlassen, die nächste Reduktion der Leitzinsen bereits im Oktober durchzuziehen. Am Markt ist ein solches Szenario bereits eskomptiert: Die Wahrscheinlichkeit für einen 25-BP Schritt im Oktober liegt bei 85%.

28.09.2024 Die Deutsche Bank gab am vergangenen Donnerstag (26.09.2024) bekannt, dass sie nun mit einer beschleunigten Zinssenkungsabfolge der Europäischen Zentralbank rechnet, mit kontinuierlichen Leitzinsreduktionen um jeweils 0,25%. Die Analysten erwarten eine schnellere Normalisierung als bisher angenommen. Demnach dürfte die EZB bereits Mitte 2025, sechs Monate früher als bisher erwartet, den Endzinssatz von 2,00-2,50 % erreichen (Quelle: Reuters).

27.09.2024 Laut einer Präsentation vom 26.09.2024 von EZB-Direktoriumsmitglied Isabell Schnabel nimmt die Schwäche des europäischen Arbeitsmarktes zu. Für die Notenbank dürfte dies, neben der eher dürftigen Wirtschaftsentwicklung in Europa im Vergleich zu den USA, die Zinssenkungsüberlegungen eher forcieren.

2023

28.12.2023 EZB-Ratsmitglied und Gouverneur der Österreichischen Nationalbank Robert Holzmann hält eine Diskussion um Leitzinssenkungen für verfrüht und darüber hinaus gäbe es dafür auch keine Garantie in 2024. Die Wirkung der Notenbankpolitik zeige sich an rückläufigen Inflationsraten, die sich aber weiter auf das 2% Inflationsziel bewegen müssten meint Holzmann in seinem Beitrag „Nach Normalisierung: Geldpolitik steht 2024 im Zeichen der Konsolidierung“.

Oktober 2023: Zusätzlich zum üblichen Dilemma ist für die EZB der Nahostkonflikt hinzugekommen. Je nach Ausgang bzw. Ausweitung als geopolitischer Konflikt dürfte die EZB extrem vorsichtig mit weiteren Zinsänderungen auf der Oktober 2023 Sitzung agieren. Die Redaktion vermutet, dass sich die Notenbank auf der nächsten Sitzung bedeckt hält, sich aber eine Zinsanhebung auf der Dezember-Sitzung offenhalten wird.

Siehe dazu auch Philip R. Lane EZB-Direktoriumsmitglied und Chefvolkswirt der Europäischen Zentralbank am 16. Oktober 2023 im Interview mit Het Financieele Dagblad:“Ist 4 % der höchste Leitzins und wann wird er wieder gesenkt? Da die Inflation zu hoch ist, versuchen wir, Zinssätze deutlich über dem neutralen Bereich zu erzielen. Wir werden die Zinsen so lange wie nötig hoch halten. Wenn wir Inflationsschocks haben, die ausreichend groß oder ausreichend anhaltend sind, müssen wir bereit sein, mehr zu tun. Wir gehen davon aus, dass die Inflation bis 2025 auf 2 % zurückkehren wird. Erst wenn wir hinreichend zuversichtlich sind, dieses Ziel zu erreichen, können wir die Politik normalisieren.“

August/September 2023: Nach der Zinsanhebung am 27. Juli 2023 um 0,25% stellt sich die Frage nach dem weiteren Vorgehen der Notenbank. Die EZB hat bisher keine bevorzugte Zinspriorität kommuniziert, aber die datenabhängige Entscheidung betont. Damit wird die Entwicklung der Kerninflationsrate im Euroraum zum Key-Faktor für die weiteren Leitzinsentscheidungen.

28.07.2023 Die Commerzbank geht davon aus, dass die EZB den Zinsgipfel bereits erreicht hat und den Zinssatz bis weit in 2024 auf dem aktuellen Niveau belassen wird.

20. Juli 2023 Reuters hat 75 Ökonomen nach ihrer Meinung zum Zinsentscheid am 27. Juli 2023 befragt. Die Umfrage fand zwischen dem 14. bis 19. Juli statt Die Antwort war eindeutig: alle 75 befragten Fachleute waren sich darüber einig, dass die EZB die Leitzinsen 0,25% von bisher 4,0% auf 4,25% anheben wird. Dies kommuniziert die EZB mittlerweile selbst.

Juni 2023 Am Markt sind Leitzinssenkunken für 2023 eingepreist. Die EZB wird nicht müde auf die persistierende Inflation hinzuweisen. Isabell Schnabel hält beispielsweise Zinssenkungen in 2023 für wenig wahrscheinlich (Stand 9. Mai 2023). Bundesbankpräsident Nagel weist am 9. Mai im Interview auf die viel zu hohe Kerninflation hin und dass „Der Kampf gegen die hohe Inflation ist noch nicht gewonnen. Ich hätte mir auch einen Zinsschritt von 0,5 Prozentpunkten vorstellen können. Aber wir haben ja bereits weitere Zinsschritte angekündigt……..Ich bin auch Partei: Partei Preisstabilität. Und für stabile Preise reicht das gegenwärtige Zinsniveau eben noch nicht aus.“

27. Juni EZB-Präsidentin Lagarde auf dem Meeting in Sintra:

„Die seit letztem Juli vorgenommenen kumulativen Zinserhöhungen von insgesamt 400 Basispunkten haben ihre Wirkung noch nicht voll entfaltet. Unsere Aufgabe ist indes noch nicht erfüllt. Sofern sich die Aussichten nicht wesentlich ändern, werden wir die Leitzinsen im Juli erneut anheben.“

26. Juni 2023 der ifo-Geschäftsklimaindex fällt auf 88,5 Punkte, vom Markt waren 90,5 Punkte erwartet worden. Die schwächelnde Wirtschaft in Deutschland und Europa wird die EZB auf ihrer nächsten geldpolitischen Entscheidung mit berücksichtigen müssen: Wie Preisstabilität und Wirtschaftswachstum unter einen Hut bringen?

15. Juni 2023 Es gibt auch Marktteilnehmer, die keine weiteren Zinserhöhungen mehr erwarten. Der Investment-Spezialist BANTLEO sieht aufgrund der sich abschwächenden Konjunktur in den USA und in Europa den Zenit der Leitzinsanhebungen bereits als erreicht an: „Mit Blick weiter voraus spricht ungeachtet dessen die von uns erwartete Rezession dafür, dass die Leitzinsen deutlich früher und ausgeprägter als von den Geldterminmärkten unterstellt gesenkt werden. Wir rechnen ab Herbst mit Zinssenkungen um mindestens 150 Bp.“ Quelle: bantleon.com

1. Juni 2023 EZB Die von Eurostat vormittags veröffentlichte EU-Inflation lag mit 6,1% unter den Markterwartungen. Trotzdem plädierte Christine Lagarde am Nachmittag auf dem Sparkassentag in Hannover für einen weiteren Zins-Lift auf der Juni-Sitzung: „Daher müssen wir unseren Erhöhungszyklus fortsetzen, bis wir genug Zuversicht haben, dass sich die Inflation auf einem guten Weg befindet, zeitnah auf unseren Zielwert zurückzukehren.“

08.05.2023 Philip Lane EZB Chefvolkswirt: Die EZB Leitzinsentscheidungen sollen dazu führen, die Inflation auf den Zielwert von 2% zu bringen. Dazu werden die Zinsentscheidungen anhand der aktuellen Datenlage erfolgen.

24.04.2023 Interview mit I. Schnabel, Politico: „Ich würde also sagen, es ist klar, dass weitere Zinserhöhungen erforderlich sind, aber die Höhe der Zinserhöhungen wird von den eingehenden Daten abhängen.

Bedeutet das, dass 50 Basispunkte für Sie nicht vom Tisch sind?

Datenabhängigkeit bedeutet, dass 50 Basispunkte nicht vom Tisch sind.“

12.04.2023 Robert Holzmann Notenbankchef in Österreich und EZB-Ratsmitglied favorisiert im Interview eine Zinserhöhung im Mai 2023 um 0,5%.

06.04.2023 Interview mit Philip Richard Lane Chefvolkswirt der Europäischen Zentralbank: „Ich denke also, die Formel wäre: Wenn die Basislinie, die wir vor dem Bankenstress entwickelt haben, Bestand hat, ist eine weitere Erhöhung im Mai angebracht. Wir müssen jedoch datenabhängig sein, um zu beurteilen, ob diese Basislinie zum Zeitpunkt unseres Treffens im Mai noch zutrifft.“