Ein neues Unternehmen zu gründen, ist mit vielen administrativen Aufgaben und Zeitaufwand verbunden. Der Existenzgründer muss Geschäftsräume oder eine Werkstatt und ein Büro einrichten und eventuell Mitarbeiter finden und eine Steuererklärung abgeben. Die Kleinunternehmerregelung hilft den Steuerformalismus noch etwas aufzuschieben.

Außerdem muss der Jungunternehmer mit Lieferanten verhandeln, Kunden akquirieren und sich mit der Buchhaltung vertraut machen. In der Regel laufen die Geschäfte in den ersten Monaten langsam an, bis sich das neue Unternehmen einen Namen gemacht hat. Daher liegt der Jahresumsatz im Gründungsjahr in vielen Fällen bei unter 17500 Euro und im Folgejahr setzt das neue Unternehmen häufig weniger als 50000 Euro um. Da die Finanzierung für Existenzgründer besonders wichtig ist, sollte immer eine Recherche nach günstigen Kreditkonditionen vor einem Kreditvertragsabschluss durchgeführt werden. Günstige Angebote liefert unser online Kreditrechner.

als Kleinunternehmer gilt:

im Gründungsjahr

Umsatz voraussichtlich nicht mehr als 17.500 Euro*

u n d in den Folgejahren

Umsatz im vorangegangenen Kalenderjahr nicht höher als 17.500 Euro* und

Umsatz im laufenden Kalenderjahr voraussichtlich nicht mehr als 50.000 Euro*

*alle Angaben sind Bruttobeträge

Inhaltsverzeichnis

§ 19 UStG

Diese Startschwierigkeiten sind auch dem Gesetzgeber bekannt. Daher gewährt das Umsatzsteuergesetz (UStG) Unternehmen mit einem geringen Jahresumsatz einen Sonderstatus. Als Kleinunternehmer müssen die Geschäftsinhaber den im Gesetz (§ 19 UStG) vorgesehenen umsatzsteuerlichen Verpflichtungen nicht nachkommen. Die Kleinunternehmerregelung erleichtert die Buchhaltung und die Rechnungserstellung, da auf den Ausweis der Umsatzsteuer verzichtet wird. Durch die fehlende Berechnung der Mehrwertsteuer ergibt sich außerdem ein Vorteil für einen Kleinunternehmer gegenüber seinen Mitbewerbern. Wenn für ein Produkt derselbe Preis verlangt wird, den ein umsatzsteuerpflichtiger Konkurrent ebenfalls ansetzt, erhöht sich der Gewinn des Kleinunternehmers bis zur Regelversteuerung. Außerdem muss ein Kleinunternehmer keine monatliche oder vierteljährliche Umsatzsteuer-Voranmeldung beim Finanzamt einreichen, sondern es wird nur die jährliche Steuererklärung fällig.

Anmeldung bei Gewerbeamt und Finanzamt

Unternehmer, die sich mit einer gewerblichen Tätigkeit selbstständig machen, müssen einen Gewerbeschein beantragen. Es spielt keine Rolle, ob das Gewerbe als Hauptjob oder nebenberuflich betrieben werden soll. Sobald ein Gewerbetreibender plant, das Unternehmen für einen längeren Zeitraum und mit Gewinnabsicht zu betreiben, muss eine Anmeldung beim Gewerbeamt am Geschäftssitz der Firma erfolgen.

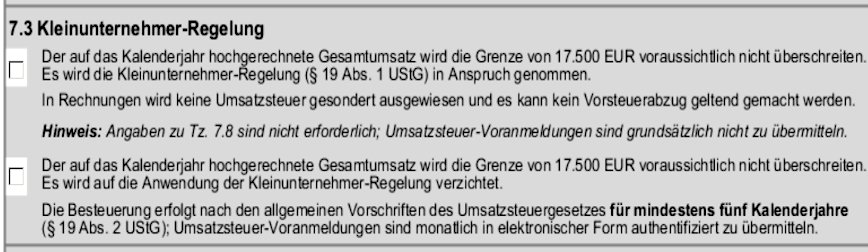

Fragebogen zur steuerlichen Erfassung

Das Gewerbeamt informiert nach der Anmeldung das zuständige Finanzamt, das dem Existenzgründer den „Fragebogen zur steuerlichen Erfassung“ zuschickt. Der Fragebogen kann auch online auf der Seite des Bundesfinanzministeriums unter https://www.formulare-bfinv.de ausgefüllt und ausgedruckt werden.

In dem Fragebogen erfahren Existenzgründer, dass ein neu gegründetes Unternehmen eine monatliche Umsatzsteuer- Voranmeldung bei dem zuständigen Finanzamt abgeben muss. Die monatliche Abgabe der Erklärung gilt für zwei Jahre. Erst danach kann das Unternehmen auf eine vierteljährliche Umsatzsteuer-Voranmeldung umstellen. Auch wenn die Einreichung der Voranmeldung seit dem Jahr 2005 auf elektronischem Weg über www.elster.de erfolgt, ist die Erklärung mit Arbeit und Zeitaufwand verbunden. Diesen Aufwand sparen sich Firmen, die in dem Fragebogen ankreuzen, dass sie die Kleinunternehmerregelung in Anspruch nehmen.

Der Gesamtumsatz im ersten Geschäftsjahr wird geschätzt

Da die Umsatzsteuerbefreiung im Rahmen der Kleinunternehmerregelung von Umsatzgrenzen abhängig ist, muss ein Existenzgründer angeben, wie hoch er den Gesamtumsatz im ersten Geschäftsjahr schätzt. Solange der Umsatz unter 17500 Euro bleibt, erfolgt auch keine Nachforderung des Finanzamts. Im Folgejahr darf das neu gegründete Unternehmen bis zu 50000 Euro Gesamtumsatz erzielen, ohne umsatzsteuerpflichtig zu werden. Beide Voraussetzungen müssen gleichzeitig erfüllt sein. Daher kann es bei einem Unternehmen während einer langjährigen Geschäftstätigkeit mehrfach zu einem Wechsel zwischen Kleinunternehmerregelung und Regelbesteuerung kommen.

Findet die Geschäftsgründung im Laufe eines Kalenderjahres statt, muss der geschätzte Umsatz auf die verbleibenden Monate umgerechnet werden, die das Unternehmen am Markt tätig ist. Bei einer Gründung am 10. Juli stellt das Finanzamt daher folgende Rechnung auf:

6/12 von 17500 Euro = 8750 Euro

In den sechs Monaten ihrer Geschäftstätigkeit (Juli bis Dezember) darf die Firma nicht mehr als 8750 Euro Umsatz machen und im nächsten Kalenderjahr muss der Umsatz bei weniger als 50000 Euro liegen, um weiterhin als Kleinunternehmer zu gelten.

Wahloption auch Verzicht

Existenzgründer haben auch die Wahl, in dem Fragebogen des Finanzamts auf die Anwendung der Regelung für Kleinunternehmer zu verzichten. Zu dem Verzicht entschließen sich einige Existenzgründer, weil die Anwendung der Kleinunternehmerregelung finanzielle Nachteile für ihr Unternehmen hat. Für Ausgaben in der Gründungszeit darf die gezahlte Mehrwertsteuer nicht als Vorsteuer abgezogen werden. Andere Gründer befürchten, nicht professionell zu wirken, wenn ihre Rechnungen keine Umsatzsteuer aufweisen.

Bei einem Verzicht darf die Firma in den folgenden fünf Jahren gezahlte Umsatzsteuer als Vorsteuer geltend zu machen. Dafür müssen sämtliche Rechnungen des Unternehmens Mehrwertsteuer ausweisen. Die Verpflichtung zur Regelbesteuerung für die Dauer von fünf Jahren soll verhindern, dass Existenzgründer im ersten Geschäftsjahr, wenn sie hohe Ausgaben haben, vom Vorsteuerabzug profitieren und im folgenden Jahr zur bequemeren Kleinunternehmerregelung zurückkehren.

Wahlmöglichkeiten eines Kleinunternehmers bei der Umsatzsteuer

Nach dem Umsatzsteuergesetz hat ein Kleinunternehmer folgende Wahlmöglichkeiten:

- Nutzung der Kleinunternehmerregelung, d.h., keine Umsatzsteuer für eigene Umsätze und kein Vorsteuerabzug bis zum Überschreiten der Grenzen für den Jahresumsatz, oder

- Regelbesteuerung für mindestens fünf Jahre, d.h., unabhängig vom Umsatz, Ausweis der Mehrwertsteuer in den eigenen Rechnungen und Vorsteuerabzug

Nach §9 UStG dürfen Firmen für steuerfreie Umsätze Mehrwertsteuer verlangen, wenn sie an einen anderen Gewerbetreibenden für dessen Firma Ware liefern beziehungsweise Dienstleistungen erbringen. §19 UStG schließt bei Wahl der Kleinunternehmerregelung jedoch aus, dass der Unternehmer diese steuerfreien Umsätze doch für umsatzsteuerpflichtig erklärt. Es ist nicht möglich, als Kleinunternehmer für einige ausgewählte Umsätze, wie die Vermietung eines Gewerbegebäudes an einen anderen Unternehmer, die Umsatzsteuerpflicht zu nutzen und ansonsten den Status als Kleinunternehmer zu behalten.

Ausnahmen & besondere Regelungen

Auch wenn die Kleinunternehmerregelung die administrativen Tätigkeiten eines Betriebes verringert, muss der Unternehmer in einigen Fällen doch eine Umsatzsteuervoranmeldung abgeben und Zahlungen an den Fiskus leisten:

- Bei einem Erwerb mit Steuerpflicht durch den Erwerber nach §13b UStG

- Bei einem innergemeinschaftlichen Erwerb mit Steuerpflicht durch den Erwerber

- Bei unberechtigtem Ausweis der Umsatzsteuer in den eigenen Rechnungen

Zu Käufen mit Umsatzsteuerpflicht für den Käufer nach §13b UStG zählen zum Beispiel Immobiliengeschäfte, Goldkäufe mit einem bestimmten Feingehalt, Bauleistungen oder der Handel mit Handys, Tablets und Spielekonsolen.

Kleinunternehmerregelung bei mehreren Gewerbebetrieben

Auch mit mehreren Gewerbebetrieben kann ein Geschäftsinhaber die Kleinunternehmerregelung in Anspruch nehmen. Dazu wird jedoch der Umsatz der verschiedenen Betriebe zusammengerechnet und die Gesamtumsätze dürfen die Grenzen gemäß Umsatzsteuergesetz nicht übersteigen. Die Kleinunternehmerregelung selbst ist an den Unternehmer gebunden, sodass er die Regelung nicht für jeden Betrieb einzeln in Anspruch nehmen darf.

Tatsächlich steuerfreie Umsätze

Das Umsatzsteuergesetz unterscheidet zwischen tatsächlich steuerfreien Umsätzen und zwischen Umsätzen, für die zwar Umsatzsteuer anfällt, die aber im Rahmen der Kleinunternehmerregelung zur Vereinfachung nicht erhoben wird. Diese Unterscheidung ist wichtig für Geschäftsinhaber, die mehreren Tätigkeiten nachgehen. Die tatsächlich steuerfreien Umsätze werden zur Berechnung des Gesamtjahresumsatzes nicht herangezogen. So kann zum Beispiel ein Versicherungsmakler hohe Umsätze erzielen und trotzdem in einer Nebentätigkeit als Kleinunternehmer gelten.

Zu den umsatzsteuerfreien Umsätzen zählen unter anderem diese Tätigkeiten:

- Versicherungsmakler

- Bausparkassenvertreter

- Versicherungsvertreter

- Vermietung und Verpachtung von Grundstücken

- Arzt

- Zahnarzt

- Heilpraktiker

- Physiotherapeut

- Weitere heilberufliche Tätigkeiten

- Tätigkeit als selbstständiger Lehrer an einer privaten allgemeinbildenden oder berufsbildenden Schule

Personen, die einer der im Umsatzsteuergesetz aufgeführten umsatzsteuerfreien Tätigkeiten nachgehen, können nebenberuflich ein Gewerbe anmelden. Ein Versicherungsmakler kann zum Beispiel im Nebenerwerb mit Modellautos handeln. Selbst wenn mit der Versicherungstätigkeit ein Jahresumsatz von 100000 Euro erzielt wird, kann der Makler für den Handel mit den Modellautos die Kleinunternehmerregelung in Anspruch nehmen, sofern der Umsatz unterhalb der gesetzlichen Grenzen von 17500 beziehungsweise 50000 Euro liegt.

Trends

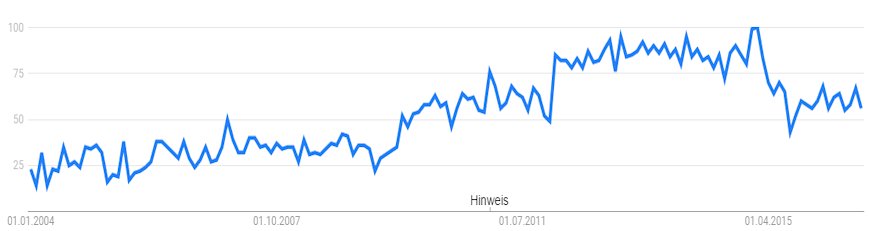

Mit welcher Intensität wird der Begriff „Kleinunternehmerregelung“ bei Google nachgefragt, wie sieht der zeitliche Trend an dem Suchbegriff aus? In der Abbildung 1 sind die Daten aus Google Trends dargestellt.

Abb. 1: So häufig wurde der Suchbegriff „Kleinunternehmerregelung von 2004 – 2016 bei Google nachgefragt. Dargestellt ist das relative Suchvolumen. Quelle: www.google.de/trends/…Kleinunternehmerregelung

Hier finden Sie weiterführende Informationen zur Analyse von Google Trend Daten.

Das Suchinteresse ist in Deutschland ungleich verteilt. In der Tabelle 1 ist das bei Google nachgefragte Suchinteresse geografisch getrennt angegeben.

Tab. 1: Suchinteresse für „Kleinunternehmerregelung“, aufgeteilt nach Bundesländer von 2004 – 2016. Quelle: google.de/trends/

| Position | Bundesland | relatives Suchinteresse in % |

| 1 | Brandenburg | 100 |

| 2 | Sachsen | 96 |

| 3 | Berlin | 90 |

| 4 | Thüringen | 89 |

| 5 | Sachsen-Anhalt | 84 |

| 6 | Saarland | 84 |

| 7 | Bayern | 78 |

| 8 | Mecklenburg-Vorpommern | 76 |

| 9 | Rheinland-Pfalz | 70 |

| 10 | Baden-Württemberg | 68 |

| 11 | Hamburg | 67 |

| 12 | Schleswig-Holstein | 67 |

| 13 | Niedersachsen | 60 |

| 14 | Nordrhein-Westfalen | 58 |

| 15 | Bremen | 51 |

| 16 | Hessen | 49 |

Literatur

Deutscher Fußball Bund – Steuerliche Einteilung des Vereins Kleinunternehmerregelung

Antwort der Bundesregierung auf die Kleine Anfrage der Abgeordneten Dr. Thomas Gambke, Britta Haßelmann, Lisa Paus, weiterer Abgeordneter und der Fraktion BÜNDNIS 90/DIE GRÜNEN – Drucksache 17/2239 –

Wirkung der umsatzsteuerlichen Freigrenze von 17 500 Euro auf den Wettbewerb von und mit Kleinunternehmen

Kleinunternehmerregelung in Österreich

Bundesministerium für Finanzen – Kleinunternehmer in Österreich

„Wenn Ihr Gesamtumsatz als Unternehmerin/Unternehmer in einem Jahr nicht mehr als 30.000 Euro netto beträgt, sind Sie von der Umsatzsteuer befreit (§ 6 Abs. 1 Z 27 UStG). Ein einmaliges Überschreiten dieser Grenze um nicht mehr als 15 % innerhalb von fünf Kalenderjahren ist möglich. Man nennt diese unechte Steuerbefreiung „Kleinunternehmerregelung“.

Ähnliche Artikel

Existenzgründer und Kleinunternehmer finden hier Informationen zum Thema Steuerberater. Kennen Sie alle Steuerfreibeträge, die Ihnen zustehen? Hier finden Sie weiterführende Informationen

Übersicht: Steuerfreibeträge in der Einkommensteuer

Freibetrag und Freigrenze haben unterschiedliche Auswirkungen