Bauherren, Immobilienkäufer oder Käufer von Grundstücken in Hessen werden vom Land mit der Grunderwerbsteuer zur Kasse gebeten. Das Bundesland zählt 2025 mit einem Steuersatz von 6% sogar zum oberen Drittel was die Steuerhöhe betrifft. Eine Änderung ist aktuell nicht absehbar. Am 4. Oktober 2024 wurde im Haushaltsausschuss des Hessischen Landtag ein Antrag der AFD-Fraktion auf Senkung des GrESt.-Satzes von 6% auf 4% von den anderen Fraktionen als Beschlussempfehlung abgelehnt (Drucksache 20/9154). der Mit unserem Rechner können Sie für einen realen oder geplanten Immobilienkauf die Grunderwerbsteuer für Hessen berechnen.

Bauherren, Immobilienkäufer oder Käufer von Grundstücken in Hessen werden vom Land mit der Grunderwerbsteuer zur Kasse gebeten. Das Bundesland zählt 2025 mit einem Steuersatz von 6% sogar zum oberen Drittel was die Steuerhöhe betrifft. Eine Änderung ist aktuell nicht absehbar. Am 4. Oktober 2024 wurde im Haushaltsausschuss des Hessischen Landtag ein Antrag der AFD-Fraktion auf Senkung des GrESt.-Satzes von 6% auf 4% von den anderen Fraktionen als Beschlussempfehlung abgelehnt (Drucksache 20/9154). der Mit unserem Rechner können Sie für einen realen oder geplanten Immobilienkauf die Grunderwerbsteuer für Hessen berechnen.

Wenn Sie beispielsweise eine Gebrauchtimmobilie mit einem Kaufpreis von 550.000 Euro erwerben, werden dafür 33.000 Euro Grunderwerbsteuer fällig. Die Steuer wird für alle Immobilientransaktionen von Privatkäufern fällig. Es gilt ein Freibetrag von 2.500 Euro. Also lediglich, wenn der Kaufwert des Grundstücks 2.500 Euro oder weniger kosten, fällt diese Verkehrssteuer nicht an. Eine Befreiung ist selten möglich, z. B. wenn der Erwerb von einem Ehegatten erfolgt.

Inhaltsverzeichnis

- 1 Grunderwerbsteuer in Hessen berechnen

- 2 Bald geringerer Grunderwerbsteuersatz in Hessen?

- 3 Entwicklung des Grunderwerbsteuersatzes in Hessen bis 2025

- 4 Beispiel Hauskauf in Frankfurt: Höhe der Grunderwerbsteuer berechnen

- 5 Zuständigkeit: Der Grunderwerbsteuerbescheid

- 6 Steuereinnahmen durch Grunderwerbsteuer in Hessen

- 7 Freibetrag bzw. Freigrenze

- 8 Fällige Grunderwerbsteuer versus Kaufpreis

- 9 Zuständigkeit

- 10 Hoher Anteil der GrESt. an den Nebenkosten bei Immobilientransaktionen

- 11 Wohnraumförderung Hessengeld rückwirkend zum 1. März 2024 für Ersterwerb von Bestands- und Neuimmobilien

- 12 An- und Verkäufe (Transaktionen) von Immobilien in Hessen

- 13 Tabelle Grunderwerbsteuer in größeren Städten in Hessen

- 14 Literatur – Quellenverweis

- 15 Ähnliche Seiten

Grunderwerbsteuer in Hessen berechnen

Bald geringerer Grunderwerbsteuersatz in Hessen?

6,5% ist der Spitzensatz für den Hauskauf in Deutschland. Besser kommen dagegen Immobilienkäufer in Bayern davon, hier beträgt der Grunderwerbsteuersatz nur 3,5%. Bauherren sollten beim Hauskauf bei der Baufinanzierung immer auch die Nebenkosten berücksichtigen. Trotz günstiger Bauzinsen wird dieser Posten regelmäßig von den Käufern unterschätzt.

Auch in Hessen, gibt es von einigen Parteien die Bestrebung, den Grunderwerbsteuersatz zu senken oder zu reduzieren. So fordert etwa die FDP einen Freibetrag von 500.000 Euro. Der Freibetrag soll nur einmal im Leben in Anspruch genommen werden können und nur für natürliche Personen die erstmals eine Immobilie erwerben gelten.

Auch die Vereinigung der hessischen Unternehmerverbände fordert eine Reduktion der Steuersätze:

„Sobald es die Sanierung der Landesfinanzen zulässt, sollte der Landtag den Steuersatz der Grunderwerbsteuer in zwei Schritten von je 0,5 Prozentpunkten im Laufe der Legislaturperiode senken.

Hoffnung auf die Wende

Der Landesverband Freier Immobilien- und Wohnungsunternehmen Hessen/Rheinland-Pfalz/Saarland e.V. berichtet von einem dramatischen Rückgang der Baugenehmigungen in Hessen. Bei Einfamilienhäusern beträgt die Abnahme in 2023 (Zeitraum Januar bis April) gegenüber 2022 bisher rund 33%. Der Verband fordert “ Wir brauchen echte, auskömmliche Förderprogramme, realistische Standards, ohne Abstriche bei Qualität, Sicherheit und Klimaschutz. Aussetzen der Grunderwerbsteuer bei Ersterwerb, Senkung der Grunderwerbssteuer auf ein verträgliches Niveau (Quelle: bfw-hrs.de).

News aus der Politik: Welche Parteien machen sich für eine Senkung der Grunderwerbsteuer stark?

Auch in Hessen wurde in den vergangenen Jahren das Thema Reduzierung der GrESt zwar gelegentlich im Landtag behandelt, allerdings ohne Konsequenzen.

Die FDP hat am 14. Mai 2024 den Dringlichen Antrag „Der Traum vom Eigenheim: Grunderwerbsteuer senken statt komplizierter Verfahren„. Die Freien Demokraten fordern darin u. a. eine auf 2 Jahre befristete Reduktion des Grunderwerbsteuersatzes um 2%. Im Gegensatz zum Hessengeld sei das eine wirkungsvolle, unbürokratische Maßnahme. Das Plenum verwies den Antrag an den Haushaltsausschuss. Der Antrag wurde im Haushaltsausschuss am 12. Juni 2024 diskutiert. Das Ergebiss (Quelle: starweb.hessen.de/):

Beschlussempfehlung

Der Haushaltsausschuss empfiehlt dem Plenum, den Dringlichen Antrag abzulehnen.

(CDU, SPD, und BÜNDNIS 90/DIE GRÜNEN gegen Freie Demokraten bei Stimmenthaltung AfD)

Entwicklung des Grunderwerbsteuersatzes in Hessen bis 2025

Der Steuersatz für den Hauskauf lag in Hessen nicht immer bei 6,0% (Tabelle 1). Bis 1997 zahlten Immobilienkäufer nur 2,0%. Zum 1. Januar 1998 erfolgte die Anhebung auf 3,5% und ab dem 1. Januar 2013 auf 5,0%. Schon kurz darauf, zum 1. August 2014 wurde die Grunderwerbsteuer auf 6,0% erhöht. Dieser Satz gilt auch 2023.

Tab. 1: Entwicklung des Grunderwerbsteuersatzes in Hessen bis 2025

| Zeitraum | Grunderwerbsteuersatz |

| bis 1997 | 2,00% |

| ab 01.01.1998 | 3,50% |

| ab 01.01.2013 | 5,00% |

| ab 01.08.2014 | 6,00% |

| 2023 | 6,00% |

| 2024 | 6,00% |

| 2025 | 6,00% (voraussichtlich) |

Beispiel Hauskauf in Frankfurt: Höhe der Grunderwerbsteuer berechnen

Eine Familie kauft in Frankfurt eine Gebrauchtimmobilie zum Preis von 750.000 Euro laut Kaufvertrag. Die Kaufnebenkosten können Sie mit unserem Nebenkosten Rechner berechnen. Wie ist die Höhe der Grunderwerbsteuer? Die Beispiel Berechnung: 750.000 Euro x 6 Prozent = 45.000 Euro. Das zuständige Finanzamt wird den Käufern zeitnah einen Bescheid über die Höhe von 45.000 Euro Grundsteuer zusenden.

Zuständigkeit: Der Grunderwerbsteuerbescheid

Wer in Frankfurt ein Haus kauft bekommt den Grunderwerbsteuerbescheid nicht vom Finanzamt Frankfurt. In fast allen Bundesländern ist das Finanzamt, auf dessen Gebiet das Grundstück oder die Immobilie liegt für die Grundsteuer zuständig. In Hessen ist das anders, hier wurde 2018 eine zentrale Verwaltungsstelle für die Grundsteuer eingerichtet: Am Finanzamt Alsfeld-Lauterbach.

Nach den ersten Jahren ist die Erfahrung mit der Zentralstelle positiv, äußert sich der Hessische Finanzminister Michael Boddenberg bei einem Besuch der Hessischen Zentrale Grunderwerbsteuer (HZG) in Lauterbach im August 2023. Dauerte die Erledigung der Grunderwerbsteuer bei den Finanzämtern vormals 30 Tage, sind es bei der HZG nur noch 13 Tage.

Steuereinnahmen durch Grunderwerbsteuer in Hessen

Wie sehen die Steuereinnahmen durch Immobilientransaktion in diesem Bundesland aus?

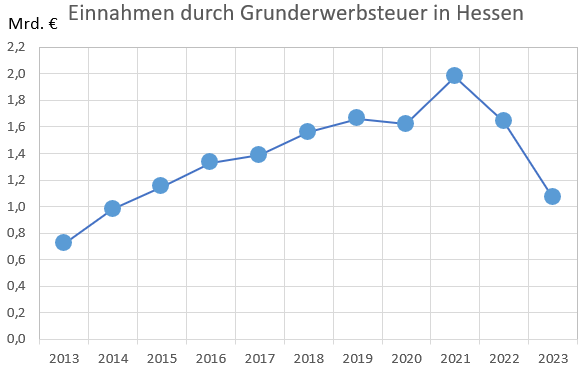

Langfristige Entwicklung

Auch in Hessen sprudeln die Steuereinnahmen durch Immobilienkauf- bzw. Verkauf. Zumindest war das bis 2021 so, wie aus der Abbildung 1 hervorgeht. Mit einem kleinen Rücksetzer in 2020 ging es beim Grunderwerbsteueraufkommen von 2013 bis 2021 immer nur nach oben. 2013 wurden 0,72 Mrd. Euro vom hessischen Fiskus eingenommen. 5 Jahres später, 2018, waren es mit 1,56 Mrd. Euro Grunderwerbsteuereinnahmen schon mehr als doppelt so viel. Das höchste Steueraufkommen wurde mit 1,98 Mrd. Euro 2021 erzielt. In 2021 wirkten sich schon die steigenden Immobilienzinsen negativ aus, die Steuereinnahmen gingen auf 1,64 Mrd. Euro zurück. Und in 2023 erfolgte mit 1,07 Mrd. Euro ein weiterer deutlicher Rückgang, der die Einnahmen auf den Stand von vor 2015 brachte.

Die Grundsteuereinnahmen lagen in 2023 rund 46% unter denen von 2022.

Die Redaktion erwartet für 2024 und 2025 nur moderate Zuwächse bei den Steuereinnahmen. Der Immobilienmarkt krieselt auch in Hessen.

Abb. 1: Langfristige Steuereinnahmen durch Grunderwerbsteuer in Hessen. Entwicklung 2013 – 2023

Hessen hat 2021 1,977 Mrd. Euro an Grunderwerbsteuer eingenommen. 2020 waren es nur 1,62 Mrd Euro.

Ab 2022

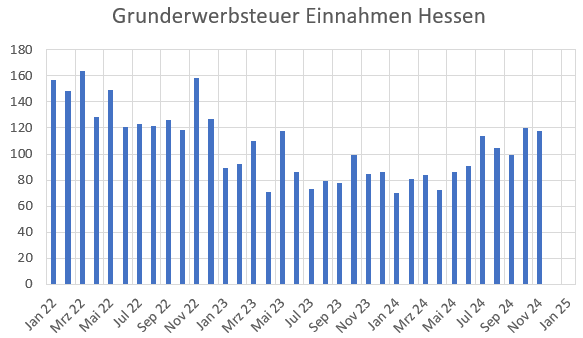

Die Entwicklung der Grunderwerbsteuer-Einnahmen in Hessen von 2022 bis 2024 zeigt eine bemerkenswerte Schwankung und verdeutlicht, wie verschiedene Faktoren die Einnahmen aus dieser Steuerquelle beeinflussen können (Abbildung 2).

Im Januar 2022 betrugen die Einnahmen 157,0 Millionen Euro. Dieser Wert zeigte, dass die Grunderwerbsteuer zu Beginn des Jahres vergleichsweise stabil war. Im März 2022 gab es jedoch einen deutlichen Anstieg auf 163,7 Millionen Euro, was auf einen möglichen Anstieg des Immobilienmarktes in dieser Zeit hinweisen könnte.

Ab April 2022 gab es einen spürbaren Rückgang der Einnahmen, die bis Juni 2022 auf 120,4 Millionen Euro sanken. Diese Abnahme könnte auf verschiedene Faktoren wie steuerliche Änderungen oder eine vorübergehende Abkühlung des Immobilienmarktes zurückzuführen sein.

Die Monate Juli bis September 2022 zeigten eine leichte Erholung, wobei die Einnahmen wieder auf rund 125 Millionen Euro anstiegen. Im November 2022 gab es einen markanten Anstieg auf 158,2 Millionen Euro, der auf eine kurzfristige Belebung des Immobilienmarktes hindeuten könnte.

Abb. 2: Steueraufkommen durch Grunderwerbsteuer von 2022 – November 2024 in Hessen. Quelle: bundesfinanzministerium.de

Abwärtstrend in 2023

Allerdings setzte ab Januar 2023 ein erheblicher Abwärtstrend ein. Die Einnahmen fielen von 127,0 Millionen Euro im Dezember 2022 auf 89,1 Millionen Euro im Januar 2023 und sanken weiter auf 70,7 Millionen Euro im April 2023. Diese Abnahme könnte auf Unsicherheiten im Immobilienmarkt oder Änderungen in den steuerlichen Rahmenbedingungen hinweisen.

In den folgenden Monaten zeigte sich weiterhin eine instabile Entwicklung, wobei die Einnahmen durch Grunderwerbssteuer im Oktober 2023 auf 99,6 Mio. anstiegen. In den Folgemonaten waren die Steuereinnahmen wieder rückläufig.

Entwicklung 2024: November 117,9 Mio. Euro GrESt. Einnahmen

Im Januar 2024 betrugen die Grunderwerbsteuereinnahmen nur 70,1 Mio. Euro. Im Februar und März 2024 gibt es einen leichten Aufwärtstrend mit 80,5 Mio. Euro bzw., 83,9 Mio., der im April mit Steuereinnahmen von 72,3 Mio. Euro schon wieder in sich zusammenfällt. Der Juni 90,9 Mio. Euro nach 86,3 Mio. Euro im Mai das bisher höchste Steueraufkommen in 2024. Der Aufwärtstrend hält auch im Juli 2024 weiter an. Mit 113,8 Mio. Euro nimmt Hessen die höchsten Steuereinnahmen durch GrESt. in den letzten 12 Monaten ein. Im August gibt es mit Einnahmen von 104,4 Mio. Euro zwar wieder einen leichten Rückgang, der Trend ist aber intakt.

Trotzdem dürften hohe Bau-Rohstoffkosten und Bauzinsen um oder über 3,5% auch 2024 den Immobilienkauf in Hessen kaum deutlich beflügeln. Im August wurden noch relativ hohe 104,4 Mio. Euro eingenommen, im September 2024 dann noch 99,5 Mio. Euro. Steigerungen gab es in den beiden folgenden Monaten: Im Oktober mit 120,3 Mio. Euro und im November mit 117,9 Mio. Euro.

Prognose 2024 und 2025

Die Redaktion erwartet für 2024 rund 1,2 Mrd. Euro Einnahmen durch Grunderwerbsteuer. Das wären rund 12% höhere Einnahmen als im Jahr 2023. Hessen fällt damit bundesweit nicht aus dem Rahmen, auch in anderen Bundesländern ist das Steueraufkommen durch Immobilienerwerb 2023 deutlich rückläufig. Für 2025 prognostiziert die Redaktion aufgrund der wirtschaftlichen Lage in Deutschland, den hohen Baukosten und Bauzinsen ca. 1,3 Mrd. Euro Grundsteuereinnahmen.

Freibetrag bzw. Freigrenze

Auch in Hessen gibt es bei der Grunderwerbsteuer einen Freibetrag in Höhe von 2.500 Euro. Genau genommen handelt es sich um eine Freigrenze. Bei Grunderwerb bis 2.500 Euro fällt keine Steuer für den Kauf an. Wird die Freigrenze aber auch nur um 1 Euro überschritten, ist auf den gesamten Kaufpreis die Grundsteuer fällig. Aktuell gibt es keine Hoffnung auf einen tatsächlichen Freibetrag in angemessener Höhe.

Fällige Grunderwerbsteuer versus Kaufpreis

In der Tabelle 2 ist die vom Käufer zu zahlende Immobiliensteuer in Abhängigkeit vom Kaufpreis dargestellt.

Tab. 2: Fällige Grunderwerbsteuer je nach Kaufpreis 2025

| Kaufpreis | Grunderwerbsteuer [Euro] | Kaufpreis | Grunderwerbsteuer [Euro] |

| 100.000 | 6.000 | 560.000 | 33.600 |

| 120.000 | 7.200 | 580.000 | 34.800 |

| 140.000 | 8.400 | 600.000 | 36.000 |

| 160.000 | 9.600 | 620.000 | 37.200 |

| 180.000 | 10.800 | 640.000 | 38.400 |

| 200.000 | 12.000 | 660.000 | 39.600 |

| 220.000 | 13.200 | 680.000 | 40.800 |

| 240.000 | 14.400 | 700.000 | 42.000 |

| 260.000 | 15.600 | 720.000 | 43.200 |

| 280.000 | 16.800 | 740.000 | 44.400 |

| 300.000 | 18.000 | 760.000 | 45.600 |

| 320.000 | 19.200 | 780.000 | 46.800 |

| 340.000 | 20.400 | 800.000 | 48.000 |

| 360.000 | 21.600 | 820.000 | 49.200 |

| 380.000 | 22.800 | 840.000 | 50.400 |

| 400.000 | 24.000 | 860.000 | 51.600 |

| 420.000 | 25.200 | 880.000 | 52.800 |

| 440.000 | 26.400 | 900.000 | 54.000 |

| 460.000 | 27.600 | 920.000 | 55.200 |

| 480.000 | 28.800 | 940.000 | 56.400 |

| 500.000 | 30.000 | 960.000 | 57.600 |

| 520.000 | 31.200 | 980.000 | 58.800 |

| 540.000 | 32.400 | 1.000.000 | 60.000 |

Zuständigkeit

In Hessen ist nicht wie in den meisten anderen Bundesländer das Wohnsitzfinanzamt für die Grunderwerbsteuer zuständig. Vielmehr hat Hessen die Besteuerung für den Immobilien- und Grundstückskauf gebündelt: Das Finanzamt Alsfeld-Lauterbach ist die zentrale Anlaufstelle.

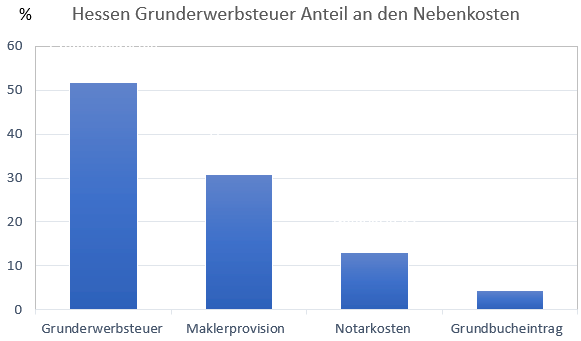

Hoher Anteil der GrESt. an den Nebenkosten bei Immobilientransaktionen

Beim Immobilienkauf in Hessen machen die Nebenkosten einen erheblichen Teil der Gesamtkosten aus, wobei die Grunderwerbsteuer den größten Anteil mit 51,9 % einnimmt (Abbildung 3). Die Maklerprovision folgt mit 30,9 %, was ebenfalls einen beträchtlichen Kostenpunkt darstellt. Zusammen machen diese beiden Kostenpunkte 82,8%, also den bei weitem größten Posten der Nebenkosten aus. Die Notarkosten belaufen sich auf 13,0 %, während der Grundbucheintrag mit 4,3 % den kleinsten Anteil ausmacht. Im Vergleich sind die Notar- und Grundbuchkosten deutlich geringer, spielen aber dennoch eine wichtige Rolle im gesamten Kaufprozess. Insgesamt dominieren die Grunderwerbsteuer und die Maklerprovision die Nebenkosten beim Immobilienkauf, während die übrigen Positionen vergleichsweise weniger ins Gewicht fallen.

Ab. 3: Anteil in % an den Nebenkosten beim Grundstücks- oder Immobilienkauf in Hessen

Wohnraumförderung Hessengeld rückwirkend zum 1. März 2024 für Ersterwerb von Bestands- und Neuimmobilien

Das Hessische Kabinett hat am 22. April 2024 das sogenannte Hessengeld beschlossen verabschiedet. Laut dem Finanzministerium gilt „Das Hessengeld gibt es für den Kauf der ersten selbstgenutzten Immobilie, wenn sie in Hessen liegt und für die Grunderwerbsteuer gezahlt werden muss“.

Die Immobilienförderung soll rückwirkend zum 1. März 2024 wirksam werden. Es gilt der Stichtag des notariell beurkundeten Kaufvertrags.

Antragssteller müssen sich allerdings noch gedulden. Die Modalitäten zum Hessengeld sollen im Sommer 2024 ausgearbeitet werden. Die Antragstellung soll im Herbst digital möglich sein. Erste Zahlungen könnten dann bereits 2024 fließen.

Wie hoch ist die Förderung durch das Hessengeld?

Die Immobilienförderung in Hessen soll Käufer die Nebenkosten durch die Grunderwerbsteuer zum Teil ersetzten bzw. davon entlasten. Der Förderbetrag kann nicht höher als die gezahlte Grunderwerbsteuer betragen

Berechtigte Erstkäufer von Immobilien erhalten:

10.000 Euro je Käufer (max. 2 Käufer), Maximalbetrag 20.000 Euro

5.000 Euro je Kind

Die Förderung ist nur bis zur Höhe der gezahlten Grunderwerbsteuer möglich.

Auszahlungsmodalität: der Förderbetrag wird jährlich in 10 Raten ausgezahlt.

Beispiele:

Beispiel 1:

Ein Ehepaar hat laut Kaufvertrag am 3. März 2024 zu gleichen Teilen eine Bestandsimmobilie für 600.000 Euro erworben. Die gezahlte Grunderwerbsteuer beträgt 36.000 Euro. Das Paar würde über das Hessengeld 20.000 Euro Förderung erstattet bekommen.

Beispiel 2:

Ein Single hat am 27. Februar 2024 eine Gebrauchtimmobilie erworben und 24.000 Euro Grunderwerbsteuer gezahlt. Da der Stichtag für die Berechtigung zum Hessengeld der 1. März 2024 ist, ist eine Förderung nicht möglich.

Beispiel 3:

Eine Familie mit 3 Kindern hat laut Kaufvertag am 10. April 2024 ein Haus für 280.000 Euro erworben. Es wurden 16.800 Euro Grunderwerbsteuer gezahlt.

Die Förderhöchstsumme beträgt 2×10.000 Euro + 3×5.000 Euro = 35.000 Euro. Da allerdings „nur“ 16.800 Euro Grunderwerbsteuer gezahlt wurde, erhält die Familie auch „nur“ 16.800 Euro erstattet.

Wo und wann kann der Antrag auf Hessengeld gestellt werden?

Aktuell wird die digitale Antragstellung von der Verwaltung vorbereitet. Nach jetzigem Stand wird der Antrag auf Hessengeld auf der Webseite der Wirtschafts- und Infrastrukturbank Hessen möglich sein, voraussichtlich allerdings erst im Herbst 2024. Die Ansprüche auf das Hessengeld sollen bis dahin nicht verfallen. An Unterlagen werden voraussichtlich benötigt:

- Ausweise aller Antragsteller

- Grunderwerbsteuerbescheid mit Zahlungsnachweis

- Notariell beurkundeter Kaufvertrag

Tabelle Förderung Hessengeld

In den Tabellen 3 und 4 sind die Förderbeträge beim Hessengeld für verschiedene Familienkombinationen angegeben. Die gezahlte Grunderwerbsteuer stellt immer die maximale Förderungshöhe dar!

Tab. 3. Höhe der Förderung durch das Hessengeld für eine Einzelperson mit und ohne Kinder

| Anzahl Kinder | Käufer 1 Person | Förderung |

| [Euro] | [Euro] | |

| keine | 10.000 | 10.000 |

| 1 | 5.000 | 15.000 |

| 2 | 10.000 | 20.000 |

| 3 | 15.000 | 25.000 |

| 4 | 20.000 | 30.000 |

| 5 | 25.000 | 35.000 |

Wenn eine für das Hessengeld berechtigte Einzelperson mit 3 Kindern eine Immobilie erworben hat ist eine Förderung bis 25.000 Euro möglich.

Haben zwei Personen die Immobilie erworben sind mit 3 Kindern 35.000 Euro Förderung möglich.

Tab. 4. Höhe der Förderung durch das Hessengeld für ein Käufer-Paar mit und ohne Kinder

| Anzahl Kinder | Käufer 2 Personen | Förderhöchstsatz |

| [Euro] | [Euro] | |

| keine | 20.000 | 20.000 |

| 1 | 5.000 | 25.000 |

| 2 | 10.000 | 30.000 |

| 3 | 15.000 | 35.000 |

| 4 | 20.000 | 40.000 |

| 5 | 25.000 | 45.000 |

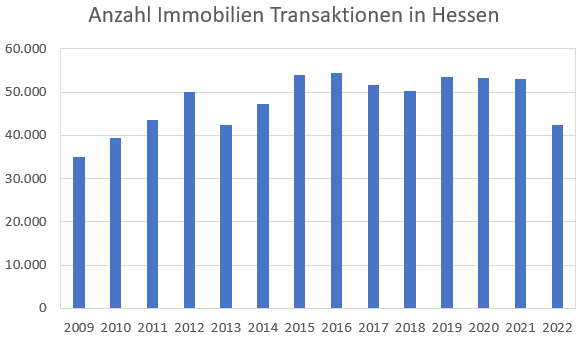

An- und Verkäufe (Transaktionen) von Immobilien in Hessen

Die Entwicklung von Immobilientransaktionen im Bundesland Hessen ist in der Abbildung 4 dargestellt.

Abb. 4: Anzahl der Transaktionen von Wohnimmobilien in Hessen von 2009 – 2022. Quelle: redaktion-akoga.niedersachsen.de

Im Jahr 2009 wurden 35.100 Transaktionen registriert. Diese Zahl stieg im Jahr 2010 um etwa 12,5 % auf 39.400 Transaktionen. Der positive Trend setzte sich im Jahr 2011 fort, als die Anzahl der Transaktionen um 10,7 % auf 43.600 anstieg. Ein besonders starkes Wachstum war im Jahr 2012 zu verzeichnen, als die Transaktionen um 14,7 % auf 50.000 anstiegen.

Im Jahr 2013 erlebte der Markt einen Rückgang auf 42.500 Transaktionen, was einem Rückgang von etwa 15 % entspricht. 2014 erholte sich der Markt jedoch wieder, und die Anzahl der Transaktionen stieg um 11,8 % auf 47.300.

Das Jahr 2015 brachte ein weiteres starkes Wachstum, als die Anzahl der Transaktionen auf 54.000 anstieg, was einem Zuwachs von etwa 14,2 % entspricht. Dieses Wachstum setzte sich im Jahr 2016 leicht fort, als die Transaktionen auf 54.400 anstiegen, was einen moderaten Zuwachs von etwa 0,7 % darstellt.

In den folgenden Jahren zeigte der Markt eine gewisse Volatilität. 2017 sanken die Transaktionen auf 51.600, was einem Rückgang von etwa 5,1 % entspricht. Im Jahr 2018 setzte sich dieser Rückgang fort, wenn auch weniger stark, auf 50.200 Transaktionen, was einem Rückgang von etwa 2,7 % entspricht. 2019 erlebte der Markt jedoch wieder einen Anstieg auf 53.400 Transaktionen, was einem Zuwachs von etwa 6,4 % entspricht.

Die Jahre 2020 und 2021 zeigten eine relative Stabilität mit 53.200 bzw. 53.100 Transaktionen, was auf eine ausgeglichene Marktsituation hinweist. Der Rückgang im Jahr 2022 auf 42.300 Transaktionen stellt jedoch einen signifikanten Rückgang von etwa 20,3 % im Vergleich zum Vorjahr dar. Dieser Rückgang könnte auf verschiedene Faktoren wie wirtschaftliche Unsicherheiten, die Auswirkungen der COVID-19-Pandemie und steigende Zinsen zurückzuführen sein.

Tabelle Grunderwerbsteuer in größeren Städten in Hessen

Literatur – Quellenverweis

Zentrale Anlaufstelle für die Grunderwerbsteuer in Hesse: verwaltungsportal.hessen.de

Ähnliche Seiten

Baden Württemberg Grunderwerbsteuer

Grunderwerbsteuer Bayern berechnen

Grunderwerbsteuer Niedersachsen Rechner

Schleswig-Holstein Grunderwerbsteuer berechnen