Auch in Zeiten mit hoher Inflation kann eine Geldanlage auf einem Tagesgeldkonto eine attraktive Anlageform darstellen. Viele Sparer schätzen vor allem die tägliche Verfügbarkeit ihreres Kapitals. Wir geben Ihnen auf dieser Seite Verbrauchertipps. Unser Tagesgeld Vergleich listet aktuelle Angebote mit überdurchschnittlichen Marktzinsen. Zum Jahresende 2025 dürften die Zinsen wegen der Geldpolitik der EZB niedriger als aktuell liegen.

Auch in Zeiten mit hoher Inflation kann eine Geldanlage auf einem Tagesgeldkonto eine attraktive Anlageform darstellen. Viele Sparer schätzen vor allem die tägliche Verfügbarkeit ihreres Kapitals. Wir geben Ihnen auf dieser Seite Verbrauchertipps. Unser Tagesgeld Vergleich listet aktuelle Angebote mit überdurchschnittlichen Marktzinsen. Zum Jahresende 2025 dürften die Zinsen wegen der Geldpolitik der EZB niedriger als aktuell liegen.

Das jederzeit verfügbare Geld ist nicht ohne Grund bei der deutschen Bevölkerung so beliebt. Rein instinktiv entscheiden sich Anleger mit Tagesgeld für eines der sicheren Anlageprodukte, dass bezogen auf die Relation Rendite zu Risiko ziemlich konkurrenzlos ist, vom Festgeld einmal abgesehen. Investoren, die das nicht glauben, sollten einen Blick auf die Entwicklung von Bundesanleihen, Geldmarktfonds und Co werfen (nicht nur in 2024, sondern dabei auch auf 2000 bis 2020 schauen). Erheblichen Gewinnen stehen hier teilweise deutliche Verluste gegenüber. Die Variabilität der Rendite ist dabei im zeitlichen Verlauf sehr unterschiedlich.

Die EZB wird voraussichtlich in der kommenden Woche die Leitzinsen erneut um 0,25% senken. Die Banken werden dann auch die Zinsen auf Tagesgelder leicht reduzieren. Hier finden Sie den Überblick der EZB Zinsentscheid Termine 2025.

Inhaltsverzeichnis

- 1 Tagesgeld Vergleich für Neukunden

- 2 Details

- 3 Rund 3,55% Tagesgeldzinsen sind on top möglich, >3,0% gibt es öfter

- 4 Bessere Optionen als ein Sparbuch

- 5 Geschichte

- 6 Das Tagesgeldkonto bietet hohe Sicherheit

- 7 Kein Zahlungskonto

- 8 Der Tagesgeldrechner berücksichtigt verschieden Einflüsse bei der Berechnung

- 9 Kontoeröffnung im Ausland

- 10 Sprachbarrierenund weitere Probleme

- 11 Vorteile

- 12 Literatur

Tagesgeld Vergleich für Neukunden

Dezember 2024/Januar 2025: In Bezug auf die aktuellen Tagesgeldangebote im Janaur 2025 lassen sich einige interessante Optionen identifizieren.

Für Bestandskunden gibt es Angebote mit Zinsen um die 2,9%. Die Zinsen sind flexibel, und die Anlage bleibt täglich verfügbar. Es empfiehlt sich, die verschiedenen Angebote zu prüfen, um von den besten Konditionen zu profitieren.

Anders als beim Festgeld gibt es beim Tagesgeld die besten Angebote fast immer für Neukunden. Die Banken kalkulieren über ein solches Angebot damit, dauerhafte Kunden zu gewinnen. Sparer, die auf hohe Zinsgewinne aus sind, sollten daher auch auf den Bestandskundenzins achten. Allerdings lohnt sich für Anleger, die den Aufwand einer Kontoneueröffnung nicht scheuen, auch das Tagesgeld-Hopping (unser Verbrauchertipp: dann nach Ende der Zinsgarantiezeit die Bankverbindung wieder kündigen um möglichst schnell wieder „Neukundenstatus“ zu erhalten).

Tab. 1: Tagesgeld Vergleich 2024/2025 für Neukunden

| Bank | Tagesgeld Zinssatz [%] | Zins bis Betrag [Euro] | Zinsgarantie |

| Credit Europe Bank | 3,55 | 1.000.000 | 3 Monate |

| Consorsbank | 3,50 | 1.000.000 | 3 Monate |

| Openbank | 3,45 | 1.000.000 | 3 Monate |

| Advanzia Bank | 3,40 | 1.000.000 | 31.01.2025 |

| Bigbank | 3,40 | 250.000 | 4 Monate |

| TF-Bank | 3,40 | 100.000 | 3 Monate |

| Suresse Bank | 3,30 | 1.000.000 | 4 Monate |

| Barclays | 3,25 | 250.000 | 3 Monate |

| VW Bank | 3,10 | 100.000 | 6 Monate |

| Opel Direktbank | 3,00 | 1.000.000 | 3 Monate |

| ING | 3,00 | 250.000 | 4 Monate |

Details

Die Credit Europe Bank führt mit einem Zinssatz von 3,55 % für Beträge bis 1.000.000 Euro. Die Zinsgarantie beträgt drei Monate, was eine typische Laufzeit bei Tagesgeldangeboten ist. Ebenfalls mit dreimonatigen Garantien bieten die Consorsbank und die Openbank 3,50 % auf Beträge bis 1.000.000 Euro.

Mit einem Zinssatz von 3,40 % konkurrieren mehrere Banken. Darunter befindet sich die Advanzia Bank, die Zinsen bis zu 1.000.000 Euro zahlt. Allerdings endet die Zinsgarantie bereits am 31. Januar 2025, was sie zur kürzesten Garantiezeit unter den Top-Anbietern macht. Anleger sollten dies bei langfristigen Planungen berücksichtigen. Die Bigbank hingegen gewährt ihre 3,40 % auf Beträge bis 250.000 Euro für vier Monate, während die TF-Bank denselben Zinssatz auf maximal 100.000 Euro bei einer dreimonatigen Garantie anbietet.

Mit einem Zinssatz von 3,30 % punktet die Suresse Bank, die bis zu 1.000.000 Euro für vier Monate verzinst. Die Barclays Bank liegt mit 3,25 % knapp dahinter und bietet diese Konditionen für Beträge bis 250.000 Euro und eine Garantiezeit von drei Monaten.

Die VW Bank überzeugt durch eine längere Zinsgarantie von sechs Monaten bei einem Zinssatz von 3,10 % auf Beträge bis 100.000 Euro. Ähnlich attraktiv ist das Angebot der ING, die 3,00 % auf Beträge bis 250.000 Euro für vier Monate zahlt. Die Opel Direktbank bietet ebenfalls 3,00 %, jedoch für Beträge bis 1.000.000 Euro bei einer dreimonatigen Garantie.

Die Auswahl eines Tagesgeldkontos hängt von individuellen Faktoren wie Anlagesumme und gewünschter Zinsgarantie ab. Es lohnt sich, die Angebote zu vergleichen, um die beste Entscheidung zu treffen.

Rund 3,55% Tagesgeldzinsen sind on top möglich, >3,0% gibt es öfter

Wie aus dem Tagesgeldvergleich ersichtlich ist, liegen die Zinssätze bei den besten Angeboten etwa bei 3,5%. Für den Sparer ist das eine wichtige Größe, denn die Inflationsrate in Deutschland ist deutlich höher.

Es spielt keine Rolle, über welchen Betrag der Anleger verfügen möchte, er muss bei einem solchen Konto weder eine Kündigungsfrist beachten noch muss er befürchten, Vorschusszinsen zahlen zu müssen.

Trotzdem empfiehlt es sich, bei einem hohen Betrag, der von einem Tagesgeldkonto bar abgehoben werden soll, die kontoführende Bank vorab zu informieren. Da die meisten Bankfilialen heutzutage mit einem AKT, einem automatischen Kassentresor, ausgestattet sind, befindet sich aus Sicherheitsgründen immer nur eine begrenzte Menge an Bargeld in der Kasse der Bankfiliale. Darum sollte eine höhere Verfügung von einem Tagesgeldkonto angemeldet werden. Dann können die Mitarbeiter rechtzeitig den Bargeldbestand bei der Hauptverwaltung bestellen. Außerdem findet eine Auszahlung größerer Summen in der Regel in einem separaten Raum statt, damit kein Außenstehender von der Barabhebung etwas mitbekommt.

Die Amerikanische Notenbank und auch die EZB werden vermutlich weitere Leitzinsanhebungen durchführen. Dann könnte es für Tagesgeld auf einem US Dollar Konto bessere Zinsen geben, zumindest hält das die Finanzministerin der USA für möglich. Allerdings ist bei einer solchen Fremdwährungsanlage das Währungsrisiko sehr hoch.

Bessere Optionen als ein Sparbuch

Vergleich man einmal das Tagesgeldkonto mit dem Sparbuch, werden die Vorteile schnell deutlich. Das Tagesgeldkonto ist eine sogenannte Sichteinlage, das heißt, es kann täglich in voller Höhe über das Guthaben ohne Vorschusszinsen verfügt werden. Für das Sparbuch gilt eine Maximierung von 2.000 Euro pro Monat, darüberhinausgehende Beträge müssen vorher gekündigt werden. Andernfalls fallen Strafzinsen in Höhe von einem Viertel des Guthabenzinses an. Ein Sparbuch wird auch als Inhaberpapier bezeichnet. Das bedeutet, dass die entsprechend Bank, bei der das Konto geführt wird, ohne Legitimationsprüfung an jeden auszahlen darf, der das Sparbuch vorlegt. Ein Tagesgeldkonto ist im Gegensatz dazu nicht „verbrieft“, das heißt, es existiert keine Urkunde. Damit ist im Zweifelsfall eine Legitimationsprüfung bei Verfügung notwendig. Bei der Führung des Tagesgeldkontos bei einer Sparkasse oder Filialbank vor Ort ist die Feststellung der Identität durch Vorlage des Personalausweises kein Problem, anders verhält es sich jedoch bei Konten, die online geführt werden.

Geschichte

Tagesgeldkonten rückten erst zum Ende der 1990er Jahren in das Bewusstsein der deutschen Verbraucher. Bis zu diesem Zeitpunkt legten die Sparer ihr Geld auf einem Sparkonto an, für das damals relativ hohe Zinssätze gezahlt wurden. Dabei nahmen die Sparer die Nachteile eines Sparbuches in Form von Kündigungsfristen beziehungsweise von Vorschusszinsen in Kauf, falls die vereinbarte Kündigungsfrist bei höheren Verfügungen nicht beachtet wurde.

Tagesgeldkonten wurden damals nur von Unternehmen geführt, die die tägliche Verfügbarkeit der angelegten Gelder zu schätzen wussten und dafür geringere Zinsen als zum Beispiel bei einem Festgeld in Kauf nahmen. Durch den Börsencrash im Jahr 2000 verloren viele Aktionäre das Vertrauen in Geldanlagen in Form von Wertpapieren. Viele Anleger, die zum Teil beträchtliche Beträge an der Börse verloren hatten, konnten weder in Aktien noch in Fonds Vertrauen fassen. Daher wurden nach dem Börsencrash noch verbleibende Guthaben vor allem auf Sparbüchern angelegt. Doch angeregt durch die guten Erträge der Vorjahre suchten die Anleger schnell nach einer Anlageform, die ihnen einen höheren Zinssatz bei gleicher Sicherheit wie ein Sparbuch bieten kann. So kamen die Banken auf die Idee, Tagesgeldkonten auch Privatkunden anzubieten.

Suchinteresse der Sparer und User

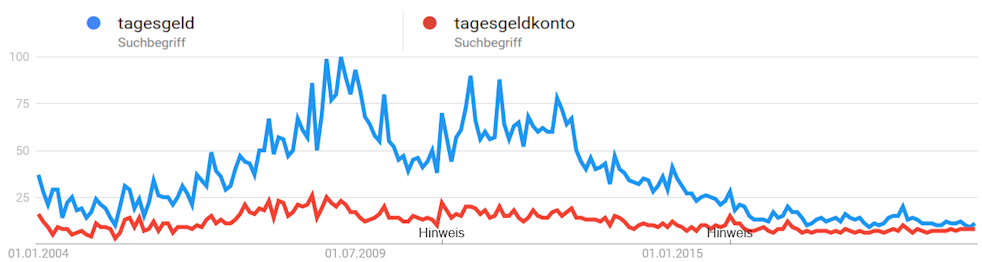

Mit steigenden Zinsen steigt das Interesse an entsprechenden Geldanlagen und umgekehrt. Dieses Verbraucherverhalten wird an der Abbildung 1 deutlich. Dort ist das Suchinteresse nach 2 Suchbegriffen als Entwicklung von 2004 bis 2020 dargestellt., abnehmenden Zinsen

Ab. 1: Suchinteresse im Zeitverlauf: Entwicklung der Google-Suche nach „Tagesgeld“ und „Tagesgeldkonto“ von 2004 – 2020 Quelle: trends.google.de

Das Tagesgeldkonto bietet hohe Sicherheit

Die Sicherheit einer Geldanlage auf einem Tagesgeldkonto ist vor allem durch die Einlagensicherung gegeben. Über das Internet werden auch Tagesgeldkonten von Banken angeboten, die ihren Geschäftssitz außerhalb Deutschlands haben. Da es sich bei diesen Angeboten häufig um attraktive Zinssätze handelt, sollten die Anleger darauf achten, dass sich der Hauptsitz der kontoführenden Bank innerhalb der Europäischen Union (EU) befindet. In diesem Fall hat die gesetzliche Einlagensicherung gemäß den Anforderungen der EG-Richtlinien 97/9/EG und 94/19/EG Gültigkeit. Diese Richtlinien besagen, dass für jeden Anleger ein Betrag bis zu 100.000 Euro beziehungsweise bis zu 85.000,00 britischen Pfund für Guthaben auf Konten britischer Banken gegen eine Insolvenz des Anbieters geschützt ist.

Neben der gesetzlichen Einlagensicherung können Banken auch eine private Einlagensicherung anbieten.

Die private Einlagensicherung stellt eine Ergänzung zu der gesetzlichen Einlagensicherung da. Der Umfang der privaten Einlagensicherung übertrifft die gesetzliche Einlagensicherung zumeist deutlich.

Außerdem sind die Behörden der einzelnen Staaten der Europäischen Union dazu verpflichtet, die Insolvenz eines Kreditinstitutes innerhalb von fünf Arbeitstagen festzustellen und eine Auszahlung der geschützten Beträge an die Anleger innerhalb von zwanzig Arbeitstagen zu veranlassen. Selbstverständlich kann jeder Staat auch bessere Bedingungen für die gesetzliche Einlagensicherung festlegen. Bei Geldanlagen auf den Tagesgeldkonten deutscher Banken und Sparkassen greift neben der gesetzlichen Einlagensicherung zusätzlich die freiwillige Einlagensicherung der Banken und Sparkassenverbände in Deutschland.

Tagesgeld ist dagegen neben Festgeld die Geldanlage mit den geringsten Kursschwankungen. Zu diesem Ergebnis kommt auch die comdirect in einer Analyse, mit dem Fazit: „Tagesgeld ist im europäischen Raum die Investitions- möglichkeit mit dem geringsten Risiko“.

Anleger, die mit einem höheren Risiko eine höhere Rendite erzielen möchten, kommen um Wertpapiere nicht herum. In unserem Depot Vergleich finden sie die Banken mit den günstigsten Konditionen.

Fazit: Tagesgelder sind auch im Internet ziemlich sicher vor Missbrauch

Kein Zahlungskonto

Ein Tagesgeldkonto dient nicht dem allgemeinen Zahlungsverkehr und wird immer als Guthabenkonto geführt. Die Gutschrift der Zinsen erfolgt häufig quartalsmäßig, wodurch der Anleger von einem Zinseszinseffekt profitieren kann. Für die Zinsen werden 25 % Abgeltungssteuer fällig, die die Bank, da es sich um eine Quellensteuer handelt, direkt einbehält und an das zuständige Finanzamt abführt. Auch den entsprechenden Solidaritätszuschlag behält die Bank ein und führt ihn ordnungsgemäß ab. Auf Antrag des Kontoinhabers führt die Bank auch die Kirchensteuer direkt ab, falls der Anleger das Kreditinstitut über seine Religionszugehörigkeit und seinen individuellen Kirchensteuersatz informiert.

Für Zinserträge bis zu einem Betrag von 801 Euro pro Jahr beziehungsweise bei Ehepaaren bis zu 1.602 Euro pro Jahr können die Sparer einen Freistellungsauftrag bei ihrer Bank einreichen. Solange die Zinserträge unterhalb des Freibetrages liegen, erfolgt kein Abzug von Kapitalertragssteuer und Solidaritätszuschlag. Es können auch mehrere Freistellungsaufträge bei verschiedenen Banken erteilt werden, weil der Freibetrag gesplittet werden kann. Allerdings darf die Gesamtsumme den Höchstbetrag von 801 Euro beziehungsweise von 1.602 Euro bei Ehepaaren nicht übersteigen

Das Bezugskonto verhindert direkte Transaktionen

Ein online-geführtes Tages Geld Konto ermöglicht keine Teilnahme am Zahlungsverkehr. Dies bedeutet, dass eine Verfügung nur auf ein vom Kontoinhaber bestimmtes Referenzkonto erfolgen kann, eine Überweisung auf ein Konto Dritter ist ausgeschlossen. Diesem Sachverhalt kommt im Online-Banking besonderes Gewicht zu. Sollte es unbefugten Dritten, auf welchem Wege auch immer, gelungen sein, die Zugangsdaten zum Tagesgeldkonto auszulesen, ist eine Verfügung dennoch unmöglich. Die Transaktion kann nur auf das vom Kontoinhaber vorher festgelegte Referenzkonto erfolgen.

Der Tagesgeldrechner berücksichtigt verschieden Einflüsse bei der Berechnung

Im Moment steigen die Zinsen für Tagesgeld wieder deutlich. Die Zeit der Strafzinsen ist vorbei und etliche Banken, die Geld benötigen, versuchen neue Kunden durch attraktive Angebote zu gewinnen.

So gibt es zum Beispiel Zinsen, die monatliche, quartalsweise, oder jährlich ausgezahlt werden, oder auch besondere Aktionstagesgeldzinsen. Diese unterschiedlich wirkenden Zinseffekte sind für den Laien oft nur schwer zu überschauen. Ein Tagesgeld Vergleich kann hier helfen, den besten Anbieter zu ermitteln. Dabei ist es notwendig, dass dieser Tagesgeld Vergleich vor der Kontoeröffnung und auch dann in regelmäßigen Abständen erfolgt. Sehr einfach und ohne fremde Hilfe ist der Tagesgeld Vergleich im Internet möglich. Dazu gibt der Interessent in einer Suchmaschine (z.B. Google) einfach nur „Tagesgeld Vergleich“ ein und sofort werden ihm mehrere Tagesgeldrechner angezeigt.

Beim Vergleich von Tagesgeldkonten können unterschiedliche Faktoren berücksichtigt werden, wie zum Beispiel der Zins. Der Tagesgeldzins ist entscheidend für die Rentabilität der Geldanlage. Ein hoher Tagesgeldzins sorgt dafür, dass die Vertragskraft deutlich gesteigert werden kann. Neben dem Tagesgeldzins ist aber auch die Verzinsung von wesentlicher Bedeutung. Die Verzinsung kann den Zins effektiv beeinflussen. Sind die Abstände zwischen der Verzinsung gering (taggleiche- oder monatliche Verzinsung), dann kann man als Verbraucher optimal vom Zinseszinseffekt profitieren, daher sollte das Abrechnungsintervall nicht außer Acht gelassen werden. Viele Verbraucher achten bei der Auswahl des Tagesgeldkontos auch auf die Prämien. Die Prämien sollten vor allem dann beachtet werden, wenn man nur geringe Anlagesummen platziert werden sollen. Dadurch kann die Anlageintensität wesentlich gesteigert werden. Prämien werden allerdings in den letzten Jahren von den Banken nur selten angeboten

Stiftung Warentest

Am besten ist es, wenn ein Vergleichsrechner ausgewählt wird, der zum Beispiel von der Stiftung Warentest geprüft und für gut befunden wurde. In der Eröffnungsmaske zum Tagesgeld Vergleich werden die geforderten Angaben eingetragen und sofort sind in einer Tabelle die attraktivsten Banken mit ihren Tagesgeldangeboten aufgelistet. Ein weiterer Klick auf ein Banksymbol gibt detaillierte Informationen zur Geldanlage und zu den Bedingungen. bei ausländischen Banken sollte darauf geachtet werden, dass eine Filiale mit Gerichtsstand in Deutschland ist und deutsches Recht gilt.

Um das individuelle beste Tagesgeldkonto zu finden, sollte man als Verbraucher unbedingt auf einen Vergleich im Internet zurückgreifen. Viele Finanzportale ermöglichen dem Verbraucher einen Vergleich mit einem Tagesgeldrechner. Der Vergleich mit dem Rechner bietet den wesentlichen Vorteil, dass individuelle Angaben berücksichtigt werden können, dadurch wird der Vergleich sehr einfach und genau. In einem Tagesgeldvergleich mit einem Rechner, können häufig individuelle Angaben wie eine bestimmte Anlagesumme, Laufzeit, Referenzprodukte und Einlagensicherung berücksichtigt werden. Der Vergleich mit dem Tagesgeldrechner ermöglicht es somit, die zutreffenden Angebote herauszufiltern.

Um bei Zinsschwankungen schnell wechseln zu können, ist es auch möglich gleichzeitig mehrere Tagesgeldkonten bei unterschiedlichen Anbietern zu eröffnen, um das Geld dann immer zum attraktivsten Konto zu überweisen.

Kontoeröffnung im Ausland

Wenn ein Konto bei einer Bank im Ausland eröffnet wird, verläuft die Kontoeröffnung anders als bei einer Bank in Deutschland. Bei inländischen Anbietern kann Tages Geld häufig online eröffnet werden. Was relativ einfach ist, wenn in einem Tagesgeld Vergleich, der passende Anbieter gefunden wurde, kann alles gleich online erfolgen. Nachdem der Kontoinhaber die erforderlichen Angaben in ein Formular, meist ein mehrseitiger Eröffnungsantrag, eingegeben hat, kann er den Antrag entweder selbst ausdrucken oder die Bank schickt ihm innerhalb weniger Tage die Eröffnungsunterlagen zu. Da sich jeder Kontoinhaber legitimieren muss, erfolgt die Legitimation entweder durch das Postidentverfahren in einer Filiale der Deutschen Post oder in einer Geschäftsstelle der Bank, falls eine Filiale am Wohnort des Kontoinhabers besteht.

Sprachbarrierenund weitere Probleme

Kreditinstituten mit einem Geschäftssitz im Ausland ist das Postidentverfahren häufig unbekannt und die Prozedur der Kontoeröffnung gestaltet sich schwieriger und aufwendiger als bei einem inländischen Anbieter. Häufig findet der Datenschutz bei einem Anbieter im Ausland keine große Beachtung und sensible Daten werden unverschlüsselt über das Internet weitergegeben. Wer sich für eine Tagesgeld Kontoeröffnung bei einer ausländischen Bank entscheidet, sollte auch die Sprachbarrieren beachten, die bei der Kommunikation mit der Bank auftreten können. Ferner spielt auch die steuerliche Behandlung einer Geldanlage auf einem ausländischen Tagesgeldkonto eine Rolle, da nur wenige bilaterale Steuerabkommen mit ausländischen Staaten über die Abführung von Steuern auf die Zinseinnahmen bestehen. In vielen Fällen wird eine Quellensteuer fällig, wobei nicht mit allen Ländern ein Doppelbesteuerungsabkommen besteht. So kann es für einige Anleger zu einer doppelten Besteuerung ihrer Zinserträge kommen.

Vorteile

Tagesgeldkonten unterliegen der gesetzlichen Einlagensicherung, die in der EU bis zu 100.000 Euro pro Person und Bank garantiert. Dadurch ist das angelegte Geld selbst bei einer Bankeninsolvenz geschützt. Hinzu kommen attraktive Zinsen, die je nach Anbieter und Marktlage über denen eines klassischen Sparbuchs liegen können. Viele Banken bieten zudem Zinsgarantien für einen bestimmten Zeitraum, was Planungssicherheit schafft. Auch das Fehlen von Mindesteinlagen oder festen Laufzeiten macht Tagesgeld flexibel nutzbar.

Darüber hinaus entstehen keine Kosten für die Kontoführung, und Zinsen werden in der Regel monatlich oder vierteljährlich gutgeschrieben, was den Zinseszinseffekt begünstigt. Insgesamt eignet sich Tagesgeld ideal für sicherheitsorientierte Anleger, die ihr Geld flexibel und risikoarm parken möchten, ohne dabei auf Zinsen zu verzichten.

Die Rendite bei Tagesgeldern durch die Zinseinnahmen durchaus bescheidener, dafür gibt es bisher aber keine Verluste. Und es besteht auch kein Währungsrisiko. Und das eingesetzte Kapital ist relativ sicher, solange die Einlagensicherungsgrenzen der kontoführenden Bank nicht überschritten werden.

Literatur

BaFIN – Verbraucher Tipps: „Tagesgeld ist eine Geldanlage ohne feste Laufzeit mit variabler Verzinsung. Das heißt, dass die Bank den Zinssatz jederzeit erhöhen oder senken darf.“

Bundesbank – Habenzinsen Banken / Sichteinlagen von Privatkunden mit höherer Verzinsung / Realverzinsung

Die Bundesregierung empfiehlt allen Verbrauchern drei Nettogehälter auf einem Tagesgeldkonto als eiserne Rücklage zu parken.

#Tagesgeld