Auf der Suche nach Informationen zu Auslandskonten, besonders was die Kontoeröffnung betrifft, stellt sich schnell heraus: gar nicht so einfach. Konkrete Anleitungen wie von Deutschland aus online ein Konto im Ausland eröffnet werden kann, beispielsweise in den USA in USD, Australien in AUD oder Kanada in CAD, gibt es nicht, da aufgrund strenger internationaler Geldwäsche Gesetze dafür in der Regel eine Legitimationsprüfung erforderlich ist, die die persönliche Anwesenheit bei der Bank oder einem Notar vor Ort voraussetzt.

Im Folgenden möchten wir einige universelle Tipps und einen Überblick zum Thema „Konto Ausland“ für Privatpersonen geben. Für Unternehmen gelte andere Bedingungen, die auf unserer Seite Geschäftskonten erläutert werden. Auch für die Eröffnung von Offshore Konten gelten besondere Statuten.

Inhaltsverzeichnis

Warum ein Konto in einem anderen Land eröffnen

Es gibt unterschiedliche Gründe, warum Personen mit deutscher Staatsbürgerschaft ein Auslandskonto eröffnen:

- als Arbeitsaufenthalt eines Angestellten in einer ausländischen Niederlassung seines Arbeitgebers

- für eine geplante Auswanderung

- als Student während eines Auslandssemesters

- als Grenzgänger mit Wohnsitz in Deutschland und Arbeitgeber im Ausland

- zur Geldanlage in einem anderen Land, als Devisenkonto

- als Konto ohne Schufa

Wenn ein deutscher Arbeitnehmer für einen befristeten Zeitraum oder dauerhaft in eine ausländische Niederlassung seines Arbeitgebers versetzt wird, muss er vor Ort seine laufenden Kosten für die Miete und den Lebensunterhalt bezahlen. Das gilt auch für eine geplante Auswanderung, bei der die ganze Familie den Arbeitnehmer an seinen neuen Einsatzort im Ausland begleitet. Hier ist die Eröffnung eines Kontos vor Ort unbedingt notwendig.

Studenten, die ein Auslandssemester absolvieren, werden häufig von den Eltern finanziell unterstützt oder sie erhalten Zahlungen aus einem Stipendium. Für die Zahlungseingänge ist ein Konto im Ausland hilfreich, damit die laufenden Kosten des Studenten gezahlt werden können.

Wer sich beispielsweise länger in den USA aufhält, ist es günstiger ein Inlandskonto zu eröffnen um Umtauschgebühren, Entgelte an den Geldautomaten (ATM‘s) oder Auslandseinsatzentgelte für Kreditkartenzahlungen zu sparen, die bei Abrechnungen über ein deutsches Girokonto anfallen würden. Das Auslandskonto in den USA wird natürlich in der Landeswährung als US Dollar Konto geführt.

Grenzgänger und Pendler

In Nachbarländern der BRD, wie Frankreich, Österreich, die Niederlande oder Dänemark, arbeiten deutsche Staatsbürger, die jeden Tag für den Weg zur Arbeit die Grenze überqueren und nach Feierabend nach Deutschland zurückkehren. Darauf haben sich auch die Banken im Ausland eingestellt und bieten Konten für Grenzgänger an, auf die das Gehalt des ausländischen Arbeitgebers überwiesen wird. Die Kontoinhaber müssen keinen festen Wohnsitz in dem Land nachweisen, in dem sie das Konto eröffnen möchten. Bei Grenzgängern reicht in der Regel der Nachweis eines Arbeitsplatzes bei einem inländischen Unternehmen aus. Oft lohnt es sich, das Konto bei der Hausbank des Arbeitgebers zu eröffnen, da die Banken den Angestellten Sonderkonditionen anbieten.

Konto im Ausland als Geldanlage

Für deutsche Anleger ist es legal, ein Konto im Ausland zu eröffnen. Allerdings darf es sich bei dem Kontoguthaben nicht um sogenanntes Schwarzgeld oder andere in Deutschland nicht versteuerte Gelder handeln. Viele Investoren streuen ihr Vermögen, indem sie entweder in Deutschland ein Währungskonto eröffnen oder im Ausland ein Konto zur Geldanlage führen. Die Anleger möchten sich von der ausschließlichen Investition in Euro lösen beziehungsweise einen Teil ihrer Anlagen ins Ausland verlegen, um bei einer Finanzkrise im eigenen Land Zugriff auf ihr Geld zu haben. Hier finden Sie Informationen zum Thema grenzüberschreitende Zahlungsmeldungen.

Auch zur privaten Altersvorsorge von Selbstständigen werden Konten im Ausland genutzt, da es für Schuldner komplizierter ist, eine Pfändung gegen ein Auslandskonto zu betreiben als gegen ein Konto bei einem deutschen Kreditinstitut. Die ausländischen Banken stellen außerdem keine Anfrage bei der Schutzgemeinschaft für allgemeine Kreditsicherung (Schufa), wie es bei deutschen Banken und Sparkassen bei einer Kontoeröffnung der Fall ist.

Im Ausland ein Konto ohne Schufa eröffnen

In Deutschland erfolgt vor jeder Kontoeröffnung eine Schufa-Anfrage, um die Bonität des Antragstellers zu überprüfen und um zu sehen, wie viele Konten und Kreditkarten der Antragsteller besitzt. Personen mit einem negativen Schufa-Eintrag können Probleme bekommen, das Konto zu eröffnen. Falls ihnen die Kontoeröffnung doch erlaubt wird, handelt es sich häufig um ein Guthabenkonto, bei dem kein Dispositionskredit (Dispo) zugelassen ist. Zu den negativen Schufa-Einträgen zählen:

- eine Eidesstattliche Versicherung

- ein Haftbefehl zur Erzwingung der Abgabe einer Eidesstattlichen Versicherung oder aus einem anderen Grund

- die Eröffnung eines Verbraucherinsolvenzverfahrens

- die Abweisung eines Verbraucherinsolvenzverfahrens

Keine Schufa

Ausländische Banken stellen keine Anfrage bei der deutschen Schufa. Stattdessen legen die Kreditinstitute andere Kriterien zugrunde, die für eine Kontoeröffnung wichtig sind. So verlangen die Banken in Österreich zum Beispiel einen gültigen Ausweis und die deutsche Meldebestätigung des Kontoinhabers, um ein Konto zu eröffnen. Es erfolgt zwar keine Anfrage bei der Schufa, aber einige ausländische Kreditinstitute holen stattdessen Auskünfte bei international tätigen Wirtschaftsauskunfteien ein.

Neben Bankkunden, die im Ausland ein Girokonto ohne Schufa eröffnen, entscheiden sich auch Anleger für ein ausländisches Konto, um einen Teil ihres Vermögens dort zu investieren. Es ist aber nicht so, dass die deutsche Schufa die Geldbeträge auf den Konten der Verbraucher speichert. Im Gegenteil, Angaben zum Einkommen, zum Kontostand oder zum Inhalt des Depots werden nicht gespeichert, obwohl es sich für viele Verbraucher um positive Merkmale handelt, die ihre Kreditwürdigkeit erhöhen. Mit einem Schufa-freien Konto im Ausland entgehen die Kontoinhaber nicht der Pflicht, die Erträge aus den Geldanlagen und die Herkunft der Gelder dem deutschen Fiskus zu melden und ordnungsgemäß zu versteuern.

So läuft die Kontoeröffnung ab

Deutsche, die in einem Nachbarland ein Ferienhaus besitzen, nutzen häufig einen Ferienaufenthalt, um vor Ort ein Konto zu eröffnen. Die Kontoeröffnung läuft ähnlich ab wie bei einem deutschen Kreditinstitut, nur dass die ausländischen Banken zum Teil andere Unterlagen für die Kontoeröffnung anfordern als die Banken in Deutschland. In einigen Ländern reicht für die Kontoeröffnung ein gültiger Ausweis aus. In anderen Staaten hingegen muss der Kontoinhaber zusätzlich eine Steuernummer oder einen weiteren Identifikationsnachweis, zum Beispiel eine Gehaltsabrechnung oder die Rechnung des Stromlieferanten, vorlegen.

Wer nicht selbst in Ausland fahren kann, um dort ein Konto zu eröffnen, muss nach Anbietern suchen, die die Kontoeröffnung auch online anbieten. Auf den Internetseiten der Banken können die Antragsteller den Eröffnungsantrag für das Konto im Ausland online ausfüllen und absenden. Bei allen Banken innerhalb der Europäischen Union muss sich der Kontoinhaber legitimieren. Daher schicken die Bank die Eröffnungsunterlagen nach Erhalt des Online-Antrags per Post an den deutschen Interessenten. Zur Legitimation verlangen die ausländischen Kreditinstitute einen der folgenden Nachweise:

- entweder eine einfache oder eine offiziell bestätigte Kopie des Personalausweises

- das deutsche Postident-Verfahren

- entweder eine einfache oder eine offiziell bestätigte Kopie eines Kontoauszugs

- entweder eine einfache oder eine offiziell bestätigte Kopie eines Handyvertrages, einer Gehaltsabrechnung oder einer Rechnung für Hausenergie

Viele Banken verlangen eine Kombination aus mehreren Dokumenten, um den Antragsteller zu identifizieren. Außerdem werden die Legitimationsunterlagen häufig zusammen mit einer Auslandsüberweisung von mindestens einem Cent oder einem Euro von einem hinterlegten Referenzkonto auf das Konto im Ausland angefordert. Die Überweisung stellt einen zusätzlichen Sicherheitsschritt der ausländischen Bank dar, um den Kontoinhaber eindeutig zu legitimieren. Bei Beträgen ab 12.500 Euro ist darüber hinaus die AWV-Meldepflicht zu beachten.

Bestätigung durch Hausbank oder Notar

Die Bestätigung seiner Unterschrift und der Kopien kann der Kontoinhaber bei seiner Hausbank, bei der örtlichen Stadtverwaltung oder bei einem Notar einholen. Die Bestätigung durch die Hausbank oder durch einen Angestellten der Stadtverwaltung ist in den meisten Fällen kostenlos oder kostet nur einen geringen Betrag. Die notarielle Beglaubigung hingegen ist teurer, da der Notar seine Arbeit nach den Gebührensätzen des Gerichts- und Notarkostengesetzes abrechnet.

Die Berliner Firma WebID Solutions GmbH bietet eine Online-Personenidentifizierung für die Eröffnung von Bankkonten an (https://www.webid-solutions.de). Der Antragsteller muss dazu seinen Personalausweis vor eine Webcam halten und entweder über Skype oder über den eigenen Dienst von WebID Solutions eine Verbindung zu dem Unternehmen aufbauen. Über einen Mitarbeiter von WebID erfolgt die Überprüfung der Daten und eine verlässliche Identifikation des Gegenübers. Dieser Dienst wird auch für Kunden angeboten, deren Wohnsitz sich im Ausland befindet. Dazu muss der deutsche Bankkunde aber eine Bank im Ausland finden, die die Online-Personenidentifizierung auch für Antragsteller aus Deutschland anbietet.

Es gibt auch Vermittler, die sich auf die Eröffnung von Konten im Ausland spezialisiert haben. Hier müssen die Antragsteller beachten, dass die Vermittler häufig nicht unabhängig sind, sondern mit bestimmten Kreditinstituten zusammenarbeiten. Außerdem wird eine Gebühr für die Vermittlung fällig, die zum Teil sehr hoch ausfallen kann.

Zinsen und Besteuerung bei ausländischen Konten

Konten deutscher Bankkunden im Ausland geraten schnell in den Verdacht, der Steuerhinterziehung und der Verschleierung der persönlichen Vermögenssituation zu dienen. Dabei unterliegen die Erträge aus einer Geldanlage außerhalb Deutschlands ebenso der Pflicht zur Versteuerung wie inländische Investitionen. Es ist auch nicht erlaubt, in Deutschland nicht versteuertes Geld auf einem Konto im Ausland zu deponieren. Vor allem in der Schweiz verlangen die Kreditinstitute regelmäßig einen Nachweis über die ordnungsgemäße Versteuerung des angelegten Vermögens und sind dem Kontoinhaber sogar bei einer Selbstanzeige behilflich.

Verzinsung oft gegeben

Viele Guthaben auf Konten bei ausländischen Banken werden verzinst. Die Erträge aus den Investitionen müssen nach der deutschen Zinsinformationsverordnung (ZIV) im Inland versteuert werden. Dazu melden die einzelnen Staaten den Namen und die Adresse des deutschen Kunden, die Kontonummer, die Art der Geldanlage sowie die erzielten Erträge an das Bundeszentralamt für Steuern (BZSt). Über das Amt erfolgt die Überprüfung, ob der Sparer die Zinseinnahmen und sonstigen Erträge in seiner Steuererklärung angeführt hat.

Nicht alle Länder nehmen jedoch an dem Meldeverfahren teil. So ziehen Österreich, Luxemburg und die Schweiz 35 % Quellensteuer direkt von den Zinserträgen ab. 3/4 der Steuer wird anonym an den deutschen Fiskus überwiesen, der somit nicht erfährt, von welchen deutschen Anlegern mit einem Konto im Ausland die Beträge stammen. Die Anleger können sich jedoch auf Antrag die Differenz in Höhe von 10 % zur deutschen Abgeltungssteuer rückvergüten lassen oder sie können sich auf Antrag von der ausländischen Quellensteuer befreien lassen.

Die Vorteile und Nachteile eines Kontos außerhalb von Deutschland

Vorteile:

- Kontoeröffnung ohne Schufa-Abfrage

- attraktive Verzinsung von Guthaben möglich

- günstige Überziehungszinsen möglich

- schnelle Gutschrift von Zahlungseingängen aus dem Ausland

- oft Kontoeröffnung online möglich

- Pfändungen ins Ausland sind schwieriger durchzuführen als im Inland

- durch Geldanlagen im Ausland Absicherung des Vermögens

Nachteile:

- eventuell sprachliche Probleme bei Kontakt mit der ausländischen Bank

- keine Einzugsermächtigung per Lastschrift möglich

- Behörden und andere Zahlungspflichtige aus Deutschland überweisen teilweise nicht ins Ausland

- hohe Gebühren bei Bargeldabhebungen in Deutschland möglich

- lange Bearbeitungszeit für Scheckgutschriften

Suchvolumen

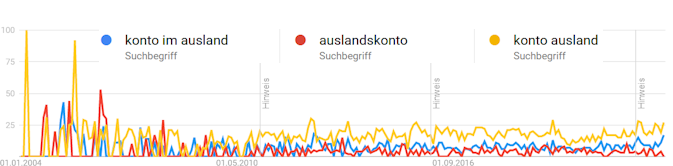

Wie häufig wird nach Auslandskonten im Web gegoogelt? In der Abbildung 1 ist das Suchinteresse für Variationen des Suchbegriffs „auslandskonto“ dargestellt. Laut Google Trends wird am häufigsten „konto ausland“ gesucht. Im Zeitverlauf sind deutliche Schwankungen beim Interesse bei allen 3 Suchbegriffen zu erkennen. Allerdings gibt es keine großen Änderungen, wie beispielsweise ein deutlich zunehmendes Interesse an einem Keyword. Auf der Seite Google Trends Auswertung können Sie mehr über die Statistikaussagen erfahren

Abb. 1: Suchinteresse für verschiedene Suchbegriffe zu „Konto im Ausland“ laut Google Trends von 2004 – 2022. Quelle: trends.google.de

USER: Wie schon gesagt, ist ein Auslandskonto natürlich möglich. Bloß ganz so einfach wie vielfach dargestellt ist es auch nicht mehr. Die Staaten verschärfen die Geldwäschegesetzte zunehmend, zu recht natürlich. Eine Online Eröffnung eines Bank Account, also eines Zahlungsverkehrskontos mal so schnell am PC geht fast nie, siehe auch die Tipps

Da muss der Antragsteller schon persönlich mit seinen Pass Dokumenten bei der Bank vorsprechen. Gerade bei nordamerikanischen Banken (also auch in Kanada, ich habe die Erfahrung in Vancouver bei der Bank Of Canada und der Canadian Western Bank gemacht) wird oft eine Wohnungsbescheinigung zur Kontoeröffnung benötigt.

Es kann schon sein, dass in naher Zukunft über Video-Ident Konten im Ausland eröffnet werden können. Aktuell ist das aber in beispielsweise in Kanada nicht möglich.

Literatur

Ernst S., 2020: SEPA-Lastschrift und EU-Auslandskonto. Link

Bücher

Reinhart Knapp, 2000: Ein Konto im Ausland

Rainer Hellstern, 2015: Das Handbuch zur Rente im Ausland: Den Ruhestand im Süden genießen