Einigung beim Streit der Parteien um die Erbschaftssteuer: Vermittlungsausschuss erzielt Einigung zur Erbschaftsteuer. In der Nacht zum 21. September 2016 haben sich die Unterhändler der Parteien über die Reform der Erbschaftssteuer geeinigt.

Einigung beim Streit der Parteien um die Erbschaftssteuer: Vermittlungsausschuss erzielt Einigung zur Erbschaftsteuer. In der Nacht zum 21. September 2016 haben sich die Unterhändler der Parteien über die Reform der Erbschaftssteuer geeinigt.

Die Erbschaftssteuer ist in Deutschland im Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG) geregelt, das häufig auch nur Erbschaftsteuergesetz genannt wird und hier dokumentiert ist. In der ausführlichen Bezeichnung des Gesetzes wird deutlich, dass nicht nur Erbschaften der Besteuerung unterliegen, sondern auch Schenkungen zu Lebzeiten. Die Finanzbehörden überprüfen eine Steuerpflicht, wenn:

- ein Erwerb von Todes wegen stattgefunden hat

- es zu einer Schenkung unter zwei lebenden Personen kam

- es sich um eine Erbschaft oder eine Schenkung zu einem bestimmten Zweck handelt (Zweckzuwendung)

- es das Vermögen einer Stiftung betrifft, die im Interesse einer Familie errichtet wurde

- es das Vermögen eines Vereins betrifft, der gegründet wurde, um ein Familienvermögen zu binden und der alle 30 Jahre überprüft wird

Die eingenommene Erbschaftssteuer steht den einzelnen Bundesländern zu, die ihre Ausgaben mit den Steuereinnahmen finanzieren. Nicht für jede Erbschaft oder Schenkung muss Erbschaftsteuer gezahlt werden (weitere Informationen finden Sie auch auf der Seite Schenkungssteuer). Es gibt drei Steuerklassen, die sich nach dem Verwandtschaftsgrad oder der sonstigen Beziehung des Erblassers zu den Erben richten. Innerhalb der drei Steuerklassen bestehen bestimmte Freibeträge sowie gestaffelte Steuersätze nach der Höhe des geerbten Vermögens. In 2025 sind aufgrund von Gerichtsurteilen Änderungen im Erbschaftssteuergesetz zu erwarten.

Inhaltsverzeichnis

- 1 Erbschaftssteuersätze

- 2 Erbschaftssteuererklärung

- 3 Freibeträge

- 4 Immobilien

- 5 Formular

- 6 Das Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG)

- 7 Erbschaftssteuer in Spanien

- 8 Schweiz

- 9 USA

- 10 Aktuelle Diskussion zur Erbschaftsteuerreform

- 11 Bundesverfassungsgericht

- 12 Entwicklung des Steueraufkommen durch Erbschaftsteuer

- 13 Literatur

- 14 News

- 14.1 29.09.2016 Die Erbschaftsteuer hat final den Bundestag passiert

- 14.2 21.09.2016 Aktuell: Einigung der Parteien zur Erbschaftssteuerreform

- 14.3 08.09.2016 Wieder keine Einigung im Vermittlungsausschuss, Vertagung auf 21.09.2016

- 14.4 Politik und Institute

- 14.5 Parteien

- 14.6 Pro und Contra

- 14.7 Auszug/Kurzfassung

Erbschaftssteuersätze

Nach § 15 des Erbschaftsteuergesetzes gibt es drei verschiedene Steuerklassen, die sich nach

dem persönlichen Verhältnis des Erben beziehungsweise des Beschenkten zu dem Erblasser oder Schenker richten:

Steuerklasse I: Ehepartner, Lebenspartner einer eingetragenen Lebenspartnerschaft, leibliche Kinder, adoptierte Kinder, Stiefkinder, Enkelkinder, leibliche Eltern, Großeltern, Urgroßeltern (nicht zu verwechseln mit Steuerklasse 1)

Steuerklasse II: Geschwister, Neffen und Nichten ersten Grades, Schwiegersöhne und Schwiegertöchter, Stiefeltern, Schwiegereltern, geschiedene Ehegatten, Lebenspartner einer aufgehobenen Lebenspartnerschaft (nicht zu verwechseln mit Steuerklasse 2)

Steuerklasse III: Freunde, Nachbarn, Lebensgefährten und alle übrigen Erben (nicht identisch mit Steuerklasse 3)

Höhe der Erbschaftssteuersätze

Die Höhe der einzelnen Steuersätze richtet sich nach der Steuerklasse sowie nach der Höhe des vererbten Vermögens. Um den Steuersatz zu ermitteln, wird das gesamte Vermögen des Erblassers zusammengezählt und für Erben der Steuerklasse I ein Freibetrag für Hausrat von 41000 Euro sowie ein weiterer Freibetrag für einen Pkw, Schmuck oder andere Gegenstände in Höhe von 12000 Euro abgezogen. Erben der Steuerklasse II und III wird ein Steuerfreibetrag von 12000 Euro für Hausrat, Kleidung und sonstige bewegliche Gegenstände zugestanden. Der Restbetrag unterliegt in voller Höhe dem anzuwendenden Prozentsatz für die Erbschaftsteuer. Diese beträgt bei den Steuerklasse I und II:

- 7 % Steuerklasse I und 15 % Steuerklasse II bei einem Vermögen bis 75000 Euro

- 11 % Steuerklasse I und 20 % Steuerklasse II bei einem Vermögen bis 300000 Euro

- 15 % Steuerklasse I und 25 % Steuerklasse II bei einem Vermögen bis 600000 Euro

- 19 % Steuerklasse I und 30 % Steuerklasse II bei einem Vermögen bis 6000000 Euro

- 23 % Steuerklasse I und 35 % Steuerklasse II bei einem Vermögen bis 13000000 Euro

- 27 % Steuerklasse I und 40 % Steuerklasse II bei einem Vermögen bis 26000000 Euro

- 30 % Steuerklasse I und 43 % Steuerklasse II bei einem Vermögen von mehr als 26000000 Euro

In der Steuerklasse III müssen die Erben bei einem Vermögen von bis zu sechs Millionen Euro 30 % Erbschaftsteuer zahlen und bei einem höheren geerbten Guthaben den Höchstsatz von 50 %.

Erbschaftssteuererklärung

Da die Einziehung der Erbschaftsteuer in Deutschland eine Angelegenheit der Bundesländer ist, veröffentlicht das Finanzministerium keinerlei Broschüren zu diesem Thema. Auf der Seite des Bundesfinanzministeriums zur Erbschaftssteuer finden Erben jedoch eine Auflistung der Publikationen der Landesfinanzämter, die viele Fragen zur Erbschaftssteuererklärung beantworten. Bei weiteren Unsicherheiten empfiehlt sich das Hinzuziehen eines Steuerberaters.

Erben sind verpflichtet, die Erbschaft innerhalb von drei Monaten nach dem Tod des Erblassers durch eine steuerliche Erwerbsanzeige, auch als formloses Schreiben möglich, bei dem zuständigen Finanzamt anzuzeigen. Die Meldepflicht besteht auch dann, wenn die Erben der Meinung sind, keine Erbschaftsteuer zahlen zu müssen. Diese Meldepflicht entfällt, falls bei einem deutschen Gericht oder einem Notar in Deutschland ein Testament eröffnet wurde oder wenn es sich um eine Schenkung handelt, die von einem Notar beurkundet wurde. In diesem Fall sind die Gerichte und Notare zur Meldung verpflichtet.

Die Wartefrist von mindestens drei Monaten halten auch die Finanzämter ein, bevor sie die Hinterbliebenen auffordern, eine Erbschaftssteuererklärung abzugeben. Die Aufforderung kann aber auch noch nach mehreren Jahren bei den Erben eingehen. Nur nach Aufforderung durch das zuständige Finanzamt müssen die Erben die Erbschaftssteuererklärung abgeben.

Freibeträge

Jeder Erbe darf einen Freibetrag für sich geltend machen, der sich ebenfalls nach dem Verwandtschaftsgrad zu dem Erblasser ermisst. Für Schenkungen unter Lebenden können die individuellen Freigrenzen jeweils nach zehn Jahren erneut genutzt werden. Diese Vorgehensweise empfiehlt sich zum Beispiel bei der Weitergabe großer Vermögen von einem Elternteil an die Kinder, bei denen nach Ablauf von zehn Jahren jeweils ein Betrag bis zum Freibetrag des Kindes erbschaftsteuerfrei verschenkt werden kann.

Jeder Erbe darf einen Freibetrag für sich geltend machen, der sich ebenfalls nach dem Verwandtschaftsgrad zu dem Erblasser ermisst. Für Schenkungen unter Lebenden können die individuellen Freigrenzen jeweils nach zehn Jahren erneut genutzt werden. Diese Vorgehensweise empfiehlt sich zum Beispiel bei der Weitergabe großer Vermögen von einem Elternteil an die Kinder, bei denen nach Ablauf von zehn Jahren jeweils ein Betrag bis zum Freibetrag des Kindes erbschaftsteuerfrei verschenkt werden kann.

Folgende Freigrenzen sieht das Erbschaftsteuergesetz vor:

- Ehepartner oder eingetragene Lebenspartner: 500000 Euro

- Leibliche und adoptierte Kinder, Stiefkinder und die Kinder vorverstorbener Kinder oder Stiefkinder: 400000 Euro

- Enkelkinder: 200000 Euro

- Eltern, Großeltern und weitere Voreltern: 100000 Euro

- Erben nach den Steuerklasse II und III: jeweils 20000 Euro

Ehegatten und Kinder eines Verstorbenen dürfen nach § 17 ErbStG zusätzlich einen Versorgungsfreibetrag geltend machen, der für die Ehepartner bei 256000 Euro liegt. Der Freibetrag für die Kinder richtet sich nach deren Alter und nimmt mit zunehmendem Alter des Kindes ab. Ab dem 27. Lebensjahr besteht für Kinder kein Anspruch auf den Versorgungsfreibetrag mehr, wenn ein Elternteil verstirbt.

Immobilien

Wenn sich unter einer Erbschaft auch Haus oder die Eigentumswohnung befinden, kann die Immobilie nach § 13 ErbStG gegebenenfalls erbschaftsteuerfrei übernommen werden. Das gilt für den hinterbliebenen Ehegatten, falls er für länger als zehn Jahre in der geerbten Immobilie wohnen bleibt. Sofern die Wohnfläche nicht größer als 200 m² ist, müssen auch die Kinder des Erblassers keine Steuer zahlen, sofern sie die Mindestwohnzeit von zehn Jahren beachten.

Falls es sich bei den Erben um andere Personen als die Ehepartner oder die Kinder handelt oder diese Personengruppen die Immobilie nicht für zehn Jahre selbst bewohnen, muss Erbschaftsteuer gezahlt werden. Dabei wird die Höhe der Steuer nicht nach dem Kaufpreis des Hauses oder der Wohnung berechnet. Stattdessen legt das Finanzamt den Verkehrswert der Immobilie zugrunde. Hierbei handelt es sich um den Marktwert, den die Immobilie bei einem Verkauf voraussichtlich erzielen würde. Der Verkehrswert wird durch verschiedene Methoden ermittelt:

- Vergleichswertverfahren

- Sachwertverfahren

- Ertragswertverfahren

Formular

Zur Abgabe der Erbschaftsteuermeldung halten die Finanzämter ein spezielles Formular bereit, das die Steuerpflichtigen auf Anforderung erhalten. Durch Angabe der Anschriften von Erblasser und Erben erkennt das Finanzamt, ob es sich um eine beschränkte oder eine unbeschränkte Steuerpflicht handelt. Lebte einer der Beteiligten in Deutschland oder nicht länger als fünf Jahre vor dem Todesfall im Ausland, handelt es sich um eine unbeschränkte Steuerpflicht. Damit unterliegen auch ausländische Vermögen der Steuerpflicht in Deutschland. Wenn weder der Verstorbene noch der Erbe Inländer waren, betrifft die beschränkte Steuerpflicht nur das Vermögen in Deutschland.

In dem Formular für die Erbschaftsteuererklärung müssen die Vermögenswerte des Verstorbenen zum Todestag genau angegeben werden. Die Angaben erstrecken sich nicht nur auf die Bankguthaben, sondern auch auf:

- Land- und forstwirtschaftliches Vermögen

- Grundvermögen

- Betriebsvermögen

- nicht notierte Anteile an Kapitalgesellschaften

- Wertpapiere

- Bausparguthaben

- Ansprüche auf Steuererstattungen

- Dividendenausschüttungen

- rückständige Löhne und Gehälter des Verstorbenen

- Hausrat

Falls der Erblasser Schulden hinterlassen hat, sind auch diese Beträge in dem Erbschaftssteuer Formular einzutragen.

Diese Vordrucke sind relevant

Erbschaftsteuererklärung Formular Mantelbogen/Hauptantrag

Bei diesem Formular handelt es sich um die eigentliche Erklärung. Die Erklärung umfasst 4 Seiten.

Zeile 1 Todestag

Zeilen 2 – 4 Wohnsitz, Staatsangehörigkeit

Zeilen 7 – 8 Güterstand bei Ehegatten und eingetragenen Lebenspartnern

Zeile 9 Erbvertrag, Testament usw.

Das Erbschaftsteuer- und Schenkungsteuergesetz (ErbStG)

In Deutschland trat das erste Erbschaftsteuergesetz am 1. Juli 1906 in Kraft. Die heute gültige Fassung des Gesetzes stammt aus dem Jahr 1974. In den letzten Jahren wurde das Erbschaftsteuergesetz mehrfach reformiert und geändert und hat zum Teil lebhafte Diskussionen in der Gesellschaft ausgelöst. Das liegt auch daran, dass es in einigen anderen Ländern der Welt keine Erbschaftsteuer mehr gibt. So hat Österreich die Steuer am 1. August 2008 abgeschafft und auch in Schweden, Russland, Ägypten, Indien, Israel, der Türkei oder in Singapur wird die Steuer nicht erhoben.

Einer der wichtigsten Kritikpunkte besagt, dass durch die Erbschaftsteuer ein bereits versteuertes Vermögen nochmals mit einer Abgabe belegt wird. Außerdem greift der Staat direkt in die Autonomie einer Familie ein, weshalb zunächst Ehepartner und Kinder des Erblassers von der Steuerpflicht befreit waren. Nach einigen Änderungen müssen jedoch seit dem Jahr 1955 auch die engsten Verwandten Erbschaftsteuer zahlen, sofern das geerbte Vermögen bestimmte Freigrenzen übersteigt.

Damit die Finanzämter ermitteln können, ob die Hinterbliebenen Steuern zahlen müssen, sind sowohl die Erben als auch die Banken und Sparkassen in Deutschland verpflichtet, Angaben zum Erbe zu machen. Kreditinstitute, Vermögensverwalter und Versicherungen müssen nach § 33 ErbStG innerhalb von vier Wochen, nachdem sie vom Tod ihres Kunden erfahren haben, für Privatpersonen eine Erbschaftsteuermeldung an die Finanzbehörden erstellen. Für juristische Personen erfolgt keine Meldung durch die Kreditinstitute. Nach § 1 der Erbschaftsteuer-Durchführungsverordnung muss die Meldung ab einem Gesamtguthaben von 5000 Euro erfolgen. Die Adresse des zuständigen Finanzamts ermitteln die Sachbearbeiter bei den Banken, Bausparkassen oder sonstigen Finanzunternehmen über die Internetseite des bzst.de. Dabei fällt auf, dass die Zuständigkeit der Finanzämter für die Erbschaftssteuer sich von der Zuständigkeit für die Einkommensteuer oder für andere Steuern unterscheidet.

Meldung beim Finanzamt

Die sogenannte Finanzamt-Meldung muss folgende Angaben enthalten:

- Name und Adresse des Verstorbenen

- Name und Adresse der Person, die die Bank über den Tod des Kontoinhabers informiert hat

- das Todesdatum

- Sämtliche Kontonummern der aktiven Konten des Erblassers inklusive Kontostand, auch wenn der Kontostand Null Euro beträgt.

- Eine Auflistung aller Wertpapiere inklusive Wertpapierkennnummer (WKN) und Kurs per Todestag. Bei Investmentanteilen muss auch der Zwischengewinn seit der letzten Zinszahlung bis zum Todestag berechnet und gemeldet werden, ebenso bei Anleihen mit einer laufenden Verzinsung die ermittelten Stückzinsen.

- die Angabe, ob es sich um Einzelkonten oder um Gemeinschaftskonten des Erblasser handelt

- die Angabe, ob für einzelne Konten einen Todesfallbegünstigung, also eine Schenkung zu Lebzeiten des Kontoinhabers, vorhanden ist

- die Angabe, ob der Verstorbene ein Schließfach bei der Bank unterhielt

Die genauen Kontostände, die gemeldet werden müssen, werden vom Bundesministerium der Finanzen (BMF) als Kontostand per Vortodestag als Buchungsschnitt des Todestages definiert (BMF 2.3.1989, IV C 3 – S 3844 – 1206/88, DB 1989 S. 605). In der Praxis bedeutet dies, dass die deutschen Kreditinstitute nicht bei jedem verstorbenen Kunden den Kontostand genau zum Todeszeitpunkt, der auf der Sterbeurkunde festgehalten ist, angeben können. Daher enthält die Erbschaftsteuermeldung an das Finanzamt die Angaben über die Guthaben, die sich zu Beginn des Todestages auf den Konten des Verstorbenen befunden haben. Wenn sich in Einzelfällen herausstellt, dass die gemeldeten Kontostände nicht stimmen, zum Beispiel durch unterschiedliche Valutierung einiger Buchungen, nimmt die Bank eine manuelle Korrektur der Finanzamt-Meldung vor. Sowohl die Mitteilungen an die Finanzbehörden als auch eventuelle Korrekturen erfolgen kostenlos für die Hinterbliebenen. Die Meldung der Kontostände eines verstorbenen Kunden stellt eine große Ausnahmeregelung zum Bankgeheimnis dar.

Erbschaftssteuer in Spanien

In Spanien unterliegen sowohl Erbschaften als auch Schenkungen zu Lebzeiten der spanischen Erbschaftsteuer. Die gesetzlichen Regelungen finden sich um Erbschaft- und Schenkungsteuergesetz Impuesto sobre sucesiones y donaciones. Das staatliche spanische Erbschaftsteuerrecht hat in ganz Spanien außer in Navarra und im Baskenland Gültigkeit. Daneben bestehen noch 17 autonome Gemeinschaften (Comunidades Autónomas, CCAA), die in einigen Punkten des Steuerrechts, wie der Festlegung der Freibeträge oder der Steuersätze, abweichende Entscheidungen treffen können. Diese abweichenden Angaben gelten, falls der Erblasser in einer der autonomen Gemeinschaften seinen Wohnsitz hatte und auch der Erbe in Spanien wohnt. Falls ein Erbe mehr als 183 Tage im Jahr in Spanien lebt, unterliegen sowohl die spanischen als auch alle ausländischen Vermögenswerte der spanischen Erbschaftsteuer. Hier finden Sie Informationen zur Mehrwertsteuer in Spanien.

Schweiz

Die Schweizer Kantone sind für die Erbschaftsteuer zuständig. Außerdem haben einige Kantone bestimmten Gemeinden erlaubt, Erbschaftsteuer zu erheben. 25 der 26 Schweizer Kantone berechnen Erbschaftsteuer, nur im Kanton Schwyz sind die Erben von der Zahlung befreit. Außerdem wird in allen Kantonen, mit Ausnahme des Kantons Luzern, eine Schenkungssteuer erhoben, die der Erbschaftsteuer entspricht. Jeder Schweizer Kanton setzt seine eigenen Steuersätze fest, die sich zum Teil erheblich voneinander unterscheiden.

USA

In den USA unterliegt der ungeteilte Nachlass der amerikanischen Erbschaftssteuer. Darüber hinaus erheben einige Bundesstaaten der USA eine zusätzliche Steuer bei einem Erwerb von Todes wegen. Daher finden sich sowohl die Bezeichnung „estate“ als auch „inheritance“ bei der Angabe der Steuern. Estate entspricht in der deutschen Übersetzung einer Nachlasssteuer, während inheritance der Erbschaftsteuer entspricht. Nicht jeder amerikanische Bundesstaat erhebt diese Steuern und auch die Steuersätze sind von Staat zu Staat unterschiedlich hoch.

Aktuelle Diskussion zur Erbschaftsteuerreform

An dieser Stelle soll ein Querschnitt zur aktuellen Diskussion um die Reform der Erbschaftssteuer gegeben werden.

DIE FAMILIENUNTERNEHMER – ASU e.V.

Bei dieser Vereinigung handelt es sich um den Verband von Zusammenschluss 180.000 Familienunternehmern in Deutschland. Der Verband vertritt die wirtschaftlichen Interessen der familiengeführten Unternehmer, die als Arbeitgeber für 8 Millionen Jobs stehen.

DIE FAMILIENUNTERNEHMER begleiten die Entwürfe zur Erbschaftssteuerreform sehr aufmerksam und durchaus in einigen Punkten auch kritisch und hat dazu eine Broschüre online gestellt. Der Hintergrund ist, das das neue Erbschaftssteuergesetz wesentliche Veränderungen bei der Vererbung von Betrieben vorsieht. Es geht dabei beispielsweise um:

- Neuregelung des begünstigten Vermögens in Abgrenzung zum nicht begünstigten Verwaltungsvermögen

- Neukonzeption der Verschonung größerer Vermögen und

- Neugestaltung der Lohnsummenregelung

DIE FAMILIENUNTERNEHMER bemängeln beispielsweise aufgrund von mangelnder Präzisierung in dem Gesetzesentwurfs zum Thema Neuregelung des begünstigten Vermögens den Ermessensspielraum der Finanzämter „ob überhaupt und wann ein Wirtschaftsgut noch überwiegend dem Hauptzweck des Unternehmens dient oder eben nicht.“

Der Punkt „Neukonzeption der Verschonung“ (Schonungsbedarfsprüfung) ist für die DIE FAMILIENUNTERNEHMER von besonderer Bedeutung. Nach dem bislang gültigen Erbschaftssteuergesetz konnten Unternehmen vollständig von der Erbschaftssteuer verschont werden wenn nach ErbStG §13a „Der Wert von Betriebsvermögen, land- und forstwirtschaftlichem Vermögen und Anteilen an Kapitalgesellschaften im Sinne des § 13b Abs. 4 bleibt insgesamt außer Ansatz (Verschonungsabschlag). Voraussetzung ist, dass die Summe der maßgebenden jährlichen Lohnsummen (Absatz 4) des Betriebs, bei Beteiligungen an einer Personengesellschaft oder Anteilen an einer Kapitalgesellschaft des Betriebs der jeweiligen Gesellschaft, innerhalb von fünf Jahren nach dem Erwerb (Lohnsummenfrist) insgesamt 400 Prozent der Ausgangslohnsumme nicht unterschreitet (Mindestlohnsumme).“

Das Bundesverfassungsgericht hat eine Bedürfnisprüfung für größere Betriebe zusätzlich angemahnt, ohne dazu konkrete Zahlen zu nennen.

Die Frage ist nun, wo ist die Freigrenze und wird das Privatvermögen mit dazu gerechnet: liegt die Freigrenze bei 26 Millionen Euro oder bei 100 Millionen Euro oder…?

Bundesverfassungsgericht

Das Bundesverfassungsgericht gibt durch die Pressemitteilung Nr. 41/2016 vom 14. Juli 2016 einen neuen Verhandlungstermin für das Normenkontrollverfahren zur Ergbschaftssteuer bekannt. Die Hintergründe:

Da die Bundesregierung die Reform der Erbschaftssteuer nicht innerhalb der vom Bundesverfassungsgericht gesetzte Frist zum 30.06.2016 umgesetzt hat, kommt das Thema erneut auf die Tagesordnung. Das Bundesverfassungsgericht wird daher Ende September erneut über das weitere Vorgehen im Normenkontrollverfahren in Sachen Erbschaftssteuer und Schenkungssteuer beraten. Es könnte sein, dass das Bundesverfassungsgericht selbst eine rechtsbindende Anweisung als Vollstreckungsbeschlusses für eine Übergangsregelungen erklärt. Was auch immer geschieht, bis dahin ist die bisherige Rechtlage gültig.

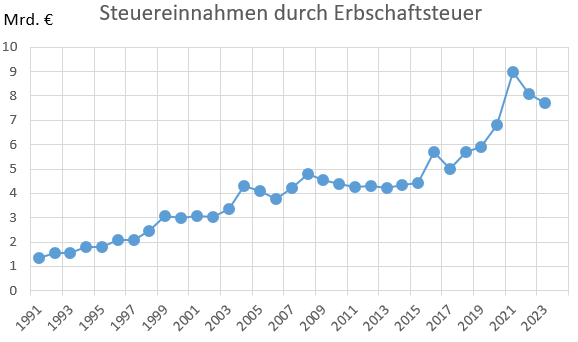

Entwicklung des Steueraufkommen durch Erbschaftsteuer

Wie hat sich das Steueraufkommen der reinen Erbschaftssteuer (ohne Schenkungssteuer) in Deutschland entwickelt? Der zeitliche Verlauf ist in der Abbildung 1 dargestellt. Die Entwicklung ist eindeutig, der Staat profitiert seit langfristig von einem zunehmenden Steueraufkommen. Seit 2010 hat die Zunahme an Dynamik eingebüßt und seit 2015 steigen die Einnahmen wieder deutlich.

Abb 1: Entwicklung der Steuereinnahmen durch Erbschaftssteuer, ohne Schenkungssteuer, von 1991 – 2023. Datenquelle: destatis.de

Die Entwicklung der Steuereinnahmen durch die Erbschaftssteuer in Deutschland von 1991 bis 2023 zeigt eine kontinuierliche Aufwärtsbewegung mit einem Höchstwert von 9 Mrd. Euro im Jahr 2021.

Zu Beginn des Beobachtungszeitraums lagen die Einnahmen im Jahr 1991 bei 1,3 Milliarden Euro. In den folgenden Jahren stiegen die Einnahmen kontinuierlich an, wobei 1992 mit 1,5 Milliarden Euro und 1993 mit 1,6 Milliarden Euro einen leichten Anstieg verzeichneten.

Dieser Trend setzte sich in den folgenden Jahren fort, sodass die Steuereinnahmen bis 1996 auf 2,1 Milliarden Euro anstiegen. Ein markanter Anstieg fand im Jahr 1998 statt, als die Einnahmen auf 2,5 Milliarden Euro kletterten und 1999 weiter auf 3,1 Milliarden Euro anwuchsen. Die Einnahmen blieben in den nächsten Jahren relativ stabil, mit kleineren Schwankungen um die 3 Milliarden Euro-Marke bis zum Jahr 2002.

Trend ab 2003

Ab 2003 ist ein deutlicher Anstieg zu beobachten, als die Einnahmen auf 3,4 Milliarden Euro stiegen. Im Jahr 2004 erreichten sie sogar 4,3 Milliarden Euro, bevor sie in den folgenden Jahren zwischen 3,8 und 4,8 Milliarden Euro schwankten. Dieser Zeitraum zeigt, dass die Steuereinnahmen durch die Erbschaftssteuer in den frühen 2000er Jahren eine neue, höhere Ebene erreicht haben.

Ein signifikanter Anstieg ist im Jahr 2016 zu verzeichnen, als die Einnahmen auf 5,7 Milliarden Euro sprangen. Diese erhöhte Ebene wurde in den folgenden Jahren weitgehend gehalten, mit einer weiteren Steigerung auf 6,8 Milliarden Euro im Jahr 2020. Besonders bemerkenswert ist das Jahr 2021, in dem die Einnahmen auf ein Rekordniveau von 9,0 Milliarden Euro anstiegen. Dies könnte auf spezielle steuerliche Anpassungen oder außergewöhnlich hohe Erbschaften in diesem Jahr zurückzuführen sein.

Im Jahr 2022 gingen die Einnahmen leicht auf 8,1 Milliarden Euro zurück und sanken 2023 weiter auf 7,7 Milliarden Euro. Trotz dieser leichten Rückgänge in den letzten beiden Jahren bleibt das Niveau der Steuereinnahmen durch die Erbschaftssteuer im Vergleich zu den 1990er Jahren und frühen 2000er Jahren deutlich höher. Insgesamt zeigt die Entwicklung eine langfristig steigende Tendenz mit einigen Höhen und Tiefen, was die Bedeutung der Erbschaftssteuer als Einnahmequelle für den Staat unterstreicht.

Aktuelle Trends bei der Erbschaftssteuer, was könnte sich 2025 ändern

Der Entwurf des ersten Jahressteuergesetzes 2024 enthält zahlreiche Anpassungen im Erbschaftssteuergesetz und im Bewertungsgesetz. Diese Änderungen basieren auf aktuellen Entscheidungen des Bundesfinanzhofs und des Europäischen Gerichtshofs (EuGH, Rs C 394/20). Die geplanten Änderungen im Erbschaftssteuergesetz zielen darauf ab, aktuelle Rechtsprechungen umzusetzen und mehr Gerechtigkeit zu schaffen. Erbinnen und Erben sollten sich frühzeitig informieren, um von den neuen Regelungen zu profitieren. Die wichtigsten Neuerungen im Überblick:

Nachlassverbindlichkeiten

Beschränkt steuerpflichtige Erbinnen und Erben sollen künftig Nachlassverbindlichkeiten anteilig steuermindernd abziehen können. Der Europäische Gerichtshof hat dies in der Rechtssache C-394/20 entschieden. Die geplante Neufassung des § 10 Abs. 6 Erbschaftsteuergesetz sieht vor, dass ein Abzug möglich ist, soweit der Nachlass der deutschen Besteuerung unterliegt.

Abschlag für vermietete Immobilien

Der bisher nur für vermietete Inlandsimmobilien geltende Befreiungsabschlag von 10 Prozent soll erweitert werden. Künftig gilt dieser Abschlag auch für vermietete Immobilien in Drittstaaten. Voraussetzung ist, dass mit dem jeweiligen Drittstaat ein Informationsaustauschabkommen zur Erbschaftsteuer besteht.

Erweiterte Stundungsregelungen

Eine Stundung der Erbschaftsteuer soll künftig auch für eigengenutzte oder fremd vermietete Wohnungen möglich sein. Diese neuen Stundungsmöglichkeiten greifen, wenn die Steuer nicht aus eigenem Vermögen gezahlt werden kann. Sie sollen verhindern, dass Immobilien verkauft werden müssen, um die Steuer zu begleichen.

Prognosen via Google

Wie entwickelt sich das Interesse an dem Begriff Erbschaftssteuer im Internet? Dazu liefert Google über sein Tool Google Trends Einblicke, wie die Abbildung 2 zeigt.

Abb. 1 Zeitlicher Verlauf für das Interesse an „Erbschaftssteuer“ bei Google Trends Deutschland, 2004 – 2024. Quelle: www.google.de/trends

Die Daten zeigen ein nachlassendes Interesse während des Betrachtungszeitraums. Seit 2016 wurde der Begriff weniger als die Hälfte so oft nachgefragt wie 2004. Eine Prognose gibt Google aufgrund ungenügender Datenlage leider nicht. Hier finden Sie Informationen für die Interpretation von Google Trends Daten.

Räumlicher Bezug

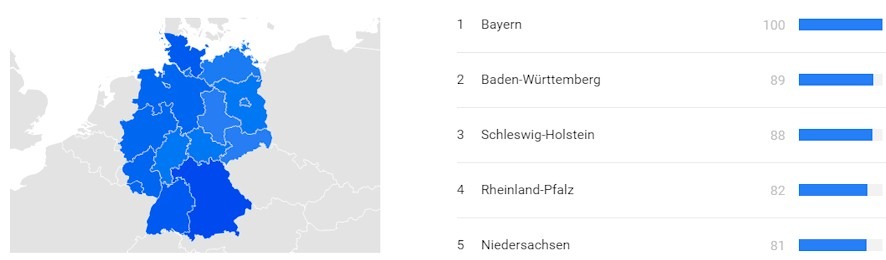

Google liefert Informationen zum räumlichem Bezug für den Suchbegriff „Erbschaftssteuer“ nach Bundesland und Stadt. Eine Auswertung der Daten für verschiedene Untersuchungsperioden ergibt als Fazit eine geografisch unterschiedlich stark ausgeprägte Suche in Deutschland (Abbildung 2).

Abb. 1 Räumlicher Bezug nach Bundesland für das Interesse an „Erbschaftssteuer“ bei Google Deutschland, 2004 – 2016. Quelle: www.google.de/trends

Dargestellt sind die 5 Bundesländer mit dem höchsten Suchvolumen am gesamten Suchaufkommen. Bayern hat das relativ höchste Suchvolumen. Die nicht aufgeführten Bundesländer haben geringere Suchvolumina. Interessant ist die Entwicklung im Zeitverlauf, die in der Tabelle 2 dargestellt ist.

Tab. 2: Top 5 Bundesländer bei der Google Suche nach „Erbschaftssteuer“ der letzten 10 und 5 Jahre sowie der letzten 12 Monate

| Suchzeitraum | 2004 – 2016 | 2011 – 2016 | 2015 – 2016 |

| Position 1 | Bayern | Bayern | Saarland |

| Position 2 | Baden-Württemberg | Baden-Württemberg | Bayern |

| Position 3 | Schleswig-Holstein | Saarland | Schleswig-Holstein |

| Position 4 | Rheinland-Pfalz | Schleswig-Holstein | Baden-Württemberg |

| Position 5 | Niedersachsen | Hessen | Bremen |

Literatur

Hier finden Sie eine Auswahl an relevanter Literatur

Bücher

Troll M., Gebel D. , Jülicher M: 2009 Erbschaftsteuer- und Schenkungsteuergesetz. Loseblattkommentar, 7. Auflage. Vahlen, München, ISBN 978-3-8006-2402-7.

Web

Baden-Württemberg: Anleitung Erbschaftssteuer

News

31.08.2021 Den Wahlprogrammen mehrerer Parteien nach ist die Erbschaftssteuer reformbedürftig. Die SPD schreibt in ihrem Zukunftsprogramm große Betrieibsvermögen und vermögenshaltene Familienstiftungen sollten höher als bisher besteuert werden.

18.01.2017 Das Bundesfinanzministerium hat aufgrund der Gesetzesänderung die Festsetzung der Erbschaftsteuer sowie Feststellungen nach § 13a Absatz 1a ErbStG a.F. und nach § 13b Absatz 2a ErbStG a.F. mit Vorläufigkeitsvermerk aufgehoben.

19.10.2016 Hohe Vermögen entstehen oft durch Erbschaft

Nach einer nicht repräsentativen Studie des Institut für Wirtschaftsforschung (DIW) mit dem Titel „Hochvermögende in Deutschland“ von von Miriam Ströing, Markus M. Grabka und Wolfgang Lauterbach stammen rund 3/4 aller hohen Vermögen aus einer Erbschaft oder Schenkung.

„Neben Selbständigkeit und Unternehmertum spielen für hohe Vermögen Schenkungen und Erbschaften eine große Rolle. Etwa drei Viertel der befragten Hochvermögenden über 40 kamen bereits in den Genuss einer Schenkung oder einer Erbschaft, 18 Prozent sogar zweier oder mehr. In der Bevölkerung insgesamt haben lediglich knapp über ein Drittel der über 40-Jährigen einen solchen Transfer erhalten. „Hochvermögende haben in der Regel mehrfach und dabei überdurchschnittlich hohe Beträge geerbt oder Vermögen geschenkt bekommen“, so DIW-Experte Markus M. Grabka, Ko-Autor der Studie. Die Hochvermögenden wurden nach relevanten Gründen für ihre Vermögenssituation gefragt. Die häufigste Antwort entfiel dabei mit zwei Dritteln auf Erbschaften und Schenkungen, gefolgt von Selbständigkeit beziehungsweise Unternehmertum. Ein Fünftel der reichen Frauen gab an, dass eine Heirat der Hauptgrund für die erreichte Vermögensposition war.“

„Die Ergebnisse der Studie können Anlass sein darüber nachzudenken, ob die Erbschafts- und Schenkungsbesteuerung ein geeignetes Instrument ist, um in der Gesellschaft für mehr Chancengleichheit zu sorgen. „Ein Überdenken der gegenwärtig milden Erbschafts- und Schenkungssteuer halte ich persönlich für sinnvoll“, so Grabka, „in Deutschland ist die Vermögensungleichheit besonders hoch und die Erbschaftssteuer kann da als Korrekturinstrument dienen. Die jüngste Reform gewährleistet dies aber nicht und packt grundlegende Probleme nicht an.“

29.09.2016 Die Erbschaftsteuer hat final den Bundestag passiert

Der Bundestag hat gegen die Stimmen der Grünen und die DIELINKE mit einer Mehrheit die Reform der Erbschaftssteuer am 29.09.2016 im Plenum beschlossen. U. a. beträgt damit der Kapitalisierungsfaktor maximal 13,75, mit der das Betriebsergebnis für die Ermittlung der Besteuerung multipliziert wird.

21.09.2016 Aktuell: Einigung der Parteien zur Erbschaftssteuerreform

…..im Vermittlungsausschusss des Bundesrates. Allerdings: Parlament und Bundesrat müssen noch zustimmen.Hier der komplette Text. Quelle: https://www.bundesrat.de/SharedDocs/downloads/DE/va/20160922-ergebnis.pdf?__blob=publicationFile&v=2

Deutscher Bundestag

Drucksache 18/9690

18. Wahlperiode

22.09.2016

Beschlussempfehlung

des Vermittlungsausschusses

zu dem Gesetz zur Anpassung des Erbschaftsteuer- und Schenkungsteuergesetzes

an die Rechtsprechung des Bundesverfassungsgerichts

– Drucksachen 18/5923, 18/6279, 18/8911, 18/8912, 18/9155 –

08.09.2016 Wieder keine Einigung im Vermittlungsausschuss, Vertagung auf 21.09.2016

Auch beim Treffen des Vermittlungsausschuss am 08.09.2016 konnte keine Einigung zur Erbschaftsteuerreform erreicht werden und vertagte den Fall auf den 21.09.2016 zur weiteren Verhandlung. Bis dahin soll eine Arbeitsgruppe Möglichkeiten für eine Einigung suchen.

Auf der Tagesordnung des Vermittlungsausschuss am 08.08.2016 stand:

Gesetz zur Anpassung des Erbschaftsteuer- und Schenkungssteuergesetzes an die Rechtsprechung des Bundesverfassungsgerichts

BT-Drs. 18/5923 Gesetzentwurf der Bundesregierung und Stellungnahme des Nationalen Normenkontrollrates

BT-Drs. 18/6279 Stellungnahme des Bundesrates und Gegenäußerung der Bundesregierung

BT-Drs. 18/8911 Beschlussempfehlung und Bericht des Finanzausschusses

BT-Drs. 18/8912 Bericht des Haushaltsausschusses

BR-Drs. 344/16 Gesetzesbeschluss des Deutschen Bundestages

BR-Drs. 344/16 (Beschluss)

BT-Drs. 18/9155 Anrufung des Vermittlungsausschusses durch den Bundesrat

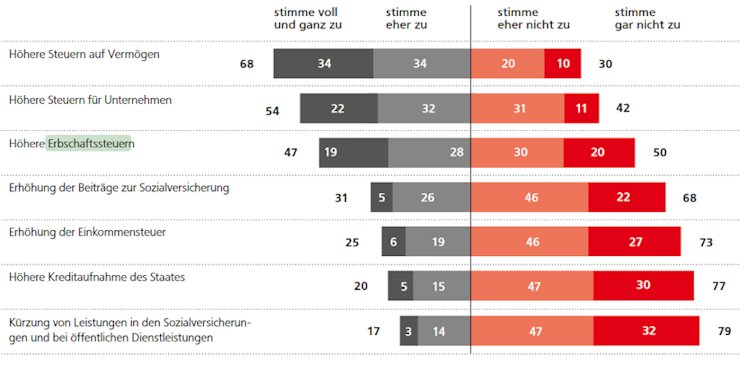

28.07.2016 Friedrich-Ebert-Stiftung Umfrage „Die Zukunft des Wohlfahrtsstaates„:

47% der Bevölkerung würden Anhebung der Erbschaftssteuer begrüßen (Abbildung 2). Die Friedrich-Ebert-Stiftung hat durch TNS Infratest 2000 Bürger im Alter von über 18 Jahren dazu befragt, wie sie zur Reformpolitik in Deutschland stehen und wie sie sich den Wohlfahrtstaat zukünftig vorstellen. Das Fazit der Umfrage ist eindeutig. 82 Prozent der Befragten sehen aktuell eine hohe soziale Ungleichheit in Deutschland. Der überwiegende Teil der Befragten würde einen weiteren Ausbau der Leistungen der Sozialversicherungen Staates befürworten – ohne allerdings dafür selbst mehr zahlen zu wollen. In diesem Zusammenhang plädierten 47% der Befragten für eine Anhebung der Erbschaftssteuer.

Abb. 2: Umfrage zur Finanzierung des Wohlfahrtstaates: Antworten in Prozent auf verschiedene Fragen, wie der Wohlfahrtstaat finanziert werden sollte. Quelle: library.fes.de/pdf-files/wiso/05789.pdf

Politik und Institute

17.07.2016 Kretschmann kritisiert Schäuble: Der baden-württembergische Ministerpräsident Winfried Kretschmann gibt dem Bundesfinanzminister wegen zu später Reaktion eine Mitschuld am Scheitern der Erbschaftssteuer Reform. Schäuble habe den Gesetzentwurf zu spät vorgelegt.

15.07.2016 Der Präsident des ifo Instituts Clemens Fuest fordert 8% für alle auf alles: Fuest argumentiert die Ausnahmeregelung wäre zu komplex und ungerecht. „Die persönlichen Freibeträge sollten dabei erhalten bleiben. Dass die Erbschaftsteuer nicht innerhalb der vom Verfassungsgericht gesetzten Frist reformiert werden konnte, liegt daran, dass die Politik einen grundlegend falschen Ansatz verfolgt: Die Kombination aus hohen Steuersätzen und Ausnahmen für Unternehmen kann nicht zu einer gerechten und wirtschaftlich tragbaren Erbschaftsteuer führen“

08.07.2016 Der Bundesrat hat die Reform des Erbschaftssteuergesetzes geprüft nicht verabschiedet und den Vermittlungsausschuss von Bundestag und Bundesrat mit einer Revision beauftragt. Die stimmberechtigten Mitglieder von Bündnis 90/Die Grünen, DIE LINKE und die SPD wollten die günstigere Besteuerung von Firmenerben, die in ihren Augen eine Verschonung der Erben darstellt, nicht mittragen.

„Der federführende Finanzausschuss und der Wirtschaftsausschuss empfehlen dem Bundesrat,

zu dem Gesetz gemäß Artikel 77 Absatz 2 des Grundgesetzes die Einberufung des Vermittlungsausschusses mit dem Ziel der grundlegenden Überarbeitung, insbesondere unter folgenden Gesichtspunkten zu verlangen: ….“

Parteien

Bündnis 90/Die Grünen

20.06.2016 Erbschaftsteuer-Kompromiss: hochkompliziert und nicht verfassungsfest

08.07.2016 Abschlussbericht der Koordinierungsgruppe Finanz – und Steuerpolitik von Bündnis 90/Die Grünen ……wirkt die Erbschaftsteuer in ihrer jetzigen Form regressiv – je höher die Erbschaft oder Schenkung, je niedriger die effektive Steuerbelastung

CDU

22.06.2016 CDU/CSU Neuregelung der Erbschaftsteuer schafft Rechtssicherheit

CSU

Für eine gerechte Erbschaftsteuer. Die Wandzeitung zum Thema Erbschaftsteuer

DIE LINKE

06.09.2016 Die Steuern für Vermögende müssen angehoben werden

24.06.2016 Sahra Wagenknecht Rede „Erbschaftssteuerreform ist eine Kapitulation vor der Macht steinreicher Firmenerben“

SPD

24.06.2016 Warum die neue Erbschaftsteuer zu mehr Steuergerechtigkeit führt

Pro und Contra

Hans-Böckler-Stiftung 02.06.2016 Erbschaftsteuer: Verfassungsgerechtes Alternativmodell kann Aufkommen deutlich steigern, ohne Jobs zu gefährden

09.08.2016 Erbschaftsteuer-Reform 2016 – Vergleich mit dem bisher geltenden Recht in Fallbeispielen

Kurzexpertise im Auftrag von Campact, Berlin, 9. August 2016

von Dipl.-Volksw., Dipl.-Verwaltungsw. (FH) Birger Scholz, FU Berlin Prof. Dr. Achim Truger, HWR Berlin

Auszug/Kurzfassung

„Das Bundesverfassungsgericht hat im Dezember 2014 Teile des Erbschaft- und Schenkungsteuergesetzes für verfassungswidrig erklärt. Im Zentrum seiner Kritik stand die unverhältnismäßige Privilegierung des Betriebsvermögens. Die Privilegierungen waren so großzügig ausgestaltet, dass es zu einer weitgehenden Verschonung des Betriebsvermögens im Rahmen der Erbschaftsteuer kam. Den Bundesländern, denen das Aufkommen zusteht, entgingen deshalb jährlich mehrere Milliarden Euro – das Bundesfinanzministerium hat die Steuerausfälle zwischen 2009 und 2014 mit 43,5 Mrd. Euro berechnet.

Gleichzeitig wurde die Steuergerechtigkeit ausgehöhlt, weil Erben von extrem hohen Betriebsvermögen gar nicht oder nur sehr gering besteuert wurden, während Erben von viel geringeren anderen Vermögenwerten weitaus stärker herangezogen wurden.

Der Gesetzgeber hat die Kritik des Bundesverfassungsgerichts in der Reform durch einige Verschärfungen formal berücksichtigt. Weil dadurch viele Unternehmenserben mit spürbaren Mehrbelastungen hätten rechnen müssen, wurden zahlreiche Vorkehrungen und zum Teil ganz neue Privilegierungen eingeführt, um genau dies zu verhindern. Mittlerweile rechnet das Bundesfinanzministerium mittelfristig nur mit einem geringen Mehraufkommen von 100 Mio. Euro, während einzelne Bundesländer (NRW, Niedersachsen und Berlin) bezweifeln, dass es ein

Mehraufkommen geben wird.

In der vorliegenden Expertise wurden Vergleichsrechnungen vorgenommen, die das bislang geltende Recht mit der vom Bundestag verabschiedeten Reform für verschiedene hypothetische Beispielfälle vergleichen. Dabei wurden mehrere weiter

bestehende oder neu eingeführte Privilegien berücksichtigt. Im Einzelnen sind dies:

die 26 Mio. Euro-Schwelle bei der Bedürfnisprüfung, der Abschmelztarif, die Absenkung des Kapitalisierungsfaktors, die Bewertungsabschläge für Familienunternehmen, die Investitionsklausel, der Freibetrag von 10 Prozent für das

Verwaltungsvermögen, die Möglichkeit der voraussetzungslosen zinslosen Stundung für 10 Jahre sowie die Möglichkeit strategischer Schenkungen.“

Ähnliche Artikel

Umsatzsteuergesetz – in der Übersicht