Die Zinssätze werden aktuell massiv durch die Geldpolitik der EZB und der FED gesteuert. Die Notenbanken stecken dabei in einem Dilemma: hohe Inflationsraten erfordern höhere Leitzinsen. Höhere Leitzinsen wiederum sind Gift für die Konjunktur und können in eine Rezession führen.

Die Zinssätze werden aktuell massiv durch die Geldpolitik der EZB und der FED gesteuert. Die Notenbanken stecken dabei in einem Dilemma: hohe Inflationsraten erfordern höhere Leitzinsen. Höhere Leitzinsen wiederum sind Gift für die Konjunktur und können in eine Rezession führen.

Durch diverse Krisen seit 2008 wird das Geschehen an den Finanzmärkten immer stärker durch die Notenbanken und die Politik beeinflusst. Dies betrifft neben den Auswirkungen der Geldmengenvermehrung via politische Einflussnahme über die Notenbanken besonders die Zinsen für die Baufinanzierung, Festgeld und Tagesgeld, Kreditzinsen und Dispozinsen. Unser Ratgeber für die Zinsentwicklung Prognose 2024 gibt eine Einschätzung relevanter Marktakteure für die Entwicklung aktuell mit % Tabellen.

Direkt und indirekt führten die fiskalischen und geldpolitischen Maßnahmen der politisch Verantwortlichen in der EZB und den einzelnen Ländern, insbesondere Deutschland und Frankreich zu kontinuierlichen Senkungen bei Tagesgeld Zinsen. Boten die Banken Anfang des Jahres 2012 noch 2,75% in der Spitze, waren es Anfang 2022 nur noch 0,1% und nur für Neukunden. In 2023 haben alle Zinssätze wieder deutlich angezogen. Allerdings ist in 2024 das Zinshoch bereits erreicht. Viele Prognosen deuten auf weiter fallende Zinsen in 2024 hin, denn die EZB wird in diesem Jahr nochmals die Leitzinsen senken. Aktuell sind bei Tagesgeldzinsen und Festgeld in der Spitze knapp um die 3,5% möglich. Tendenz aber zumindest beim Tagesgeld abnehmend. Sparer erhalten trotz gestiegener Zinsen aufgrund der hohen Inflation aber immer noch deutlich negative Realzinsen für ihre Ersparnisse. Trotzdem: Die Zins-Aussichten für die nächsten Monate sind gut!

Unser Ratgeber möchte eine kleine Einführung in die nationale und internationale Zinslandschaft geben.

Inhaltsverzeichnis

- 1 Zinsentwicklung Prognose 2024 – Tagesgeld – Festgeld – Zinsen und Renditen Bundesanleihen, Kreditzinsen

- 2 Einzelkonto oder Gemeinschaftskonto

- 3 Die Politik dreht an mehreren Stellschrauben, um die Zinsen zu manipulieren

- 4 Notenbanken reagierten mit Zinssenkungen mit aggressiven Zinserhöhungen

- 5 Die höchsten Zinsen gibt es bei den Onlinebanken

- 6 Schuldner profitieren

- 7 Was ist der Unterschied zwischen Effektivzins und Nominalzins?

- 8 News, Literatur und Quellennachweise

Zinsentwicklung Prognose 2024 – Tagesgeld – Festgeld – Zinsen und Renditen Bundesanleihen, Kreditzinsen

Mit Ausnahme der Japanischen Notenbank werden 2024 voraussichtlich alle bedeutenden Zentralbanken die Leitzinsen senken. Die Leitzinsen beeinflussen besonders die kurz- und mittelfristigen Zinsen, also Tagesgelder und Festgelder mit Laufzeiten bis etwa 3 Jahren. Die langfristigen Zinsen werden von vielen weiteren Faktoren beeinflusst.

Mit Ausnahme der Japanischen Notenbank werden 2024 voraussichtlich alle bedeutenden Zentralbanken die Leitzinsen senken. Die Leitzinsen beeinflussen besonders die kurz- und mittelfristigen Zinsen, also Tagesgelder und Festgelder mit Laufzeiten bis etwa 3 Jahren. Die langfristigen Zinsen werden von vielen weiteren Faktoren beeinflusst.

Aktuell sind am Markt für kurzfristige Zinsen für 2024 Zinssenkungen eingepreist.

Die gilt in geringerem Maß auch für längerfristige Zinsanlagen. Allerdings gehen hier die Prognosen für das kommende Jahr bereits wieder von leicht steigenden Zinssätzen aus.

Sparzinsen Prognosen: Steigen die Zinsen für Sparer weiter?

Die Sparzinsen konnten 2023 von der aggressiven Leitzinspolitik der Notenbanken profitieren. Diese hatten, nachdem sie mehr als 10 Jahre eine rigorose Niedrigzinspolitik mit teils negativen Zinssätzen (EZB) gefahren hatten, 2022 verspätet die Trendwende eingeläutet.

Anleger haben in 2023 wieder deutlich höhere Sparzinsen erhalten, die auch 2024 positiv bleiben werden. Die Zinsmärkte spekulieren aber bereits, wann die Notenbanken die Leitzinsen wieder senken werden: Die EZB vermutlich im Herbst 2024 zum zweiten mal, die Amerikanische Notenbank (FED) dürfte den US-Zinserhöhungszyklus frühestens im September 2024 beginnen. Die Sparzinsen 2024 werden sich in der Spanne von 2,8% – 3,6% bewegen, abhängig ob die Anlage täglich verfügbar oder für einige Jahre festgelegt wird. Sparzinsen über 4% oder gar 5% dürften von seriösen Anbietern nicht auf den Markt kommen. Diese Prognose für 2024 gilt für die besten Angebote von Instituten mit sehr guter Bonität (AA+ – AA-).

Prognose Tagesgeld 2024

Bei Tagesgeldzinsen wurde der Maximalzins in 2023 erreicht, denn die Leitzinsen der EZB werden in 2024 sinken.

Damit ist die Tagesgeld Prognose für 2024 aber immer noch positiv: 3,0% bis 3,6 % sollten in 2024 möglich sein.

Gesteuert werden die Tagesgeldzinsen wesentlich von der EZB. Letztlich ist der EZB-Zinsentscheid der Hebel fürs Tagesgeld.

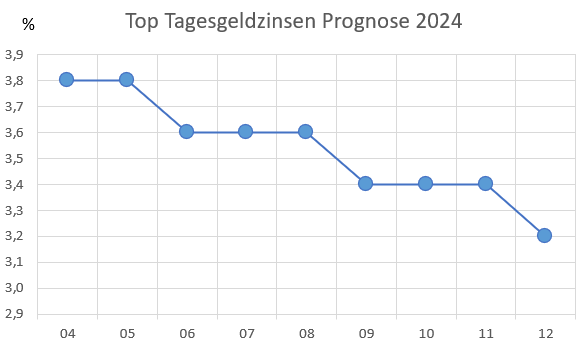

In der Abbildung 1 ist die Prognose der Redaktion für Tagesgeld in diesem Jahr dargestellt. Wir rechnen mit der ersten EZB-Zinssenkung um 0,25% im Juni 2024, gefolgt von je einer Zinsreduktion im September und Dezember um ebenfalls 0,25%. Bis Juni gehen wir von weitgehend gleichbleibenden Zinsen aus. Nach jeder Zinssenkung erwarten wir einen Rückgang der Tagesgeldzinsen um 0,2%. Ende Dezember 2024 erwarten wir einen Zinssatz von 3,2% im Top-Segment.

Abb. 1: Tagesgeld Prognose 2024 der Redaktion zum Monatsende. Jeweils oberes Zinsband am Tagesgeldmarkt

Die Konkurrenz der Banken um die täglich verfügbaren Gelder der Kunden könnte sich positiv auf die Tagesgeldzinsen und damit für Sparer auswirken. In den vergangenen Monaten konnten viele Banken durch die risikolose Zinsdifferenzgeschäfte hohe Gewinne verbuchen. Der Wettbewerb um das Kundenkapital könnte die Tagesgeldzinssätze im Jahresverlauf 2024 stabilisieren und etwas über unsere Prognose halten.

In Deutschland liegt erstmalig eine inverse Zinsstrukturkurve vor: Die Rendite langlaufender Bundesanleihen liegen unter denen von 2-Jährigen Papieren. Das bedeutet, der Markt rechnet mit zukünftig niedrigeren Zinsen. Auch die EZB-Leitzins Prognosen liegen für 2024 unter denen von 2023. Entsprechend fällt die Prognose für Tagesgeld in 2024 aus. Die höchsten Zinssätze dürften in der ersten Jahreshälfte gesehen werden. 3,6% – 3,8% sollten im 1. Quartal 2024 maximal möglich sein. Ab Mitte des Jahres dürften die Zinssätze wieder abnehmen, dies gilt auch für den 3 Monats Euribor.

Zinsentwicklung Prognose 2024: Fokus Festgeld, Bundesanleihen

Die Festgeldzinsen werden stärker durch die langlaufenden Bundesanleihen Renditen als durch die Leitzinsen der EZB beeinflusst. Wie ist die Erwartung des Marktes an Zinsen und Renditen in 2024? Festgeld erzielt seit Juni 2023 erstmals wieder seit Jahren in der Spitze über 4% (ab 24 Monate Laufzeit). Erwartungsgemäß wird die Konkurrenz die eigenen Angebote nachbessern. Da die EZB auf ihrer Sitzung im März 2024 Zinssenkungen für 2024 in Aussicht gestellt hat, liegt unsere Festgeld Prognose für das 4. Quartal 2024 bei rund 3,0% – 3,6% (laufzeitabhängig).

Tipp: Ebenso wie es an der Börse sehr schwierig ist, den optimalen Zeitpunkt für einen Wertpapierkauf zu finden („zum Tiefstkurs kaufen“), gilt dies auch umgekehrt für ein Festgeldinvestment: Die Notenbanken werden voraussichtlich ab Mitte 2024 wieder mit die Leitzinssenkungen beginnen. Dem Lehrbuch nach sollten dann auch die Festgeldzinsen wieder sinken, allerdings nicht auf das vorherige Niedrigzinsumfeld.

Aktuell werden für Festgeld die höchsten Zinsen für Laufzeiten von 36 bis 60 Monaten angeboten. Hier sind bei den besten Angeboten aktuell bis 3,8% Zinsen möglich.

Für längere Laufzeiten sinken die Zinssätze. Beispielsweise bietet der Markt für 10-jähriges Festgeld on top rund 3,1%. Im Herbst 2023 konnten Sparer hier Anlagen mit 4,2% abschließen.

Die Festgeld Prognose der Redaktion für Ende 2024 ist für die Laufzeit ab 6 Jahre der Bereich von 3,0% – 3,6% % ergeben.

Zinsprognosen selbst von EZB-Fachleuten haben sich allerdings in der Vergangenheit überwiegend als falsch herausgestellt. Das war in den 90er Jahren so und hat sich bis heute nicht geändert. Die EZB ist hierfür ein Beispiel.

Sowohl die ING, als auch die Commerzbank prognostizieren für 2024 bereits geringere Renditen für Bundesanleihen mit Laufzeiten bis 3 Jahre (Tabelle 1 und 2).

ING

Die jüngste Prognose der ING für Bundesanleihen verschiedener Laufzeiten im dritten und vierten Quartal 2024 (Tabelle 1) deutet auf eine differenzierte Entwicklung der Renditen hin, die sowohl kurzfristige als auch langfristige Markterwartungen widerspiegelt.

Tabelle 1: Prognose der ING zur Rendite von Bundesanleihen 2024 (Stand 14.08.2024). Quelle: ing.de

| Bundesanleihen Laufzeit | 3Q 2024 | 4Q 2024 |

| [%] | [%] | |

| 3M-Bundesanleihen | 3,4 | 3,2 |

| 2Y-Bundesanleihen | 2,35 | 2,35 |

| 5Y-Bundesanleihen | 2,15 | 2,2 |

| 10Y-Bundesanleihen | 2,2 | 2,2 |

| 30Y-Bundesanleihen | 2,45 | 2,45 |

Für das dritte Quartal 2024 wird eine leichte Abnahme der Rendite bei dreimonatigen Bundesanleihen von 3,4 % erwartet, die im vierten Quartal auf 3,2 % weiter sinken soll. Diese Entwicklung könnte auf Erwartungen einer kurzfristigen Lockerung der Geldpolitik oder auf eine Stabilisierung des Inflationsdrucks hindeuten, was eine Verringerung der kurzfristigen Zinssätze nach sich ziehen würde. Im Kontrast dazu zeigen die Renditen für zweijährige Bundesanleihen eine stabile Prognose von 2,35 % sowohl im dritten als auch im vierten Quartal 2024. Dies deutet darauf hin, dass der Markt für diese Laufzeit eine gewisse Stabilität erwartet, möglicherweise aufgrund einer neutralen Zinspolitik der Europäischen Zentralbank (EZB) oder einer begrenzten Volatilität in den wirtschaftlichen Fundamentaldaten.

Interessanterweise wird für fünfjährige Bundesanleihen eine leicht steigende Rendite von 2,15 % im dritten Quartal auf 2,2 % im vierten Quartal 2024 prognostiziert. Dies könnte darauf hindeuten, dass der Markt mittelfristig mit einer stärkeren wirtschaftlichen Erholung rechnet, was die Nachfrage nach Anleihen mit mittlerer Laufzeit mindern und deren Renditen ansteigen lassen könnte.

Die Renditen für zehnjährige Bundesanleihen bleiben konstant bei 2,2 % für beide Quartale, was auf eine stabile langfristige Inflations- und Zinsentwicklung hinweist. Bei den dreißigjährigen Bundesanleihen bleibt die Rendite ebenfalls stabil bei 2,45 % über den prognostizierten Zeitraum, was darauf hindeutet, dass der Markt keine wesentlichen Änderungen in der langfristigen wirtschaftlichen und geldpolitischen Landschaft erwartet.

Insgesamt spiegeln diese Prognosen die Erwartung wider, dass sich die Zinslandschaft in Deutschland im Jahr 2024 relativ stabil entwickeln wird, mit leichten Anpassungen in den kurzfristigen und mittelfristigen Segmenten, während die langfristigen Zinsen voraussichtlich unverändert bleiben. Diese Stabilität könnte auf die Erwartung einer ausgeglichenen Geldpolitik und einer moderaten wirtschaftlichen Erholung hindeuten.

Commerzbank

Die Prognose der Commerzbank für Bundesanleihen verschiedener Laufzeiten im dritten und vierten Quartal 2024 (Tabelle 2) deutet auf eine leicht rückläufige Tendenz bei kurz- und mittelfristigen Laufzeiten hin, während die Renditen für zehnjährige Anleihen stabil bleiben. Konkret erwartet die Commerzbank, dass die Rendite zweijähriger Bundesanleihen von 2,30 % im dritten Quartal auf 2,20 % im vierten Quartal sinkt. Dies könnte auf Erwartungen einer moderaten Lockerung der Geldpolitik oder einer Beruhigung des kurzfristigen Inflationsdrucks hinweisen.

Für fünfjährige Bundesanleihen prognostiziert die Bank ebenfalls einen Rückgang der Renditen, von 2,00 % auf 1,90 % im gleichen Zeitraum. Dies deutet auf eine zunehmende Nachfrage nach sichereren Anlagen bei mittelfristigen Laufzeiten hin. Im Gegensatz dazu wird bei zehnjährigen Bundesanleihen eine stabile Rendite von 2,20 % erwartet, was auf eine anhaltende Unsicherheit über die langfristige wirtschaftliche Entwicklung und Inflationsperspektiven hindeutet. Insgesamt reflektieren diese Prognosen eine vorsichtige Markterwartung für das Jahr 2024.

Tab. 2: Prognose der Commerzbank zur Rendite von Bundesanleihen 2024 (Stand August. 2024). Quelle: commerzbank.de

| Bundesanleihen Laufzeit | 3Q 2024 | 4Q 2024 |

| 2Y-Bundesanleihen | 2,30% | 2,20% |

| 5Y-Bundesanleihen | 2,00% | 1,90% |

| 10Y-Bundesanleihen | 2,20% | 2,20% |

HeLaBa

Die Prognosen der Landesbank Hessen-Thüringen (HeLaBa) für die Bundesanleihen verschiedener Laufzeiten in 2024 sind in der Tabelle 3 angegeben.

Tab. 3: Prognose der HeLaBa zur Rendite von Bundesanleihen 2024 (Stand 16.08. 2024). Quelle: helaba.de

| Bundesanleihen Laufzeit | 3Q 2024 | 4Q 2024 |

| 2Y-Bundesanleihen | 2,35% | 2,20% |

| 5Y-Bundesanleihen | 2,15% | 2,15% |

| 10Y-Bundesanleihen | 2,20% | 2,10% |

Die HeLaBa prognostiziert für das dritte und vierte Quartal 2024 eine moderate Anpassung der Renditen für Bundesanleihen verschiedener Laufzeiten. Bei zweijährigen Bundesanleihen erwartet die HeLaBa einen Rückgang der Renditen von 2,35 % im dritten Quartal auf 2,20 % im vierten Quartal. Diese Entwicklung könnte auf eine antizipierte Lockerung der kurzfristigen Zinspolitik oder eine Abschwächung des Inflationsdrucks hindeuten.

Die Renditen für fünfjährige Bundesanleihen sollen gemäß der Prognose konstant bei 2,15 % bleiben, was auf eine stabile Nachfrage und ein ausgeglichenes Marktumfeld für mittelfristige Anleihen schließen lässt.

Für zehnjährige Bundesanleihen wird ein leichter Rückgang der Renditen von 2,20 % auf 2,10 % im vierten Quartal erwartet, was auf eine vorsichtige Marktstimmung hinsichtlich der langfristigen wirtschaftlichen Aussichten hinweisen könnte. Insgesamt spiegelt die Prognose der HeLaBa eine Erwartung einer eher stabilen, jedoch leicht rückläufigen Zinslandschaft im weiteren Verlauf des Jahres 2024 wider.

Fazit aus den 3 Vorhersagen

Die Prognosen der ING, Commerzbank und HeLaBa zu den Renditen von Bundesanleihen im Jahr 2024 zeigen sowohl Unterschiede als auch Gemeinsamkeiten, die auf unterschiedliche Einschätzungen der Marktentwicklungen hinweisen. Bei zweijährigen Anleihen prognostiziert die ING eine stabile Rendite von 2,35 % über das dritte und vierte Quartal, während die Commerzbank und HeLaBa einen Rückgang auf 2,20 % erwarten. Dies deutet darauf hin, dass die ING eine weniger volatile Entwicklung des kurzfristigen Zinsumfelds sieht, während die anderen beiden Banken von einer möglichen Lockerung der Geldpolitik oder einer Abschwächung des Inflationsdrucks ausgehen.

Im mittelfristigen Bereich, bei fünfjährigen Anleihen, erwartet die ING einen leichten Anstieg der Renditen, was auf eine optimistischere Einschätzung der wirtschaftlichen Erholung hindeutet. Im Gegensatz dazu prognostiziert die Commerzbank einen Rückgang der Renditen, während die HeLaBa von einer Stabilität ausgeht.

Bei den zehnjährigen Anleihen sehen ING und Commerzbank eine konstante Rendite von 2,20 %, während die HeLaBa einen leichten Rückgang auf 2,10 % erwartet. Diese Einschätzungen deuten darauf hin, dass alle drei Banken eine relativ stabile, aber differenzierte Zinslandschaft im Jahr 2024 erwarten, wobei die Unterschiede in den Prognosen die Unsicherheit über die langfristige wirtschaftliche Entwicklung widerspiegeln.

Kreditzinsen Prognosen 2024 und Entwicklung

Wie könnten sich die Zinsen für Verbraucherkredite in 2024 entwickeln? Die Zinssätze hängen u. a. stark von den Leitzinsen ab. Am Kapitalmarkt werden aktuell Leitzinssenkungen ab etwas dem 2. Quartal 2024 durch die EZB eingepreist. Die Prognosen der Redaktion:

Mögliche Entwicklung der Zinsen für Verbraucherkredite Laufzeit >5 Jahre

Basierend auf den vorliegenden Daten und der erwarteten Leitzinsentwicklung könnte eine Prognose für die Zinssätze für Verbraucherkredite mit einer Laufzeit von über 5 Jahren wie folgt aussehen:

15.03.2024: Der Zinssatz für Verbraucherkredite über 5 Jahre könnte zwischen 8,5% und 9% liegen.

15.06.2024: Eine mögliche Prognose für diesen Zeitpunkt könnte Zinssätze zwischen 8% und 8,5% für Kredite mit einer Laufzeit von über 5 Jahren umfassen.

15.09.2024: Die Zinssätze könnten zwischen 7,5% und 8% liegen.

15.12.2024: Zum Ende des Jahres 2024 könnten die Zinssätze zwischen 7% und 7,5% liegen.

Kreditzinsen Prognose für Verbraucherkredite mit Zinsbindung 1-5 Jahre

Basierend auf der historischen Entwicklung der Verbraucherkreditzinsen und der erwarteten Leitzinsentwicklung könnte eine Prognose für die Zinssätze für Verbraucherkredite mit einer Laufzeit von 1-5 Jahren wie folgt aussehen:

15.03.2024: Der Zinssatz für Verbraucherkredite mit einer Laufzeit von 1-5 Jahren könnte zwischen 6,5% und 7% liegen.

15.06.2024: Eine mögliche Prognose für diesen Zeitpunkt könnte Zinssätze zwischen 6% und 6,5% für Kredite mit einer Laufzeit von 1-5 Jahren umfassen.

15.09.2024: Die Zinssätze könnten zwischen 5,5% und 6% liegen.

15.12.2024: Zum Ende des Jahres 2024 könnten die Zinssätze zwischen 5% und 5,5% liegen.

Zinsprognose Kredite bis 1Jahr

Kreditzinsen mit einer Laufzeit von bis zu einem Jahr könnten sich wie folgt entwickeln:

15.03.2024: Die Zinssätze könnten zwischen 7,5% und 8% liegen.

15.06.2024: Eine mögliche Prognose könnte Zinssätze zwischen 7% und 7,5% umfassen.

15.09.2024: Die Zinssätze könnten zwischen 6,5% und 7% liegen.

15.12.2024: Zum Ende des Jahres 2024 könnten die Zinssätze zwischen 6% und 6,5% liegen.

Diese Prognosen basieren auf historischen Daten und der Annahme, dass sich die Leitzinsen in dem erwarteten Maß ändern. Tatsächliche wirtschaftliche Veränderungen oder unvorhergesehene Ereignisse könnten die tatsächlichen Zinssätze beeinflussen und von diesen Prognosen abweichen.

Einzelkonto oder Gemeinschaftskonto

Die Wahl, ob ein Einzelkonto oder ein Gemeinschaftskonto eröffnet werden soll, hängt von den individuellen Gepflogenheiten und Interessen ab. Wer höhere Anlagebeträge als Tagesgeld anlegen möchte, stößt bei etlichen Banken auf Einlagenbegrenzungen für den angebotenen Zinssatz. Mit einen Gemeinschaftskonto kann der doppelte Betrag angelegt werden. Allerdings sollte immer die gesetzliche Einlagensicherung von 100.000 Euro pro Anleger berücksichtigt werden. Auch wenn beispielsweise eine höhere Einlagensicherung über andere Sicherungssysteme für die Bank besteht: es gibt dafür keinen Rechtsanspruch für eine Auszahlung im Entschädigungsfall.

Die meisten Banken offerieren ausschließlich Einzelkonten an. Ein Tagesgeld Gemeinschaftskonto bietet die Consorsbank und die 1822direkt sowie die Renault Bank direkt an.

Die Politik dreht an mehreren Stellschrauben, um die Zinsen zu manipulieren

Verursacht waren die niedrigen Zinsen durch massive Finanzinterventionen und einen sehr niedrigen Leitzinssatz der EZB. Solange die Leitzinsen bei 0% verharrten, wollte kaum eine Bank die Tagesgeld Zinsen anheben. Denn die Politik versucht damit die Wirtschaft zu stabilisieren. Die bedeutenden politischen Parteien in Deutschland sind sich sogar weitgehend einig, die Fiskalunion zu akzeptieren. Dadurch würde im Euroraum quasi ein einheitlicher Zinssatz herrschen, egal wie die wirtschaftliche Lage der einzelnen Länder in der Währungsunion sich gestaltet. Sollte es dazu kommen, könnten sogar die Zinsen wieder anziehen.

Darüber hinaus gibt es noch einen für den Sparer evidenten Einfluss der Politik auf die Zinsen, genauer die Fiskalpolitik.

Der Fiskus greift durch die Abgeltungssteuer direkt in die Zinserträge ein. Clevererweise gleich an der Quelle, der Anleger bekommt die kompletten Zinsen für sein Tagesgeld oder Festgeld gar nicht mehr zu Gesicht, sondern nur noch den Teil, den der Staat ihm lässt. Damit manipuliert die Politik die Zinsen und ihre Entwicklung an mehreren Stellschrauben. Inzwischen läuft das Spiel sogar unter Ausschaltung des freien Kapitalmarktes. Anders ausgedrückt gibt der Staat die Bandbreite bei der Zinskurve vor. Dazu kommen inzwischen noch krisenbedingt kurzfristige Ausschläge nach oben oder unten, was die Zinsen für die Bundesanleihen betrifft. Hier spielt die Bonität Deutschland und die Erwartungshaltung eine große Rolle. Die könnte sich als eine Größe im freien Fall erweisen, sollte die Fiskalunion wie bisher geplant realisiert werden.

Notenbanken reagierten mit Zinssenkungen mit aggressiven Zinserhöhungen

Mehrere Zentralbanken auf der ganzen Welt, darunter die US-Notenbank, haben die Zinssätze gesenkt, um ihre Volkswirtschaften während des Ausbruchs des Coronavirus zu unterstützen.

Investoren und Ökonomen sagten jedoch, dass es nicht viel Geldpolitik geben kann, um die Weltwirtschaft zu retten – insbesondere wenn einige große Zentralbanken die Zinssätze bereits in den negativen Bereich gesenkt haben.

Eine Reaktion der USA und anderer Regierungen zur Unterstützung der Wirtschaft ist besonders wichtig, wenn die Ausbreitung des Coronavirus zu einer Pandemie wird, sagte Mark Zandi, Chefökonom bei Moody’s Analytics.

Seit Anfang bzw. Mitte 2022 geht es in die andere Richtung: Die EZB und die FED haben die Leitzinssätze in Rekordtempo angehoben. Davon profitieren die Banken, deren Zinsüberschuss steigt wieder.

Die höchsten Zinsen gibt es bei den Onlinebanken

Wer hohe Zinsen für seine Einlagen erhalten mochte, der kommt auch als Senior-Sparer nicht um das Internet herum. Denn gute Zinsen gibt es fast nie bei der Hausbank vor Ort, sondern nur bei den Onlinebanken. Und bei diesen können Sparer laut der Stiftung Warentest Geld guten Gewissens anlegen, wenn Sie die Einlagensicherung beachten und möglichst nicht mehr als 100.000 Euro auf einmal bei einer Bank anlegen. Leider waren die Zinssätze überall seit 2012 bis Anfang 2022 rückläufig. Auch bei Direktbanken wie die comdirect, oder auch bei Sparkassen wie der SSKM. Das hat sich geändert, der Finanzmarkt geht von einer längerfristigen Trendwende aus.

Auf Fremdwährungskonten gibt es bei einigen Währungen höhere Zinsen als bei Einlagen in Euro. Allerdings ist da auch das Risiko höher, da Kursverluste eintreten können und es am Ende weniger Geld zurückgibt als eingezahlt wurde.

Wo Informationen sammeln?

Die Angebote zu Tagegeld und Festgeld variieren von Woche zu Woche. Wo finden sich im Internet hilfreiche Informationen? Natürlich am einfachsten über die Google Suche mit den entsprechenden Suchwörtern. Es gibt etliche, hochwertige Fachportale mit Vergleichen, die vorn in der Suche gelistet sind und die täglich aktualisierten Konditionen der Banken anbieten.

Diese Verbrauchervergleichsportale liefert auch Informationen zu angekündigten Zinsveränderungen, die in den nächsten 4 Wochen zu erwarten sind. Grundlegende Informationen bietet immer auch die Stiftung Warentest in dem monatlich erscheinenden Verbraucherheft Finanztest. Hier werden auch die Banken einem Stresstest unterzogen, ob die Einlagen sicher sind und wie vertrauenswürdig die jeweilige Bank ist. Zinssätze können schnell mit unserem online Prozentrechner berechnet werden.

Tagesgeld oder Festgeld

Die Frage, die fast immer bei einer sicheren Geldanlage im Raum steht, ist: Jetzt in Tagesgeld oder doch lieber in Festgeld investieren. Die Tagesgeld Zinsen sind aktuell natürlich relativ niedrig, dafür besteht auf einem Tagesgeldkonto aber auch keine zeitliche Bindung. Steigen die Zinsen wieder, kann der Anleger an dem Anstieg voll partizipieren. Bei Festgeld ist der Zinssatz dagegen über den Anlagezeitraum fixiert. Viele Fachleute erwarten keinen Zinsanstieg bei den längerfristigen Zinsen. Daher sollte momentan vielleicht nicht der ganze zur Verfügung stehende Betrag in Festgeld angelegt werden. Steigen die langfristigen Zinsen im Laufe des Jahres, können dann Gelder vom Tagesgeldkonto auf ein Festgeldkonto umgeschichtet werden.

Lohnen sich Lockangebote

Banken werben bekanntermaßen mit Köderangeboten, um neue Kunden zu bekommen. Lohnen sich solche Angebote für Sparer? Oft geben Banken für neue Kunden bei Tagesgeld besonders attraktive Zinssätze, die aber nur für eine bestimmte Zeit gültig sind. Anschließend erfolgt die Verzinsung meist zu einem weniger lukrativen Zinssatz. Wenn sich der Bankkunde auf die Konditionen einlässt und bereit ist, am Ende der garantierten Zinszeit die Bank zu einem neuen bzw. besseren Anbieter zu wechseln kann mit dieser Strategie durchaus eine höhere Rendite erzielt werden. Online ist der Bank-Wechsel eigentlich kein Problem. Über die Bonität der Bank kann sich der Sparer persönlich per E-Mail auf der Seite des Bankenverbandes die Sicherungsgrenze der neuen Bank abfragen.

Fazit: Im Internet finden Sparer, die nach konservativen Geldanlagen wie Tagesgeld oder Festgeld suchen, alle Informationen um das Kapital sicher und mit entsprechender Rendite anzulegen. Vergleichsportale, Bankenverband und die Stiftung Warentest sind geeignete Anlaufstellen um seriöses und handfestes Hintergrundwissen zu bekommen, dass eine Entscheidung für oder gegen eine Bank entsprechend den persönlichen Präferenzen ermöglicht.

Schuldner profitieren

Die Gewinner der Niedrigzinspolitik sind die Kreditnehmer, meint auch das IFO Institut. Denn nie gab es so günstige Zinsen für Bauherren oder für Konsumentenkredite. Auch der Staat gehört zu den Profiteuren: Die Regierung kann Kredite zu einem niedrigeren Zinssatz vom privaten Sektor aufnehmen, wodurch die Zinskosten für Schulden des öffentlichen Sektors gesenkt werden. Für reale Berechnungen ist unser online Kreditrechner eine kostenlose Informationsquelle.

Was ist der Unterschied zwischen Effektivzins und Nominalzins?

Der Effektivzins gibt Aussage über die Rentabilität von Kapitaleinsätzen und berücksichtigt dabei Zahlungen, die innerhalb eines bestimmten Zeitraumes geleistet werden müssen. Bei Finanzierungskrediten wird der Effektivzins auch effektiver Jahreszinssatz genannt. Er errechnet die Kreditkosten und Bearbeitungskosten, die jährlich entstehen. Damit ermöglicht er dem Kunden einen direkten Vergleich zwischen verschiedenen Krediten und die Ermittlung der tatsächlichen jährlichen Belastung. Je geringer der effektive Jahreszins, desto günstiger der Kredit für den Kunden. Die Berechnung des effektiven Jahreszinses ist hier zu finden.

Beim Nominalzins werden Nebenkosten und Bearbeitungsgebühren nicht mit eingerechnet. Bereits aus diesem Grund weichen Effektivzins und Nominalzins im Normalfall voneinander ab. Ferner können Abweichungen zwischen Effektivzinssätzen unterschiedlicher Banken bei gleichem Nominalzins vorliegen, da sich die bankinternen Bearbeitungsgebühren und Nebenkosten meist in ihrer Höhe unterscheiden. Im Einzelfall sollten daher bereits vorab immer Auskünfte über die Höhe der Nebenkosten eingeholt werden.

2022

Sowohl die EZB als auch die FED haben im Dezember 2022 die Leitzinsen erneut angehoben Der Markt reagiert prompt: Die Sparzinsen profitieren. Die Tagesgeldzinsen waren Ende 2022 bereits bei über 2,0% in der Spitze angekommen. Für Festgeldzinsen mit Laufzeit 36 Monate – 60 Monate wurden 3,0% – 3,5% geboten.

Tipp: Depot Zinsen gibt es kaum

News, Literatur und Quellennachweise

25.01.2023 BGH Urteil XI ZR 257/21 Zinsanpassungsklauseln bei Prämiensparverträgen: „Prämiensparer könnten von zinsfreundlicher Rechtsprechung des Bundesgerichtshofs profitieren. Es geht in dem Urteil BGH XI ZR 257/21 um die Anpassung von variablen Zinssätzen durch Sparkassen von Prämiensparverträgen. Der BGH vertrat die Auffassung, dass Sparer durch Zinsanpassungsklauseln, nicht unangemessen benachteiligt werden dürfen.“ Quelle: bundesgerichtshof.de.

Allianz Research – Auswirkungen der Niedrigzinspolitik auf private Haushalte in der Eurozone

Borio, C., E.V. and Brei, M., and Gambacorta, L., 2019: Bank Intermediation Activity in a Low Interest Rate Environment . CEPR Discussion Paper No. DP13980. Ganzer Artikel.undesbank – marktrelevante Zinssätze und Renditen

„Ich werde aufzeigen, dass die derzeitige geldpolitische Ausrichtung der EZB erforderlich ist, um die Preisstabilität im Euroraum nachhaltig zu sichern, und dass der Einsatz „unkonventioneller“ geldpolitischer Instrumente, etwa von negativen Zinsen und Ankaufprogrammen von Staatsanleihen, zu einem großen Teil strukturellen Veränderungen geschuldet ist, die außerhalb der Kontrolle der EZB liegen.“

ING – Our global economic and financial forecasts. Seite hier.

Zeit Online – Höhere Zinsen sind möglich

Schnabel I., 2020: „„In einer außergewöhnlichen Situation sind außergewöhnliche Maßnahmen erforderlich“: Ein Gespräch über das Urteil des Bundesverfassungsgerichts vom 5. Mai 2020, die Geldpolitik der EZB in der Corona-K,“ Perspektiven der Wirtschaftspolitik, De Gruyter, vol. 21(2), pages 137-148, June. Text

Schnabel I., Mitglied des Direktoriums der EZB: Narrative über die Geldpolitik der EZB – Wirklichkeit oder Fiktion?