Wenn der Steuerfreibetrag bei Rentnern überschritten ist, wird eine Steuererklärung fällig

Dass auch Rentner Steuern zahlen müssen, haben viele Ruheständler in den letzten Jahren durch ein Schreiben des Finanzamts erfahren. In diesem Ratgeber finden Sie Tipps zum Steuerfreibetrag für Rentner. Kennen Sie Ihren Rentenfreibetrag 2024 oder 2023?

Wie die Deutsche Rentenversicherung auf ihrer Webseite Sicherheit für Generationen erklärt, geraten durch die Rentenerhöhungen der letzten Jahre immer mehr Senioren in die Steuerpflicht – es wird auch für Rentner eine Steuererklärung fällig. Das liegt daran, dass seit dem Jahr 2005 mit jedem neuen Kalenderjahr ein höherer Anteil der Rente besteuert werden muss, wodurch in vielen Fällen Einkommensteuer gezahlt werden muss. Allerdings gibt es einen Grundfreibetrag für Rentner. Erst bei überschreiten dieses Betrages werden Steuern fällig. Der Grundfreibetrag Rente 2024 ist 11.784 €, 2023 liegt bei 10.908 Euro, 2022 war der Betrag 10.347 Euro. Der Steuerfreibetrag für Rentner in 2025 liegt bei 12.084 Euro.

Info > Rentenerhöhung 2024 Tabelle

Die Deutsche Rentenversicherung schreibt dazu: „In der Rentenbesteuerung spielt der „Rentenfreibetrag“ eine wichtige Rolle. Er ist der Teil der Rente, der nicht zu versteuern ist. Wieviel von der Rente versteuert wird, richtet sich nach dem Jahr des Rentenbeginns.“

Dieser Artikel ist ein Ratgeber für die Steuererklärung für Rentner. Oder anders formuliert: wie viel Rente darf ich haben ohne Steuern zu zahlen? Nach dem Wachstumschancengesetz werden in 2023 noch 82,5% der Rente besteuert, der Freibetrag ist 17,5%. 2022 waren es nach dem alten Gesetz 82% der Rente, der Freibetrag war 18%. Wer 2024 in Rente geht muss 83% der Rente versteuern, der Freibetrag fällt auf 17%, 2025 sind es noch 16,5%

Tab. 1: Tabelle zum Rentenfreibetrag bzw. steuerpflichtiger Anteil der Rente in Abhängigkeit vom Rentenbeginn, Stand 22.03.2024. Quelle: bundestag.de

| Prozentsätze zur Berechnung des Rentenfreibetrags | ||

| Jahr des Rentenbeginns | Besteuerungsanteil in Prozent | Prozentsatz für Rentenfreibetrag |

| Bis 2005 | 50 | 50 |

| 2006 | 52 | 48 |

| 2007 | 54 | 46 |

| 2008 | 56 | 44 |

| 2009 | 58 | 42 |

| 2010 | 60 | 40 |

| 2011 | 62 | 38 |

| 2012 | 64 | 36 |

| 2013 | 66 | 34 |

| 2014 | 68 | 32 |

| 2015 | 70 | 30 |

| 2016 | 72 | 28 |

| 2017 | 74 | 26 |

| 2018 | 76 | 24 |

| 2019 | 78 | 22 |

| 2020 | 80 | 20 |

| 2021 | 81 | 19 |

| 2022 | 82 | 18 |

| 2023 rückwirkend |

82,5 | 17,5 |

| 2024 neu | 83 | 17 |

| 2025 | 83,5 | 16,5 |

| 2026 | 84 | 16 |

| 2027 | 84,5 | 15,5 |

| 2028 | 85 | 15 |

| 2029 | 85,5 | 14,5 |

| 2030 | 86 | 14 |

| 2031 | 86,5 | 13,5 |

| 2032 | 87 | 13 |

| 2033 | 87,5 | 12,5 |

| 2034 | 88 | 12 |

| 2035 | 88,5 | 11,5 |

| 2036 | 89 | 11 |

| 2037 | 89,5 | 10,5 |

| 2038 | 90 | 10 |

| 2039 | 90,5 | 9,5 |

| 2040 | 91 | 9 |

| 2041 | 91,5 | 8,5 |

| 2042 | 92 | 8 |

| 2043 | 92,5 | 7,5 |

| 2044 | 93 | 7 |

| 2045 | 93,5 | 6,5 |

| 2046 | 94 | 6 |

| 2047 | 94,5 | 5,5 |

| 2048 | 95 | 5 |

| 2049 | 95,5 | 4,5 |

| 2050 | 96 | 4 |

| 2051 | 96,5 | 3,5 |

| 2052 | 97 | 3 |

| 2053 | 97,5 | 2,5 |

| 2054 | 98 | 2 |

| 2055 | 98,5 | 1,5 |

| 2056 | 99 | 1 |

| 2057 | 99,5 | 0,5 |

| 2058 | 100 | 0 |

Inhaltsverzeichnis

- 1 Steuerfreibetrag & Rentenfreibetrag

- 2 Welcher Steuersatz gilt?

- 3 Grundfreibetrag Rentner 2022, 2023: Wie viel Rente kann man haben um keine Steuern zu zahlen?

- 4 Rentner Berechnung des steuerpflichtigen Einkommens

- 5 Steuerfreibetrag Rentner: Entwicklung des steuerpflichtigen Anteils der Rente

- 6 Freibetrag bzw. Behindertenpauschbetrag für schwerbehinderte Rentner 2021, 2022 und 2023

- 7 Literatur

Steuerfreibetrag & Rentenfreibetrag

Für jeden Neurentner gilt seit 2005 ein Rentenfreibetrag, dessen Prozentsatz sich nach dem Jahr des Rentenbeginns richtet. Arbeitnehmer, die im Jahr 2005 oder früher ihren Rentenantrag gestellt haben, müssen dauerhaft 50 % ihrer ursprünglichen Rente versteuern. Jede Rentenerhöhung wird mit dem im Jahr der Erhöhung gültigen Steuersatz belegt. Dieser Steuersatz steigt in den Jahren 2005 bis 2020 um jeweils 2% und in den Jahren 2021 bis 2040 um jeweils 1% an. Für Rentner, die noch einer Tätigkeit nachgehen, kann der Altersentlastungsbetrag steuerrelevant sein.

Beispielrechnung Rentnerfreibetrag 2024 = 16,50%

Sie sind in 2024 erstmals Rentenempfänger? Dann müssen Sie nicht den vollen Betrag versteuern. Ihr dauerhafter Rentenfreibetrag beträgt 2023 16,50 der Rente. In der Tabelle 2 ist der Freibetrag angegeben. Beispiel: Von einer Rente in Höhe von 800 Euro bleiben 82,50 Euro steuerfrei, für den Betrag von 1.000 Euro bleiben 165 Euro steuerfrei. Bei 1500 Euro sind es 247,50 Euro und wer 2.000 Euro bezieht, hat einen Rentenfreibetrag von 330 Euro.

Tab. 2: Rentenfreibetrag 2024 für ausgewählte Rentenbeträge

| Rente in Euro | Rentenfreibetrag in Euro | Rente in Euro | Rentenfreibetrag in Euro |

| 500 | 82,50 | 1800 | 297,00 |

| 600 | 99,00 | 1900 | 313,50 |

| 700 | 115,50 | 2000 | 330,00 |

| 800 | 132,00 | 2100 | 346,50 |

| 900 | 148,50 | 2200 | 363,00 |

| 1000 | 165,00 | 2300 | 379,50 |

| 1100 | 181,50 | 2400 | 396,00 |

| 1200 | 198,00 | 2500 | 412,50 |

| 1300 | 214,50 | 2600 | 429,00 |

| 1400 | 231,00 | 2700 | 445,50 |

| 1500 | 247,50 | 2800 | 462,00 |

| 1600 | 264,00 | 2900 | 478,50 |

| 1700 | 280,50 | 3000 | 495,00 |

Welcher Steuersatz gilt?

Für Rentner gilt der im Jahr des Rentenbeginns gültige Steuersatz für ihre erste Jahresbruttorente. Liegt die Rente zum Beispiel bei 14000 Euro im Jahr und geht ein Arbeitnehmer im Jahr 2016 in den Ruhestand, muss er 72% der Rente, also 10080 Euro, versteuern. Durch die verschiedenen Rentenerhöhungen, erhält der Rentner in 2020 eine deutlich höhere Altersrente. Die Rentenerhöhung wird zu 100% steuerpflichtig, wie jede weitere Rentenerhöhung auch.

2022 liegt der Besteuerungsanteil bei 82%, der Rentenfreibetrag entsprechend bei 18%

In 2021 ist der Besteuerungsanteil 81%, der entsprechende Rentenfreibetrag ist 19%

Grundfreibetrag Rentner 2022, 2023: Wie viel Rente kann man haben um keine Steuern zu zahlen?

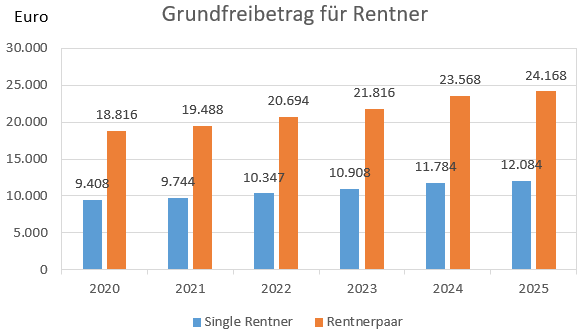

Für Rentner ist der Grundfreibetrag besonders wichtig, da viele Rentner nur eine geringe Rente beziehen. Der Freibetrag steht jedem Steuerpflichtigen zu und ist besonders für Rentner relevant. Das bedeutet bis zu diesem Betrag bleibt die Rente steuerfrei: Wenn Ihre gesamten Einkünfte unter dem Grundfreibetrag liegen, müssen Sie keine Einkommensteuer zahlen. Der Wert ändert sich jährlich, in der Regel findet eine Erhöhung statt. In der Tabelle 3 sind die Werte angegeben. Wer in 2022 als Single Rentner nicht mehr als 10.347 Euro Rente bezieht, braucht dafür keine Steuern zu zahlen, für Rentnerpaare gilt der doppelte Wert, also 20.694 Euro. In 2023 liegt dieser Betrag bei 10.908 Euro für alleinstehende Rentner und bei 21.816 Euro für Rentnerpaare. Wenn die Rente in 2024 11.784 Euro bzw. 23.568 Euro nicht übersteigt, zahlt keine Steuern auf die Rente.

Der Steuerfreibetrag für Rentner in 2025 legt weiter zu: voraussichtlich werden es 12.084 Euro sein, die für Alleinstehende steuerfrei bleiben, für Rentner Paare bleiben sogar Einkünfte bis voraussichtlich 24.168 Euro steuerfrei.

Tab. 3: Grundfreibetrag Rente 2020 – 2025: Wieviel Euro bleiben einem Rentner steuerfrei

| Steuerfreibetrag für Rentner in Euro: | Rente steuerfrei bis | |

| Jahr | Single Rentner | Rentnerpaar |

| 2020 | 9.408 | 18.816 |

| 2021 | 9.744 | 19.488 |

| 2022 | 10.347 | 20.694 |

| 2023 | 10.908 | 21.816 |

| 2024 | 11.784 | 23.568 |

| 2025 | 12.084 (voraussichtlich) | 24.168 (voraussichtlich) |

Die Entwicklung der Beträge ist in der Abbildung 1 angegeben. Deutlich wird: Der Freibetrag steigt kontinuierlich.

Abb. 1: Entwicklung des Grundfreibetrags für alleinstehende und als Paar lebende Rentner

Steuerfreibetrag Rentner Ehepaar 2023, soviel Rente bleibt max. steuerfrei

In 2023 ist der Freibetrag um 561 Euro gestiegen. Damit können Single-Rentner 10.908 Euro verdienen ohne Steuern zu zahlen. Für Ehepaare gilt in 2023 ein Steuerfreibetrag von 21.816 Euro. Die Einkommensteuererklärung für 2023 kann erst ab Januar 2024 beim Finanzamt eingereicht werden. Die entsprechenden ELSTER-Formulare liegen für 2024 noch nicht vor.

Freibetrag Rentner Ehepaar 2022

Sofern die Jahresrente in 2022 über dem Grundfreibetrag von 9.984 Euro für Ledige beziehungsweise 19.968 Euro für Verheiratete liegt (2021: 9.744 Euro bzw. 19.488 Euro), fallen auch für Rentner Steuern an. Daher werden durch Rentenerhöhungen auch Pensionäre steuerpflichtig, die zu Beginn ihres Ruhestandes noch keine Steuern gezahlt haben.

Wer den Steuerfreibetrag als Rentner Ehepaar 2022 von 19.968 Euro nicht überschreitet, zahlt daher keine Steuern. Wenn die Einkünfte darüber liegen, kann das zu versteuernde Einkommen eventuell durch absetzten von relevanten Ausgaben verringert werden (s. weiter unten). Daraus folgt:

Grundfreibetrag für Rentner 2024

Sehr erfreulich für alle Rentner. Am 8. September hat Bundesfinanzminister Lindner angekündigt den Grundfreibetrag 2024 auch für Rentner um 180 Euro auf 11.784 Euro anzuheben. Hintergrund sind deutliche Anhebungen des Bürgergeldes, der Löhne etc. Laut Lindner sollen auch die Steuerzahler entlastet werden, schließlich sei ja auch eine Anpassung des Existenzminimums vorgenommen worden.

Rentner Berechnung des steuerpflichtigen Einkommens

Die Berechnung des steuerpflichtigen Einkommens für Rentner ist schwierig, da die Rentenerhöhungen separat in der Einkommensteuererklärung angegeben werden müssen. Um die Arbeit zu erleichtern, können steuerpflichtige Rentner bei der Deutschen Rentenversicherung eine Bescheinigung anfordern, die alle Beträge enthält, die bei der Steuererklärung angegeben werden müssen.

Die Beantragung der Bescheinigung, die kostenlos erstellt wird, auf einem dieser Wege möglich:

- Per Brief, Fax oder E-Mail an den zuständigen Rentenversicherungsträger

- Per Anruf bei der kostenlosen Hotline 0800 1000 4800 der Deutschen Rentenversicherung

Zur Beantragung der schriftlichen Bestätigung, die Angaben über die ursprüngliche Rente, die Rentenerhöhungen und das Jahr des Rentenbeginns enthält, muss der Rentner seine persönliche Rentenversicherungsnummer angeben. Falls es sich um eine Witwerrente oder um eine Witwenrente handelt, benötigt die Deutsche Rentenversicherung die Rentennummer der oder des Verstorbenen. Die Angaben in der Bescheinigung helfen den Pensionären, die Steuerformulare „Anlage R“ und „Anlage Vorsorgeaufwand“ richtig auszufüllen. Wurde die Steuerbescheinigung einmal angefordert, verschickt die Deutsche Rentenversicherung das Formular in den folgenden Jahren automatisch an den Rentenempfänger.

Anders als Berufstätige, können Rentner keine Fahrtkosten oder andere Aufwendungen für die Arbeit steuermindernd geltend machen.

Einkommen verringern durch Nutzen von Werbungskosten und außergewöhnlichen Belastungen

Trotzdem verringern Ruheständler das zu versteuernde Einkommen und zahlen so weniger Steuern, wenn sie einige oder sämtliche der nachfolgenden Kosten geltend machen können:

- Werbungskosten in Höhe von 102 Euro pauschal oder darüber liegende, nachweisbare Kosten als Beiträge zur Gewerkschaft, Gebühren für einen Rentenberater oder Sollzinsen für nachzahlte Beiträge zur Rentenversicherung

- Außergewöhnliche Belastungen für Medikamente, Brille, Zahnersatz, Hörgerät oder Bestattungskosten bei Tod des Ehepartners. Die Höhe der außergewöhnlichen Belastungen muss die individuelle zumutbare Belastungsgrenze übersteigen und nur der übersteigende Teil wird angerechnet.

- 20% des Handwerkerlohns für Arbeiten im eigenen Haus oder in der Mietwohnung

- Versicherungsbeiträge für Krankenversicherung, Pflegeversicherung, Unfallversicherung oder Haftpflichtversicherung

- Individueller Altersentlastungsbetrag als Steuerfreibetrag für Rentner, die vor dem 1. Januar 1975 geboren wurden

Steuerfreibetrag Rentner: Entwicklung des steuerpflichtigen Anteils der Rente

Für Rentner die zukünftig in Rente gehen, steigt der steuerpflichtige Anteil der Rente mit jedem Jahr des Rentenbeginns entsprechend den Angaben in der Tabelle 1.

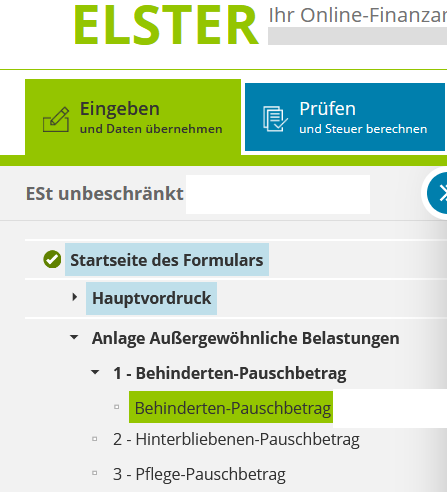

Freibetrag bzw. Behindertenpauschbetrag für schwerbehinderte Rentner 2021, 2022 und 2023

Für Personen mit einer Behinderung gibt es Steuererleichterungen 2023. Je nach Grad der Behinderung kann eventuell ein Pauschbetrag beantragt werden, dies ist seit 2021 ab dem Grad 20 möglich. Rentner können den Behindertenpauschbetrag bei der Einkommensteuer geltend machen. Behinderte, die Arbeitslohn erzielen, können sich den Pauschbetrag als Freibetrag auf der Lohnsteuerkarte eintragen lassen. Es gelten die folgenden Behindertenpauschbeträge (Tabelle 4)

Tab. 4: Tabelle für den Behindertenpauschbetrag je nach Grad der Behinderung. Quelle: finanzamt.nrw.de

| Grad der Behinderung | Pauschbetrag ab dem Jahr 2021 |

|---|---|

| 20 | 384 Euro |

| 30 | 430 Euro |

| 40 | 860 Euro |

| 50 | 1.140 Euro |

| 60 | 1.440 Euro |

| 70 | 1.780 Euro |

| 80 | 2.120 Euro |

| 90 | 2.460 Euro |

| 100 | 2.840 Euro |

| hilflos und blind | 7.400 Euro |

Wo eintragen?

Wo kann der Behinderten Pauschbetrag in der Einkommensteuererklärung eingetragen werden? Der passende Ort ist die Anlage „Außergewöhnliche Belastungen“. In der Abbildung 1 ist der Schritt in ELSTER angegeben.

Abb. 1: der Behinderten Pauschbetrag wird in der Anlage „Außergewöhnliche Belastungen “ eingetragen.

Literatur

Bundesfinanzministerium – Pauschbeträge für Menschen mit Behinderungen; Nachweis der Behinderung, bei einem Grad der Behinderung weniger als 50, aber mindestens 20. Text.

Bundesverfassungsgericht weist Klagen gegen Doppelbesteuerung von Renten ab

Bundesfinanzministerium: Rentenbesteuerung – eine Frage der Gerechtigkeit

Deutsche Rentenversicherung

Deutsche Rentenversicherung Bund

Ruhrstraße 2

10709 Berlin

Telefon: 0800-10004800

http://www.deutsche-rentenversicherung.de

Bundesministerium für Arbeit und Soziales – Rente

Deutsche Rentenversicherung Versicherte und Rentner: Informationen zum Steuerrecht

Einfach Teilhaben – Ruhestand und Rente

Land Hessen – Rentenbesteuerung

Oberfinanzdirektion Niedersachsen Informationen zur Rentenbesteuerung

Weiterführende Informationen