Die Gewerbesteuer ist eine Steuer der Kommunen, die auf den Ertrag eines inländischen Gewerbebetriebes gezahlt werden muss. Die gesetzlichen Regelungen zu der Steuer sind im Gewerbesteuergesetz (GewStG) festgehalten. Bundesweit gilt dieselbe Steuermesszahl, auf die die Gemeinden ihre individuellen Hebesätze anwenden. Freiberufler, Landwirte und Betriebe der Forstwirtschaft zahlen keine Gewerbesteuer. Neben dem Gewerbesteuergesetz regeln auch die Gewerbesteuer-Durchführungsverordnung und die Gewerbesteuer-Richtlinien die wichtigste Einnahme der Gemeinden in Deutschland.

Die Gewerbesteuer ist eine Steuer der Kommunen, die auf den Ertrag eines inländischen Gewerbebetriebes gezahlt werden muss. Die gesetzlichen Regelungen zu der Steuer sind im Gewerbesteuergesetz (GewStG) festgehalten. Bundesweit gilt dieselbe Steuermesszahl, auf die die Gemeinden ihre individuellen Hebesätze anwenden. Freiberufler, Landwirte und Betriebe der Forstwirtschaft zahlen keine Gewerbesteuer. Neben dem Gewerbesteuergesetz regeln auch die Gewerbesteuer-Durchführungsverordnung und die Gewerbesteuer-Richtlinien die wichtigste Einnahme der Gemeinden in Deutschland.

Mit diesem Ratgeber zur Gewerbesteuer möchten wir allen Betroffenen und Interessierten eine kleine Einführung in das Thema geben.

Inhaltsverzeichnis

Wer muss Gewerbesteuer zahlen?

Jedes Gewerbe mit einer Anmeldung beim örtlichen Gewerbeamt, Bürgermeisteramt, Bezirksamt oder der Gemeinde muss Gewerbesteuer zahlen. In der Gewerbeordnung ist jedoch nicht angegeben, welche Unternehmen zu den steuerpflichtigen Gewerben zählen. Dazu wird das Einkommensteuergesetz (EStG) herangezogen, das besagt, dass jeder Selbstständige, der die Absicht hat, mit seiner Tätigkeit einen Gewinn zu erzielen und der am allgemeinen Wirtschaftsverkehr teilnimmt, zu den Gewerbetreibenden gehört.

Ausnahmen

Ausnahmen stellen Freiberufler, Bauern, Forstwirte und private Vermögensverwalter dar, die keine Gewerbesteuerzahlungen leisten müssen. Firmen, die in der Rechtsform einer Kapitalgesellschaft tätig sind (AG, GmbH, KGaA) gelten aufgrund ihrer Rechtsform als Gewerbebetriebe.

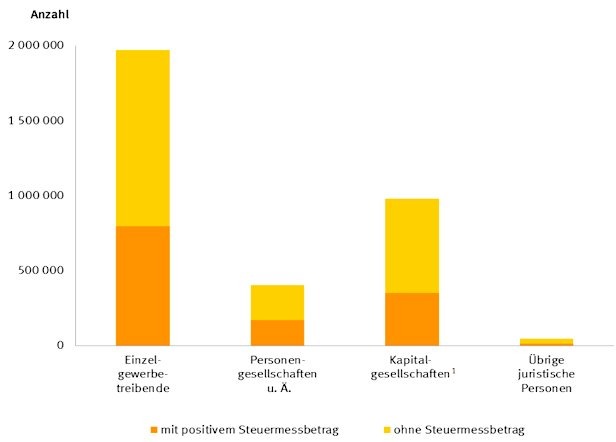

Personengesellschaften (GbR, OHG, KG) und Einzelpersonen als Gewerbetreibende sind mit Beginn ihrer Tätigkeit gewerbesteuerpflichtig, Kapitalgesellschaften ab der Eintragung ins Handelsregister. Sobald der Betrieb einer Personengesellschaft oder eines Einzelgewerbetreibenden eingestellt wird, endet die Steuerpflicht. Kapitalgesellschaften dagegen müssen Gewerbesteuer zahlen, bis das Gesellschaftsvermögen an die Gesellschafter verteilt ist und damit jegliche Handelstätigkeit eingestellt wird. In der Abbildung 1 ist die Anzahl der Gewerbesteuerpflichtigen in Deutschland aufgeteilt nach Rechtsformen dargestellt. Die Einzelgewerbetreibenden übertreffen zahlenmäßig die anderen Rechtsformen deutlich.

Abb. 1: Verteilung der Gewerbesteuerpflchtigen nach Rechtsform in Deutschland in 2011. Quelle: destatis.de 2016

Das Gewerbesteuergesetz

Während es die Gewerbesteuer in Deutschland schon seit dem Jahr 1891 gibt, wurde das erste Gewerbesteuergesetz erst am 1. Dezember 1936 verabschiedet. Das Gesetz regelte, dass sowohl der Ertrag eines Unternehmens als auch das Gewerbekapital und die Lohnsummen mit einer Steuer belegt waren. Für jeden der Bereiche gab es eine eigene Messzahl, die zusammen einen Gewerbesteuermessbetrag ergaben. Auf diesen Betrag wurde der Hebesatz der Gemeinde angewendet, um die Gewerbesteuer zu berechnen. Die Lohnsummensteuer behielt bis zu ihrer Abschaffung im Jahr 1978 Gültigkeit. Im Jahr 1998 wurde auch die Gewerbekapitalsteuer abgeschafft. Dadurch wurde die Gewerbesteuer zu einer Steuer, deren Höhe ausschließlich vom Ertrag einer Firma abhängig ist.

Bis zum Unternehmensteuerreformgesetz von 2008 galt die Gewerbesteuer als Betriebsausgabe, die den Gewinn eines Betriebes gemindert hat. Das hat sich mit dem Unternehmensteuerreformgesetz jedoch geändert. Heute wird die gezahlte Gewerbesteuer bei bestimmten Gewerbetreibenden auf die Einkommensteuerschuld angerechnet, wobei ein Überhang nicht auf andere Einkunftsarten übertragen werden darf.

Die Gewerbesteuererklärung

Unter Bezugnahme auf §14a GewStG regelt §25 der Gewerbesteuer-Durchführungsverordnung (GewStDV) die Pflicht zur Abgabe einer Gewerbesteuererklärung.

Unter Bezugnahme auf §14a GewStG regelt §25 der Gewerbesteuer-Durchführungsverordnung (GewStDV) die Pflicht zur Abgabe einer Gewerbesteuererklärung.

Folgende Gewerbetreibende müssen eine Gewerbesteuererklärung abgeben:

- Unternehmen, die einen Ertrag von mehr als 24500 Euro erwirtschaftet haben

- Alle Kapitalgesellschaften, die nicht ausdrücklich von der Gewerbesteuer befreit sind

- Genossenschaften, Versicherungsvereine auf Gegenseitigkeit und Europäische Genossenschaften, die nicht ausdrücklich von der Gewerbesteuer befreit sind

- Sonstige juristische Personen, die nicht mit Landwirtschaft oder Forstwirtschaft beschäftigt sind und die einen Ertrag von mehr als 5000 Euro aufweisen

- Nicht-rechtsfähige Vereine mit einem Ertrag von über 5000 Euro

- Gewerbesteuerpflichtige Firmen, die von dem zuständigen Finanzamt zur Abgabe der Steuererklärung aufgefordert werden

Der zugrunde liegende Ertrag ist der Gewerbeertrag, der sich aus dem Gewinn einer Firma zuzüglich bestimmter Beträge gemäß §8 GewStG sowie abzüglich anderer Beträge nach §9 GewStG ergibt und den ein Unternehmen im Veranlagungszeitraum erzielt hat. Der Veranlagungszeitraum entspricht bei der Gewerbesteuer dem Erhebungszeitraum, der wiederum gemäß §14 GewStG ein Kalenderjahr beträgt. Wenn ein Betrieb erst im Laufe eines Jahres gegründet wurde, verkürzt sich der Erhebungszeitraum auf die Zeit von der ersten Geschäftstätigkeit bis zum 31. Dezember des Jahres. Das Gewerbesteuergesetz spricht in diesem Fall von einem abgekürzten Erhebungszeitraum.

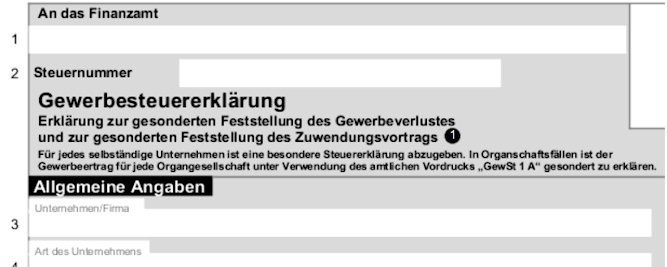

Die Gewerbesteuererklärung muss auf einem amtlichen Vordruck abgegeben werden. Außerdem benötigt das Finanzamt die Bilanz des steuerpflichtigen Unternehmens sowie die Gewinn- und Verlustrechnung (GuV).

Abgabefristen

Die Frist für die Abgabe endet zurzeit am 31. Mai des Folgejahres. Betriebe, die einen Steuerberater einschalten, können sich bis zum 31. Dezember Zeit mit der Gewerbesteuererklärung lassen. Es kann jedoch vorkommen, dass das Finanzamt zu einem anderen Zeitpunkt die Abgabe der Steuererklärung anfordert. Dieser Aufforderung müssen die Gewerbetreibenden umgehend nachkommen, wenn sie keine Säumniszuschläge zahlen wollen.

Vorauszahlungen

Wenn eine Firma zum ersten Mal verpflichtet ist, Gewerbesteuer zu zahlen, muss die Zahlung einen Monat nach Erhalt des Steuerbescheids erfolgen. Gleichzeitig ergibt sich aus der Festlegung der Gewerbesteuer die Pflicht regelmäßiger Steuervorauszahlungen. Die Höhe der vierteljährlichen Vorauszahlungen stimmt mit einem Viertel der berechneten Gewerbesteuer des Vorjahres überein. Im laufenden Jahr werden die Vorauszahlungen auf die aktuelle Gewerbesteuer angerechnet und der Betrieb erhält entweder eine Rückvergütung oder er muss Steuern nachzahlen.

Die Vorauszahlungen erfolgen alle drei Monate zu diesen festen Terminen:

- Februar

- Mai

- August

- November

Fällt das jeweilige Datum auf einen Samstag, Sonntag oder einen Feiertag, verlängert sich die Frist auf den ersten nachfolgenden Arbeitstag. Die Finanzbehörden gewähren den Steuerpflichtigen eine Schonfrist von drei Tagen, um die sich der Zahlungseingang auf dem Konto des Finanzamts verspäten darf. Erfolgt die Zahlung der Gewerbesteuer nach der Schonfrist, verlangen die Finanzbehörden für jeden begonnenen Monat einen Säumniszuschlag von 1 % der Steuersumme. Die Schonfrist gilt jedoch nur für Überweisungen, nicht für Barzahlungen oder die Zusendung eines Schecks. Ein Scheck wird erst drei Tage nach Eingang bei dem zuständigen Finanzamt gutgeschrieben, weshalb die Steuerzahler rechtzeitig an den Postversand denken müssen.

Gewerbesteuermessbetrag und Gewerbesteuerfreibetrag

Das Finanzamt, in dessen Bezirk sich der Sitz einer Firma befindet, legt den Gewerbesteuermessbetrag fest. Der Messbetrag beträgt für alle Unternehmen in Deutschland 3,5% des Gewerbeertrages, der auf volle 100 Euro abgerundet wird. Der Gewerbeertrag von Personengesellschaften und natürlichen Personen wird um den Gewerbesteuerfreibetrag von 24500 Euro gekürzt und bei nicht-rechtsfähigen Vereinen, juristischen Personen und anderen Betrieben, die dazu berechtigt sind, zieht das Finanzamt den Freibetrag von 5000 Euro vom Jahresertrag ab. Aufgrund der Berechnung erlässt der Fiskus einen Gewerbesteuermessbescheid, den das Unternehmen und die zuständige Gemeinde erhalten. Hier gibt es Informationen für weitere Steuerfreibeträge.

Hebesatz

Wie wird die Gewerbesteuer berechnet? Die zuständige Gemeinde legt die endgültige Gewerbesteuer fest. Dazu wird der Messbetrag mit dem individuellen Gewerbesteuerhebesatz der Gemeinde multipliziert.

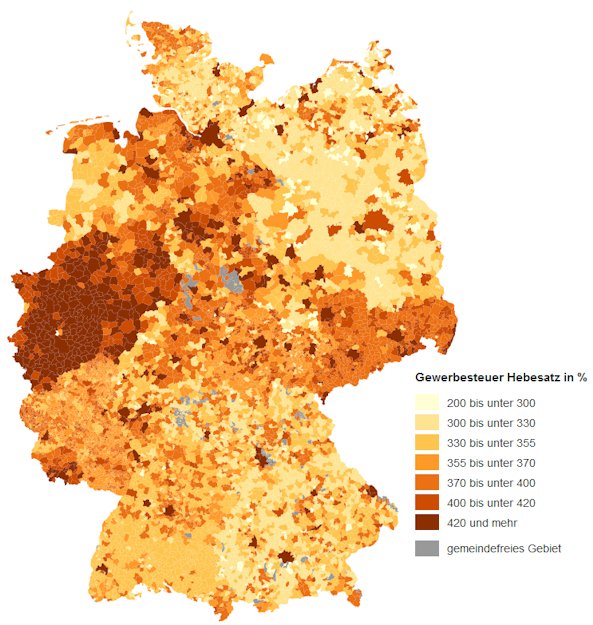

Der Hebesatz muss mindestens 200% betragen, kann aber auch weit darüber liegen. Jede deutsche Kommune legt die Höhe des Gewerbesteuerhebebetrages selbst fest und entscheidet auch, zu welchem Zeitpunkt der Hebebetrag angehoben oder gesenkt wird. Alle Firmen mit Sitz in einer Gemeinde zahlen denselben Gewerbesteuerhebebetrag.

In der Abbildung 2 sind die Gewerbesteuerhebesätze in Deutschland nach Gemeinden aufgetragen.

Abb. 2: Höhe der Gewerbesteuerhebesätze in Deutschland. Quelle: destatis.de

Deutlich werden die regionalen Unterschiede in den Hebesätzen. Auffällig sind die nahezu flächendeckend hohen Gewerbesteuerhebesätze in Nordrhein-Westfalen.

Welcher Gemeinde steht die Gewerbesteuer zu?

Die Gemeinde, in der sich die Betriebsstätte oder der Geschäftssitz eines Unternehmens befindet, ist berechtigt, die Gewerbesteuer zu vereinnahmen. Bei Firmen, die mehrere Niederlassungen unterhalten, die sich in verschiedenen Gemeinden befinden, erfolgt eine Aufteilung der Gewerbesteuer auf die beteiligten Kommunen. Das gilt auch für große Firmen, deren Betriebsstätte sich über zwei oder mehr Gemeinden verteilt. Daher erhält der Inhaber eines Betriebes als verantwortlicher Steuerschuldner mehrere Gewerbesteuerbescheide über die einzelnen Teilbeträge.

Die Gemeinden berechnen die ihnen zustehende Gewerbesteuer anhand des Gewerbesteuermessbescheids, den das Finanzamt bei Unternehmen mit mehreren Betriebsstätten per Zerlegungsbescheid auf die einzelnen Städte aufgeteilt hat. Der Zerlegungsbescheid ist ein Verwaltungsakt aus dem Steuerrecht, mit dem der Fiskus den einzelnen Gemeinden ihren Anteil an der Gewerbesteuer eines Unternehmens zuteilt. Das Finanzamt schickt sowohl den Kommunen als auch dem Steuerpflichtigen den Zerlegungsbescheid zu.

Die Berechnung der Gewerbesteuer

Die einzige Berechnungsgrundlage für die Gewerbesteuer ist seit der Unternehmenssteuerreform aus dem Jahr 2008 der Ertrag eines Unternehmens. Das Finanzamt beginnt die Berechnung mit dem Unternehmensgewinn, der auch für die Einkommenssteuer beziehungsweise für die Körperschaftssteuer maßgeblich ist. Um den Gewinn einer Firma steuerrechtlich zu ermitteln, werden einige Beträge abgezogen, die für die Berechnung des Gewerbeertrages wieder hinzugerechnet werden. Dafür werden andere Summen abgezogen, wie zum Beispiel Gewinnanteile an einer OHG.

Zu den Hinzurechnungen gemäß §8 GewStG zählen:

- Zinsaufwendungen zu 25%

- Renten zu 25%, außer bei Pensionszahlungen nach einer vom Arbeitgeber gewährten Versorgungszulage

- Dauernde Lasten zu 25%

- Gewinnanteil eines stillen Gesellschafters zu 25%

- Finanzierung von Lizenzen zu 25%, außer Vertriebslizenzen

- Finanzierung von Konzessionen zu 25 %

- Mietzahlungen bei beweglichem Anlagevermögen zu 20%, bei unbeweglichem Anlagevermögen zu 50 %

- Zahlungen für Pacht bei beweglichem Anlagevermögen zu 20%, bei unbeweglichem Anlagevermögen zu 50%

- Leasingraten bei beweglichem Anlagevermögen zu 20%, bei unbeweglichem Anlagevermögen zu 50%

Wenn ein Betrieb diese Zahlungen an einen Dritten leistet, kann es zu einer Doppelbesteuerung mit Gewerbesteuer kommen. Für Kreditinstitute bestehen nach §19 GewStDV Sonderregelungen, die unter anderem einen Freibetrag von 100000 Euro beinhalten. Dafür werden bei den Banken Zinsen, dauernde Lasten, Renten und die Gewinnanteile stiller Gesellschafter zu 100% hinzugerechnet.

Verlustanrechnung

Bei der Berechnung der aktuellen Gewerbesteuer werden auch Verluste aus dem Vorjahr berücksichtigt. Ein Gewerbebetrieb hat einen Verlust erwirtschaftet, wenn die Berechnung des Unternehmensgewinns abzüglich der Kürzungen gem. §9 GewStG und den Hinzurechnungen gemäß §8 GewStG einen negativen Betrag ausmachen. In diesem Fall wird der aktuelle Ertrag um den Verlust aus dem Vorjahr gemindert, wobei für die 100prozentige Verlustanrechnung ein Höchstbetrag von 1 Million Euro gilt. Liegt der Verlust darüber, werden nur noch 60% des übersteigenden Betrages angerechnet.

Seit 2008 kann die Gewerbesteuer nicht mehr als Betriebsausgabe bei der Einkommensteuerklärung geltend gemacht werden. Einzelunternehmer und Personengesellschaften können die Steuer jedoch bei der Einkommensteuer anrechnen lassen. Der Anrechnungsfaktor beträgt das 3,8fache des Gewerbesteuermessbetrages und wird nur auf die Einkommensteuer angewandt, die für die Einkünfte aus dem Gewerbebetrieb anfällt.

Interesse – Suchvolumen – Trends

Bei Google Trends nimmt das Interesse an dem Suchbegriff „Gewerbesteuer“ seit Jahren kontinuierlich ab, wie die Abbildung 3 zeigt.

Abb. 3: Interesse bzw. Suchvolumen für den Begriff “ Gewerbesteuer“ bei Google Trends von 2005 – 2015. Quelle: www.google.de/trends/

Seit 2013 hat sich das Interesse allerings kaum mehr verändert. Weiter Informationen zur Aussagekraft der Daten finden Sie auf unserer Seite Google Trends Deutschland.

Literatur

Gewerbesteuergesetz (GewStG) Quelle: https://www.gesetze-im-internet.de

§ 14a Steuererklärungspflicht

1Der Steuerschuldner (§ 5) hat für steuerpflichtige Gewerbebetriebe eine Erklärung zur Festsetzung des Steuermessbetrags und in den Fällen des § 28 außerdem eine Zerlegungserklärung nach amtlich vorgeschriebenem Datensatz durch Datenfernübertragung zu übermitteln. 2Auf Antrag kann die Finanzbehörde zur Vermeidung unbilliger Härten auf eine elektronische Übermittlung verzichten; in diesem Fall ist die Erklärung nach amtlich vorgeschriebenem Vordruck abzugeben und vom Steuerschuldner oder von den in § 34 der Abgabenordnung bezeichneten Personen eigenhändig zu unterschreiben.

Fußnote

(+++ § 14a: Zur erstmaligen Anwendung für den Erhebungszeitraum 2011 vgl. § 36 Abs. 9b +++)

Bundesregierung aktuell: Hinzurechnung bei der Gewerbesteuer

Berlin: (hib/HLE) Die gewerbesteuerliche Hinzurechnung kann auch Reiseveranstalter betreffen, die Hotelkontingente im Inland angemietet haben. Wie die Bundesregierung in ihrer Antwort (18/7261) auf eine Kleine Anfrage der Fraktion Bündnis 90/Die Grünen (18/6983) mitteilt, wurde allerdings mit den obersten Finanzbehörden der Länder vereinbart, Aussetzung der Vollziehung zu gewähren, wenn sich Reiseveranstalter gegen wenden würden, dass Aufwendungen für die Anmietung von Hotelunterkünften bei der Festsetzung des Gewerbesteuermessbetrages berücksichtigt werden. Die Bundesregierung verweist außerdem auf ein laufendes Verfahren vor dem Finanzgericht Münster.